Материалы по тегу: слухи

|

14.01.2026 [09:45], Владимир Мироненко

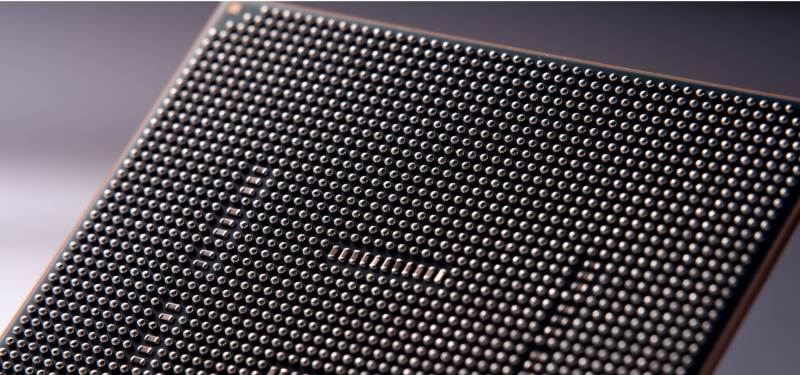

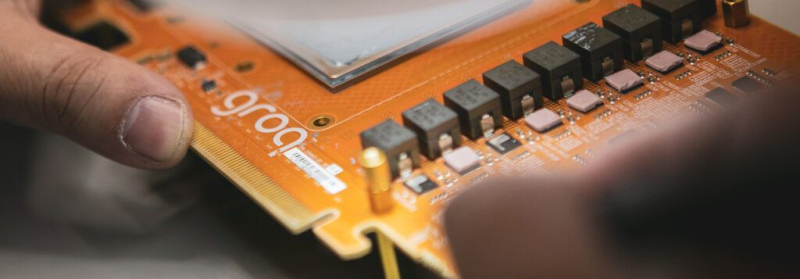

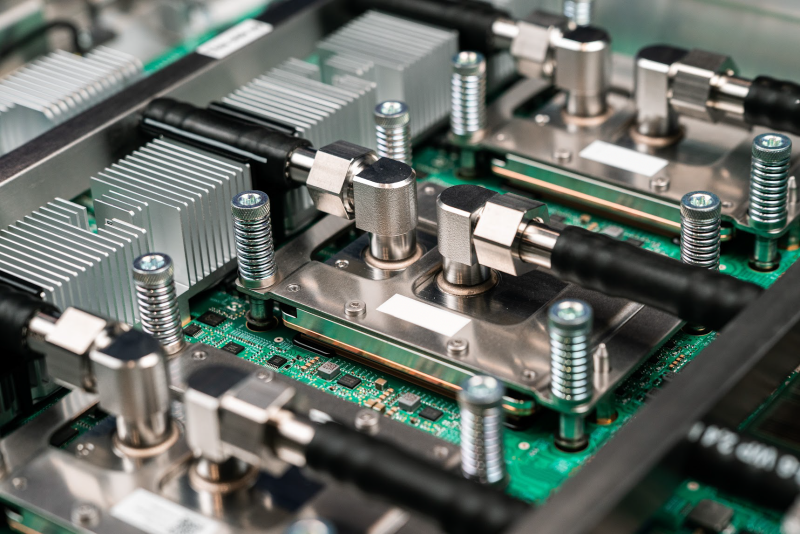

Самая загадочная сделка 2025 года: зачем NVIDIA потратила $20 млрд на Groq?Сделка NVIDIA с ИИ-стартапом Groq, фактически означающая его поглощение, вызвала вопросы по поводу целей, которые преследует лидер ИИ-рынка. Для того, чтобы избежать волокиты с одобрением сделки регулирующими органами и антимонопольных расследований, NVIDIA провела её под видом приобретения неисключительной лицензии на технологии Groq. В результате сделки ключевые кадры Groq перешли в NVIDIA, а остатки команды во главе с финансовым директором продолжат управлять инфраструктурой GroqCloud и вряд ли смогут сохранить былую конкурентоспособность стартапа. Похожую сделку NVIDIA провела немногим ранее, фактически поглотив стартап Enfabrica, занимавшийся разработкой интерконнекта. В случае с Enfabrica, по слухам, сумма сделки составила $900 млн. Это большая сумма для стартапа, находящегося на ранней стадии, но вполне обоснованная в нынешних условиях, пишет EE Times. Groq — более крупный стартап, но и стоимость сделки гораздо выше — $20 млрд при последней оценке стартапа на уровне $6,9 млрд. Если в отношении Enfabrica предполагалось, что сделка была связана, хотя бы частично, с наймом персонала, то для Groq такая большая сумма вряд ли выглядит оправданной, если речь идёт только о привлечении квалифицированных кадров. Можно допустить, что NVIDIA планирует выпускать чипы Groq. Их упомянул в электронном письме сотрудникам гендиректор NVIDIA Дженсен Хуанг: «Мы планируем интегрировать процессоры Groq с низкой задержкой в архитектуру NVIDIA AI Factory, расширив платформу для обслуживания ещё более широкого спектра задач ИИ-инференса и рабочих нагрузок в реальном времени». Вместе с тем в ходе CES 2026 Хуанг заявил, что технология Groq не станет частью основного портфолио NVIDIA для ЦОД. «[Groq] — это совсем, совсем другое, и я не ожидаю, что что-либо заменит то, что мы делаем с Vera Rubin и нашим следующим поколением, — сказал Хуанг. — Однако мы могли бы добавить его технологию таким образом, чтобы что-то постепенно улучшить, чего мир ещё не смог сделать». Судя по фразе «могли бы», NVIDIA пока окончательно не определилась с тем, что будет делать с активами Groq. Технология Groq позволит решать задачи, которые недоступны для Vera Rubin, в частности, сверхбыстрый инференс в реальном времени, пишет EE Times. Можно предположить, что NVIDIA будет производить и развёртывать чипы Groq как отдельное решение в ЦОД. Хотя Хуанг и сказал об интеграции чипов Groq с архитектурой NVIDIA AI Factory, это всё ещё кажется несколько надуманным, так как означает признание NVIDIA в том, что её GPU не вполне подходят для некоторых рабочих нагрузок. Однако Дженсен Хуанг в очередной раз подчеркнул на CES 2026, что гибкости GPU вполне хватит для любых нагрузок. Впрочем, анонс соускорителей Rubin CPX говорит скорее об обратном. У Groq есть собственный программный стек, но насколько он хорош, сказать трудно. Для перезапуска технологий Groq в качестве продукта NVIDIA потребуется немало работы над ПО, а полноценная интеграция в программную экосистему может оказаться очень сложной. Более реалистичным вариантом может быть использование чиплета Groq вместе с большим чиплетом GPU для обработки определённых нагрузок, но и в этом случае ПО станет камнем преткновения, поскольку аппаратная часть принципиально слабо совместима с CUDA. Возникает вопрос: «Что же есть у Groq, чего нет у NVIDIA?». Одним из ответов может быть детерминизм — концепция, лежащая в основе архитектуры LPU Groq, которую компания пыталась продвинуть в автомобильной промышленности в 2020 году. Детерминизм имеет существенные преимущества для приложений, требующих функциональной безопасности, включая робототехнику — Хуанг в письме, упомянутом выше, говорит о «приложениях реального времени». Но для этого NVIDIA придется изменить свою риторику, признав, что для периферийных вычислений её ускорители подходят не всегда. В любом случае, у NVIDIA имеются огромные ресурсы и команда квалифицированных специалистов. Если бы она захотела создать ИИ-ускоритель, ориентированный на работу со SRAM, а не HBM, это обошлось бы гораздо дешевле уплаченных за Groq $20 млрд. Кроме того, утверждает EE Times, она могла бы за существенно меньшую сумму пробрести d-Matrix или даже SambaNova, которая готова продаться Intel всего за $1,6 млрд. Как полагают аналитики EE Times, помимо лицензирования технологии и найма специалистов Groq, в принятии решения купить стартап также сыграли роль коммерческие факторы. Groq имеет обширные партнёрские отношения с крупными компаниями стран Персидского залива. У стартапа также есть соглашения о суверенном ИИ и в других странах, что могло показаться привлекательным для NVIDIA. Тем не менее, одним из главных аргументов в пользу покупки Groq до сих пор было то, что это вполне жизнеспособная и недорогая альтернатива NVIDIA для построения суверенной ИИ-инфраструктуры. То есть покупку Groq можно также объяснить желанием помешать одному из клиентов-гиперскейлеров купить Groq, будь то из-за аппаратной интеллектуальной собственности или уже развёрнутой инфраструктуры. Это может быть Meta✴, Microsoft или даже OpenAI, чьи планы по созданию собственного ИИ-оборудования всё ещё находятся на стадии подготовки или пока имеют умеренный успех, тогда как Google уже готов отдать «на сторону» свои ускорители TPU, а AWS со своими Trainium всё-таки готова сотрудничать с NVIDIA по аппаратной части. В свою очередь, аналитики ресурса The Register объясняют покупку Groq за столь крупную сумму интересом NVIDIA к «конвейерной архитектуре» (dataflow) стартапа, которая, по сути, создана специально для ускорения вычислений линейной алгебры, выполняемых в ходе инференса. Стоит отметить, что архитектуры с управляемым потоком данных не ограничиваются проектами, ориентированными на SRAM. Например, NextSilicon использует HBM. Groq выбрал SRAM только потому, что это упростило задачу, но нет никаких причин, по которым NVIDIA не могла бы создать dataflow-ускоритель на основе IP-блоков Groq, используя SRAM, HBM или GDDR, пишет The Register. Правильно реализовать такую архитектуру очень сложно, но Groq удалось заставить её работать надлежащим образом, по крайней мере, для инференса, утверждает The Register. Таким образом, Groq даст NVIDIA оптимизированную для инференса вычислительную архитектуру, чего ей так сильно не хватало, полагают аналитики ресурса. Именно этого и не хватает NVIDIA, поскольку у неё фактически нет выделенных чипов для этой задачи. Ситуация изменится с запуском NVIDIA Rubin в 2026 году и их «напарников» Rubin CPX. При этом ускорители Groq LPU в силу малого объёма SRAM для обработки современных LLM необходимо объединять в кластеры из десятков и сотен чипов. Это верно и для других ускорителей примерно того же типа, включая Cerebras. Вместе с тем LPU, по мнению The Register, теоретически могут пригодиться для т.н. спекулятивного декодирования, когда малая модель, не больше нескольких миллиардов параметров, используется для предсказания ответов большой модели. Если малая модель правильно «угадывает» их, общая производительность инференса может вырасти в два-три раза. Стоит ли такая опция $20 млрд, вопрос отдельный, но Хуанг, по-видимому, играет вдолгую.

14.12.2025 [19:14], Руслан Авдеев

Oracle опровергла сообщения о задержке строительства ИИ ЦОД для OpenAIВ пятницу агентство Bloomberg сообщило, что Oracle перенесла сроки завершения строительства некоторых ЦОД для OpenAI на 2028 год по причине нехватки рабочей силы и материалов — на год позже, чем планировалось. Позже информацию опровергла сама Oracle, попытавшись развеять опасения инвесторов, сообщило агентство Reuters. В компании объявили, что на всех площадках, необходимых для выполнения обязательств, задержек не наблюдалось, а работы на всех этапах выполняются в соответствии с графиком. Oracle утверждает, что полностью уверена в своей способности выполнять договоры и планы дальнейшего расширения. После публикации отчёта Bloomberg акции Oracle упали на 3,6 % после и так рекордного падения ранее, но позже частично компенсировали потери. Акции других ИИ-компаний тоже подешевели, в том числе пострадали ценные бумаги NVIDIA, AMD и Micron, в среднем на 2–4,5 %. Инвесторы опасаются роста расходов и слабых перспектив компании, всё больше попадающей в зависимость от OpenAI. Oracle, один из «малых гиперскейлеров», в 2025 году включилась в гонку по созданию ИИ-инфраструктуры благодаря сделке с OpenAI, предусматривавшей создание дата-центров на $300 млрд. При этом проект вынудил компанию активно привлекать заёмные средства. По данным Reuters, в последнее время инвесторы напуганы тем, что в гонке ИИ вперёд вырывается Google, а также растущей долговой нагрузкой Oracle, распродали часть акций и облигаций компании. В прошлый четверг стоимость страхования долгов Oracle от дефолта достигла самого высокого уровня за пять лет, в пятницу она снова подросла. С начала года цена акций компании выросла всего на 13 %, ценные бумаги полностью «растеряли» достижения сентября, когда отчёт о рекордном портфеле заказов на сумму более $450 млрд, в основном связанных с OpenAI, привёл к взлёту цены акций на 36 %. После публикации Bloomberg некоторые эксперты заявили, что новость свидетельствует о появлении проблем, выходящих за рамки только лишь проблем и задержке при выпуске чипов. Как заявили в TECHnalysis Research, опасения, связанные с задержками строительства ЦОД, доступностью электроэнергии и др. факторами становятся всё более значимыми. В компании заявляют, что рынок более чувствителен к новостям о задержках при реализации ИИ-проектов, поскольку инвесторы тщательно анализируют отдачу от инвестиций. На днях сообщалось, что рекордная выручка и оптимистичный прогноз NVIDIA снизили опасения по поводу роста ИИ-пузыря. Впрочем, эксперты Omdia не исключают того, что рынок ИИ может «лопнуть» — хотя вероятность этого считается не слишком высокой. Инвесторы стали всё более разборчивы в том, что касается ИИ-проектов, и всё реже готовы поощрять необдуманные траты на ИИ, даже с учётом того, что они делают ставку на долгосрочный потенциал соответствующих проектов.

26.11.2025 [00:54], Владимир Мироненко

Планы Meta✴ использовать ИИ-ускорители Google TPU ударили по акциям NVIDIAВо вторник рынок ценных бумаг компаний в сфере ИИ пришёл в движение после появления в понедельник публикации ресурса The Information о том, что Meta✴ ведёт переговоры с Google об использовании ИИ-ускорителей TPU в её ЦОД в 2027 году. По данным источника ресурса, стороны также обсуждают возможность аренды этих чипов в Google Cloud уже в следующем году, что являются частью более масштабной стратегии Google по привлечению клиентов к использованию TPU в её облаке. Этот шаг ознаменует собой отход от текущей стратегии Google, нацеленной на использование TPU только в собственных ЦОД, что приведёт к обострению конкуренции на многомиллиардном рынке ИИ-ускорителей, отметило агентство Reuters. В Google Cloud предположили, что эта стратегия может помочь компании получить до 10 % годовой выручки NVIDIA, т.е. миллиарды долларов, говорится в публикации The Information. Заключение сделки станет сигналом о растущем спросе на чипы Google и потенциальной возможности бросить в будущем вызов доминированию NVIDIA на рынке, тем более что Google ранее договорилась о поставке Anthropic до 1 млн чипов TPU, пишет Bloomberg. О таком развитии событий аналитики говорили ещё в прошлом году, а уже в этом году появились слухи, что Google готова предложить свои чипы другим провайдерам. Впрочем, Anthropic получила и полмиллиона фирменных ускорителей AWS Trainium. Новость о переговорах вызвала падение во вторник акций NVIDIA на 4,3 %. Акции Alphabet, материнской компании Google, выросли на 4,2 % после более чем 6 % роста в понедельник. Акции Broadcom, участвующей в разработке TPU, выросли более чем на 2 % на премаркете во вторник после роста на 11 % накануне, сообщил CNBC. «Google Cloud испытывает растущий спрос как на наши собственные TPU, так и на GPU NVIDIA; мы намерены поддерживать обе платформы, как и делали это много лет», — заявил представитель Google телеканалу CNBC. Акции AMD, ранее считавшейся наиболее реальным конкурентом NVIDIA на рынке GPU, во вторник упали на 7,5 %. Акции разработчика чипов Arm упали на 4,2 %. Акции компаний в Азии, связанных с Alphabet, выросли в начале торгов во вторник. В Южной Корее акции IsuPetasys Co., которая поставляет многослойные платы для Alphabet, подскочили на 18 %, установив новый рекорд роста в течение дня. На Тайване акции MediaTek выросли почти на 5 %. В последние месяцы Google набрала обороты, сумев привлечь Berkshire Hathaway, принадлежащую Уоррену Баффету (Warren Buffett), в качестве инвестора, превратив облачное подразделение в двигатель роста и получив высокие первые отзывы о своей новейшей модели Gemini 3. Предоставление чипов NVIDIA в аренду клиентам является крупным источником дохода для ее облачного подразделения, пишет Reuters. Чтобы справиться с доминированием NVIDIA, компании потребуется преодолеть почти двадцатилетнюю историю NVIDIA CUDA, которая затрудняет вытеснение её экосистемы. Более 4 млн разработчиков по всему миру используют CUDA для создания ИИ-приложений и других программ. Кроме того, Google должно хватать TPU на всех клиентов. Следует учесть и то, что Meta✴ разрабатывает собственные ИИ-ускорители MTIA. UPD 01.12.2025: Сайнин Се (Saining Xie), бывший сотрудник ИИ-лаборатории Meta✴ FAIR (Fundamental AI Research), сообщил, что Meta✴ использовала Google TPU как минимум с 2020 года, однако из-за малого интереса среди других разработчиков внутри компании в начале 2023 года она отказалась от контракта с Google Cloud. Примерно за год до этого Meta✴ анонсировала создание самого мощного на тот ИИ-суперкомпьютера в мире — RSC (Research SuperCluster).

02.11.2025 [12:03], Сергей Карасёв

Intel интересуется покупкой разработчика ИИ-ускорителей SambaNova Systems, в которого инвестировал сам Лип-Бу ТанКорпорация Intel, по сообщению Bloomberg, ведёт предварительные переговоры о покупке стартапа SambaNova Systems, специализирующегося на разработке ИИ-ускорителей. Сделка теоретически позволит Intel укрепить конкурентное положение по отношению к NVIDIA. SambaNova основана в 2017 году профессорами Стэнфордского университета (Stanford University) в США. Компания занимается созданием ускорителей RDU (Reconfigurable Dataflow Unit) для работы с большими языковыми моделями (LLM) и инференса. С момента своего появления SambaNova привлекла более $1,1 млрд от GV, Intel Capital, BlackRock, SoftBank Vision Fund и др. В 2021 году стартап был оценён в $1,1 млрд. Однако в последнее время компания столкнулась со сложностями: ей не удалось провести очередной раунд финансирования, а рыночная стоимость пошла на спад. Весной нынешнего года SambaNova сократила численность персонала на 15 %, уволив 77 из 500 сотрудников. Тогда говорилось, что компания намерена переориентироваться на предоставление облачного ИИ-инференса. А недавно стало известно, что SambaNova изучает возможность продажи бизнеса.

Источник изображения: SambaNova По сведения Bloomberg, к SambaNova присматривается Intel. Уточняется, что переговоры находятся на начальной стадии, поэтому сделка может не состояться. Кроме того, не исключатся вероятность появления другого покупателя. Представитель SambaNova, не вдаваясь в детали, заявил, что компания «ищет стратегические возможности, которые соответствуют её миссии и интересам акционеров». В Intel от комментариев отказались. Нужно отметить, что нынешний генеральный директор Intel Лип-Бу Тан (Lip-Bu Tan) одновременно является председателем правления SambaNova. Его венчурная компания Walden International была одним из первых инвесторов SambaNova, возглавив раунд финансирования Series A на сумму $56 млн в 2018 году. Таким образом, для Тана компания SambaNova — это хорошо знакомый бизнес. Для самой Intel попытки закрепиться на рынке «большого» ИИ оказались не слишком успешными. Приобретение Nervana (Lake Crest/Knights Crest) закончилось полным провалом, а создававшиеся в то же время собственные Xeon Phi компания в итоге забросила. Продажи ускорителей поглощённой когда-то Habana оставляют желать лучшего, так что сейчас компания, по-видимому, пытается хоть как-то сбыть их остатки. Собственные Ponte Vecchio (Intel Max) компания так же оставила без поддержки, Falcon Shores она решила никому не продавать, а будущее Jaguar Shores не известно.

28.10.2025 [15:02], Руслан Авдеев

SambaNova может быть выставлена на продажу — компании не удалось привлечь достаточно средствРазработчик ИИ-ускорителей SambaNova Systems изучает возможность продажи бизнеса. Компании не удалось вовремя завершить очередной рануд финансирования. По данным источников, знакомых с вопросом, она уже наняла инвестиционную компанию для контроля продажи, но переговоры продолжаются, т.ч. SambaNova всё ещё может передумать, сообщает The Information. Исполнительным председателем компании является Лип-Бу Тан (Lip-Bu Tan), нынешний глава Intel. В 2021 году капитализация компании оценивалась в $5 млрд. С момента основания SambaNova привлекла более $1,1 млрд, инвесторами выступили GV, Intel Capital, BlackRock и SoftBank Vision Fund. Издание говорит об отчёте Caplight, в котором указано, что BlackRock снизила оценочную стоимость своих акций в компании на 17 %, в результате чего общая оценка капитализации SambaNova упала до $2,4 млрд. SambaNova не прокомментировала возможную продажу, а её представитель заявил, что компания всегда оценивает стратегические возможности, поддерживающие её миссию, а также интересы владельцев. Основанная в 2017 году калифорнийская компания специализировалась на ИИ-ускорителях для обучения LLM, но в 2025 году сменила профиль на предоставление облачных ИИ-сервисов и инференс, повторив подход Groq. Последней, правда, повезло больше — она активно заключает сделки, получает инвестиции и создаёт ИИ ЦОД. У Cerebras дела идут ещё лучше, хотя и не идеально. Cerebras, Groq и SambaNova стали чуть ли не единственными компаниями, которые относительно успешно смогли конкурировать с NVIDIA и AMD на рынке «больших» ИИ-ускорителей. Последний продукт SambaNova — готовый ПАК SambaManaged на базе представленного два года назад ускорителям SN40L — популярности пока не снискал. Если SambaNova решится на продажу, она пополнит растущие ряды стартапов по выпуску ИИ-чипов, купленных за последние 12 месяцев. Так, Meta✴ объявила о покупке за неназванную сумму стартапа Rivos, занимающегося разработкой чипов на архитектуре RISC-V. Хотя сумма сделки неизвестна, ранее сообщалось, что стартап рассчитывал привлечь $500 млн с капитализацией $2 млрд. За полгода до этого южнокорейская FuriosaAI, тоже разрабатывающая ИИ-чипы, отклонила предложение Meta✴ о покупке за $800 млн. В этом году 2025 года SoftBank заявила о приобретении Ampere Computing за $6,5 млрд, а в прошлом году она приобрела разработчика ИИ-ускорителей Graphcore, у которого тоже были проблемы с финансами. Впрочем, бывают ситуации и похуже. Например, летом AMD купила команду разработчика ИИ-чипов Untether AI, но не саму компанию, которая тут же закрылась, оставив за бортом текущих клиентов стартапа. У Esperanto, создателя уникального тысячеядерного RISC-V-ускорителя, всех инженеров переманили крупные компании. Одним из возможных покупателей SambaNova называют Oracle, которая, по слухам, заинтересована именно в команде разработчиков, а не самих чипах.

02.06.2025 [22:50], Руслан Авдеев

NVIDIA якобы разрабатывает для Китая «антисанкционный» ИИ-ускоритель B30 с возможностью объединения в кластерыПосле запрета США на экспорт в Китай ИИ-ускорителей H20 NVIDIA занялась разработкой альтернативного продукта на базе Blackwell. Ранее уже появилась информация о имеется модели B40 на основе видеокарты RTX Pro 6000D. Тогда же упоминалось, что компания ведёт разработку ещё одного чипа. Теперь источники The Information сообщили о модели B30, причём с возможностью объединения в кластеры. По имеющимся данным, модель будет использовать память GDDR7 и GB20x — те же, что лежат в основе игровых видеокарт серии RTX 5000. Хотя многие предполагают, что B30 получат поддержку NVLink, в потребительских продуктах последнего поколения поддержка этого интерконнекта не предусмотрена. С другой стороны, у компании теперь есть серверы на основе RTX Pro Blackwell, которые объединяют до восьми GPU посредством платы с адаптерами ConnectX-8 SuperNIC со встроенными коммутаторами PCIe 6.0 для связи между ускорителями. Аналогичная конфигурация применяется для связи систем DGX Spark. В своё время глава NVIDIA Дженсен Хуанг (Jensen Huang) прямо заявил, что возможности архитектуры Hopper в плане её ослабления исчерпаны, и компания больше не будет использовать её для выпуска ослабленных ускорителей для Китая. При этом американские власти своими санкциями специально нацелились на снижение пропускной способности памяти и интерконнектов чипов для КНР. Хотя NVIDIA соблюдает санкционные требования, компания давно находится в оппозиции к американским регуляторам — сам Хуанг недавно раскритиковал экспортные ограничения, заявив, что те только помогают Китаю нарастить собственные компетенции в сфере ИИ. NVIDIA уже потеряла $4,6 млрд из-за запрета на экспорт H20 в Китай, а в перспективе потеряет более $15 млрд. AMD после запрета на экспорт чипов MI308 сообщила о вероятных потерях $800 млн. По словам Хуанга, США, вводя новые меры, США рискуют потерять конкурентные преимущества в сфере ИИ, если китайские конкуренты вроде Huawei будут вынуждены форсировать инновации из-за отсутствия доступа к передовому оборудованию. В результате новые китайские продукты, возможно, не только смогут конкурировать с продукцией NVIDIA, но и начнут задавать будущие мировые стандарты в сфере ИИ-полупроводников.

16.05.2025 [17:20], Алексей Степин

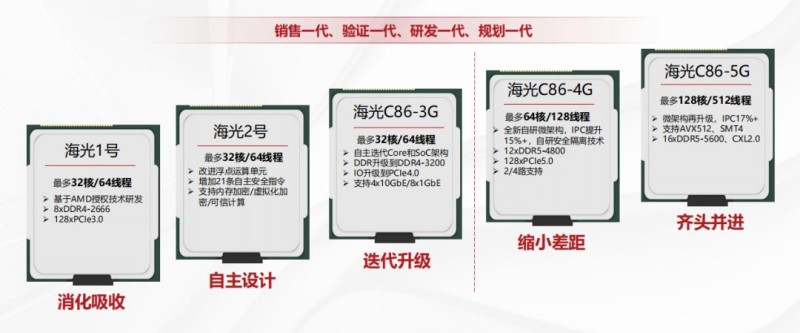

Hygon якобы готова к выпуску 128-ядерного конкурента AMD EPYC с SMT4 и AVX-512Имя Hygon вряд ли легко найти в списке лучших серверных процессоров, однако в своё время этот китайский разработчик смог выпустить в рамках соглашения с AMD серверные чипы Hygon Dhyana, совместимые с платформой Socket SP3. В 2024 году компания похвасталась уже 64-ядерными Hygon C86-7490 для платформы Socket SP5, которые, впрочем, всё равно базировались на архитектуре Zen 1. Но амбиции китайских разработчиков отнюдь не ограничиваются устаревшими архитектурами AMD, передаёт Tom's Hardware. Недавно в социальной сети Twitter (X) был замечен слайд, на котором якобы расписаны планы Hygon в области разработки новых процессоров, и они выглядят впечатляюще. В них фигурирует новый флагман под условным именем C86-5G, способный составить конкуренцию современным многоядерным серверным процессорам Intel и AMD. Этот процессор получит до 128 ядер, причём с поддержкой SMT4, а не привычного для x86-мира SMT2, что даст ему возможность исполнять одновременно до 512 потоков. Некогда аналогичная технология уже применялась Intel в процессорах Xeon Phi Knights Landing. Какая микроархитектура будет стоять за новыми ядрами, пока не разглашается. Заявляется лишь, что это новая фирменная разработка Hygon, а не очередное ответвление AMD EPYC. Заявлено о как минимум 17% прироста производительности в пересчете на такт (IPC). Известно также, что C86-5G получат поддержку AVX-512. 512 потоков нуждаются в быстрой памяти — новые процессоры получат 16-канальный контроллер DDR5-5600, что является серьезным шагом вперёд от 12 каналов DDR5-4800 в предыдущем поколении. Что касается IO-подсистемы, то уже в предыдущем поколении появилась поддержка 128 линий PCI Express 5.0. Вероятнее всего, это станет минимумом для C86-5G и, хотя точных цифр компания нет, отмечается, что в новых процессорах дебютирует полноценная поддержка CXL 2.0.

Hygon C86-7490. Источник: Twitter@YuuKi_AnS Четвёртое поколение серверных чипов Hygon доступно с прошлого года, так что можно предположить, что проектирование C86-5G находится в самом разгаре. Это один из проектов, критически важных для КНР в рамках «тарифной войны» с США и нацеленных на достижение статуса самодостаточности в сфере IT.

05.05.2025 [00:50], Руслан Авдеев

Похоже, Эрик Шмидт купил Relativity Space, чтобы заняться запуском космических ЦОДХотя бывший глава Google Эрик Шмидт (Eric Schmidt) не делал публичных заявлений относительно планов на подконтрольную ему компанию Relativity Space, но похоже, что миллиардер намерен развернуть в космосе вычислительную инфраструктуру, сообщает Ars Technica. В апреле Шмидт выступил перед Комитетом по энергетике и торговли Палаты представителей американского парламента. Он говорил как о будущем ИИ и конкурентоспособности США, в том числе о необходимости получения больших объёмов энергии для питания ИИ ЦОД. По словам Шмидта, средняя АЭС в США вырабатывает порядка 1 ГВт, при этом уже есть проекты ЦОД на 10 ГВт — можно только представить масштабы кризиса. Согласно одной из наиболее вероятных, по мнению Шмидта, оценок, дата-центрам к 2027 году потребуется ещё 29 ГВт, а к 2030 году — все 67 ГВт. К резкому росту спроса энергетика США подготовлена очень плохо, поскольку за последние 10 лет энергопотребление росло лишь на 0,5 % в год. Кроме того, ИИ ЦОД потребляют и очень много воды. Ars Technica предположила, что Шмидт мог приобрести Relativity Space именно для поддержки строительства дата-центров в космосе. В идеале такие объекты легко запитать от солнечных батарей, хотя с охлаждением придётся повозиться. Когда один из редакторов Ars Technica Эрик Бергер (Eric Berger) упомянул в соцсети X о возможных соответствующих планах Шмидта, тот со временем прокомментировал реплику, но лишь одним словом — «Да». В США не так много компаний, имеющих большие ракеты, либо разрабатывающих их. Relativity Space — одна из таких. Компания, как предполагается, в течение пары лет запустит ракету Terran R, потенциально способную выводить на низкую околоземную орбиту до 33,5 т в «одноразовом» режиме или 23,5 т с многоразовой первой ступенью. Однако Шмидт не так богат, как Илон Маск (Elon Musk) или Джефф Безос (Jeff Bezos), управляющие собственными космическими проектами — его состояние оценивается «всего» в $20 млрд. Поэтому, как сообщают некоторые источники, он ищет партнёров для совместного финансирования возрождённой Relativity. Проектов космических ЦОД уже немало. В феврале 2025 года разработчики Lonestar Data проверили возможность хранения данных на Луне. В сентябре прошлого года Lumen Orbit (Starcloud) предложила гигантские космические ЦОД с питанием от солнечной энергии и пассивным охлаждением, а совсем недавно было объявлено, что Axiom Space планирует развернуть в космосе два узла ЦОД к концу 2025 года.

24.04.2025 [16:38], Руслан Авдеев

Meta✴ предложила Amazon и Microsoft «скинуться» на обучение ИИ-моделей LlamaMeta✴ уже вложила миллионы долларов в создание и развитие открытых ИИ-моделей семейства Llama, но обучение крупных LLM требует всё больше средств. Поэтому, как сообщает The Information, Meta✴ попросила помощи у своих «коллег», Microsoft и Amazon, что довольно странно, поскольку Meta✴ сама располагает огромными вычислительными ресурсами. Четыре источника сообщили, что Meta✴ предложила этим компаниям некие «стимулы» вроде возможности влиять на развитие будущих ИИ-моделей Llama. В чём выгода Microsoft и Amazon в этом случае, не совсем понятно, поскольку они сами работают над ИИ-проектами, причём в основном коммерческими, тогда как Meta✴ зарабатывает преимущественно на рекламе. Кроме того, Llama относится к open source проектам, так что спонсировать создание сильного конкурента на рынке не слишком выгодно. По данным минимум двух источников, помимо «наиболее серьёзных» дискуссий с Amazon и Microsoft, переговоры также велись с Databricks, IBM, Oracle и представителями как минимум одного ближневосточного инвестора. Meta✴ также обсуждала с компаниями создание группы Llama Consortium в начале 2025 года. В ходе дискуссий, по слухам, она в первую очередь просила денег, а также серверы или другие ресурсы, которые компенсировали бы стоимость обучения моделей. Дополнительно обсуждались иные формы поддержки потенциальных партнёров. Например, высокопоставленные представители Meta✴ могли бы поучаствовать в конференциях партнёров или более подробно рассказать о процессе обучения моделей. Окончательные результаты переговоров не опубликованы, но в обозримом будущем, вероятно, можно будет отследить, в каких мероприятиях конкурентов будут активно участвовать представители Meta✴. В ноябре 2024 года сообщалось, что для обучения новейшей на тот момент модели Llama-4 использовалось более 100 тыс. ускорителей NVIDIA H100. А в марте NVIDIA анонсировала ИИ-модели Llama Nemotron с регулируемым «уровнем интеллекта» на базе решений Meta✴.

27.03.2025 [12:02], Руслан Авдеев

Желающие купить американский бизнес TikTok потянулись за поддержкой к облачным операторам США

bytedance

google cloud platform

hardware

microsoft azure

oracle cloud infrastructure

tiktok

облако

слухи

сша

Компании, рассматривающие возможность покупки американского подразделения социальной сети TikTok, обращаются за помощью к Microsoft и Google. Это делается в преддверии приближающегося «дедлайна» продажи, установленного на 5 апреля, сообщает The Information. По данным издания, ссылающегося на людей, «участвовавших в переговорах», некоторые компании, включая небольшие группы частных инвесторов, претендующие на покупку TikTok, но не обладающие собственными облачными ресурсами, ведут переговоры с Microsoft и Google об использовании их облачной инфраструктуры для поддержания работы сервиса в США. С 2022 года американский сегмент TikTok эксклюзивно использует облако Oracle — со времён первого президентства Дональда Трампа (Donald Trump), который требовал, чтобы ByteDance продала свой бизнес в США местным компаниям. Утверждается, что в тот период Oracle была близка к покупке подразделения, но после того, как пост президента занял Джо Байден (Joe Biden), необходимость продажи временно пересмотрели. Ранее китайская ByteDance, владеющая TikTok, рассчитывала, что размещение данных в облаке Oracle позволит спасти бизнес и снимет опасения американских властей по поводу угрозы национальной безопасности. Однако этого не произошло. Как сообщает Datacenter Dynamics, в декабре 2024 года TikTok не удалось выиграть апелляцию по делу о запрете деятельности социальной сети в США, и приложение даже было временно отключено для американских пользователей — ещё во время президентства Байдена. Однако пришедший к власти Дональд Трамп подписал указ, отсрочивший запрет на 75 дней. По некоторым данным, интерес к покупке американского сегмента TikTok проявили Microsoft и Oracle. Крайний срок продажи — всего через несколько дней, 5 апреля. Однако достоверно неизвестно, кто станет покупателем, если сделка вообще состоится. Как сообщает The Information, вполне вероятно, что Oracle продолжит предоставлять хостинг TikTok в случае продажи. Однако информация о переговорах с Google и Microsoft может свидетельствовать о том, что некоторые прежние соглашения с Oracle могут оказаться под вопросом. Сами облачные операторы ситуацию не комментируют. Примечательно, что TikTok и так является клиентом Google, Microsoft и AWS, которые предоставляют социальной сети услуги по хранению данных. В Европе массивы данных TikTok разделены между Green Mountain в Норвегии и ирландским ЦОД, вероятно, на территории Echelon. Ранее в марте TikTok обязался увеличить инвестиции в дата-центры в Таиланде до $8,8 млрд, но как теперь будут связаны американский и глобальный сегменты, пока неизвестно. |

|