Материалы по тегу: гиперскейлер

|

08.10.2025 [13:35], Руслан Авдеев

Техногиганты США приостановили развитие ЦОД в Индии, хотя ранее обещали вложить в них миллиарды долларовАмериканские технологические компании откладывают принятие решений об аренде крупных дата-центров в Индии, настороженные недавним ухудшением торговых связей Нью-Дели и Вашингтона, сообщает CNBC. Так, по данным NTT Global Data Centers, заказы гиперскейлеров и других крупных операторов всё ещё остаются в планах, но подписывать конкретные соглашения IT-гиганты пока не готовы. На гиперскейлеров, включая Amazon (AWS), Microsoft и Google сегодня приходится около 30 % спроса на индийские ЦОД и, по данным консалтинговой компании Anarock Capital, их доля должна была вырасти в обозримом будущем до 35 %. Тем не менее по данным экспертов, новые сделки на рынке ЦОД фактически заморожены уже более двух месяцев. Ожидается, что гиперскейлеры могут вернуться к своим планам в ближайшие три-шесть месяцев. В Argus Partners утверждают, что введение новых пошлин нанесло удар по мировым цепочкам поставок и затруднило контроль над стоимостью оборудования и производственных затрат. Попытки переложить друг на друга тарифы, изменения в законах и более осторожное «поэтапное» увеличение мощностей с учётом меняющейся ситуации на рынке становятся новой нормой. В последние два месяца торговые отношения между США и Индией заметно ухудшились. Так, в августе США ввели 25 % тарифы на продукцию из Индии, а позже повысили пошлины до 50 % из-за закупок страной российской нефти. В июле Microsoft прекратила предоставлять облачные услуги связанной с российским бизнесом компании Nayara Energy. Кроме того, сборы за получение виз H-1B IT-специалистами увеличились с незначительной суммы до $100 тыс., что сильнее всего ударит по индийским работникам.

Источник изображения: Nelson Winfred/unspalsh.com По оценкам экспертов, ёмкость индийских дата-центров в следующие пять лет должна почти утроиться с 1,2 ГВт до более 3,5 ГВт к 2030 году, даже несмотря на трения с Вашингтоном. Рост сервисов электронной коммерции, облачной инфраструктуры и ИИ-нагрузок подогрел спрос на ЦОД. Замедлил расширение местного рынка ЦОД и дефицит на ИИ-ускорители. Последние торговые трения только ухудшили ситуацию. «Гиперскейлеры не исчезли с рынка, но просто взяли паузу», утверждают эксперты по недвижимости. Сегодня в открытии больших дата-центров в Индии заинтересованы многие компании, включая Google, которая уже вела переговоры о строительстве 1-ГВт объекта в штате Андхра-Прадеш (Andhra Pradesh). Также OpenAI работает с партнёрами над аналогичным проектом. В январе AWS заявила, что намерена инвестировать $8,3 млрд в развитие облачного региона AWS Asia Pacific в штате Махараштра (Мумбаи), а Microsoft намеревалась потратить на развитие местной облачной и ИИ-инфраструктуры $3 млрд. Эксперты утверждают, что привлекательность Индии для бизнеса остаётся высокой, но теперь гораздо больше юридических споров о том, кто возьмёт на себя ответственность за компенсацию потрясений, способных повлиять на бизнес.

30.09.2025 [23:25], Владимир Мироненко

С 1 ноября клиентов гиперскейлеров вынудят покупать лицензии на VMware напрямую у Broadcom

aws

broadcom

google cloud platform

microsoft azure

software

vmware

виртуализация

гиперскейлер

лицензия

облако

В связи с отменой Broadcom бессрочных лицензий VMware и переходом на модель подписки BYOS (Bring Your Own Subscription, «принеси свою собственную подписку»), обеспечивающую переносимость лицензии на проверенные VMware решения на базе VMware Cloud Foundation (VCF), клиенты крупнейших облачных провайдеров должны с 1 ноября покупать подписки на VCF напрямую у неё, без посредников. Об изменениях отношений с гиперскейлерами Broadcom объявила в самом конце августа. Google Cloud Platform анонсировала изменения в работе сервиса Google Cloud VMware Engine (GCVE) от Google Cloud Platform (GCP), который позволяет запускать рабочие нагрузки на основе VMware в инфраструктуре Google Cloud, однако через несколько часов удалила запись. Тем не менее, копия сообщения прямо говорит, что теперь клиентам придётся обращаться за лицензиями и разрешением на их использование в GCP к Broadcom. Google первой среди гиперскейлеров предложила клиентам опцию Bring Your Own License (BYOL) для сред VMware в начале 2024 года. Согласно договорённости Google и Broadcom, пользователи GCP получат следующие возможности:

Для всех остальных заказчиков с 1 ноября 2025 года для развёртывания GCVE потребуется лицензия, купленная у Broadcom. Основные возможности VMware Engine для клиентов GCP останутся прежними. GCVE останется управляемой службой Google, которая предоставляет выделенную среду VMware Cloud Foundation, работающую непосредственно на инфраструктуре Google Cloud. Microsoft сообщила, что решение Azure VMware Solution (AVS) готово к изменениям в политике Broadcom. Вариант Azure VMware Solution VCF BYOL доступен во всех 35 регионах по всему миру. Цена варианта BYOL будет меньше, чем AVS с пакетной подпиской VCF. Microsoft прекратит продажу Azure VMware Solution с комплектной подпиской на VCF после 15 октября 2025 года. После этой даты для покупки новых узлов Azure VMware Solution потребуется подписка на VCF, приобретенная непосредственно у Broadcom. Узлы Azure VMware Solution с опцией PayGo смогут работать без дополнительных лицензий и изменений в продукте до 31 октября 2026 года. Клиенты могут перейти с AVS PayGo, приобретя до 15 октября 2025 года зарезервированные инстансы Azure VMware Solution с уже включённой подпиской VCF. AWS же в начала августа 2025 года, т.е. до публичного объявления Broadcom о смене политики лицензирования для клиентов гиперскейлеров, сообщила об общедоступности сервиса Amazon Elastic VMware Service (Amazon EVS), который позволяет запускать среды VCF в виртуальном частном облаке Amazon VPC и интегрировать их с другими сервисами AWS. При этом лицензии так же придётся покупать у Broadcom, причём минимум на 256 ядер. Нюанс в том, что EVS пока поддерживает только VCF версии 5.2.1 и только на узлах i4i.metal на базе Intel Xeon Ice Lake-SP.

25.09.2025 [16:54], Руслан Авдеев

«Европе нужен гиперскейлер»: Nscale привлекла $1,1 млрд инвестиций от Dell, Nokia и NVIDIAКомпания Nscale, начинающий застройщик ЦОД, привлекла $1,1 млрд на развитие бизнеса в Великобритании и за её пределами. В раунде финансирования серии B, возглавляемом Aker ASA, приняли участие Blue Owl, Dell, Fidelity Management & Research Company, G Squared, Nokia, NVIDIA, Point72 и T.Capital, сообщает Datacenter Dynamics. Обязались вложить больше cредств и действующие акционеры, включая Sandton Capital. Ранее сообщалось, что стартап намерен привлечь $2,7 млрд. «Европе нужен гиперскейлер, и Nscale принимает этот вызов», — заявила компания. В последние месяцы лондонская Nscale оказалась в центре внимания благодаря сделкам, связанным с созданием цифровой инфраструктуры с участием OpenAI, NVIDIA и Microsoft. В компании заявляют, что ИИ меняет отрасли, экономику и национальные стратегии, но без ЦОД, ускорителей и ПО всё это невозможно. В Nscale говорят о создании вертикально интегрированной основы для ИИ, призванной стать движущей силой технологических изменений нового поколения. Полученные средства Nscale направят на развитие ИИ-инфраструктуры в Европе, Северной Америке и на Ближнем Востоке, повторив путь CoreWeave. Nscale претендует на создание одной из крупнейших в своём роде глобальных платформ, специально разработанных для удовлетворения растущего спроса на ИИ и реализации революционных решений в беспрецедентных масштабах. Фактически Nscale была основана в 2024 году, когда основатели отказались от криптомайнинг и приобрели ЦОД в Норвегии у своей предыдущей компании Akkon Energy. Сейчас дата-центр, работающий от энергии ГЭС и использующий естественное охлаждение — единственный из имеющихся в распоряжении этого бизнеса. Тем не менее, у компании амбициозные планы по строительству объектов в Великобритании и других странах. В январе Nscale объявила о намерении потратить £2,5 млрд ($3 млрд) в Соединённом Королевстве, построив первый ЦОД в Лоутоне (Loughton, Эссекс). Ввод в эксплуатацию запланирован на 2026 год. Позже стало известно, что в ЦОД разместят суперкомпьютер Microsoft на ускорителях NVIDIA, который станет крупнейшим проектом такого рода в Великобритании. Также Nscale работает с OpenAI для обеспечения работы ЦОД в рамках проекта Stargate UK. Ожидается, что американский партнёр получит доступ к 8 тыс. ускорителей NVIDIA. Компании уже совместно работают над проектом Stargate Norway (Норвегия) — OpenAI в перспективе получит до 100 тыс. ИИ-ускорителей в Квандале (Kvanndal) близ Нарвика (Narvik) на севере Норвегии, строительством которого занимается Aker. Клиентом Nscale и Aker в Норвегии собирается стать и компания Microsoft, заключив контракт на закупку вычислительных мощностей на $6,2 млрд сроком на пять лет. Кроме того, соглашение с Nscale заключила и Nokia. По словам главы последней Джастина Хотарда (Justin Hotard), спрос на создание безопасной масштабируемой инфраструктуры в Европе и мире растёт, а интеллектуальная собственность Nokia и её опыт в области оптических сетей позволит компаниям внедрять инновации, необходимые для будущего ИИ-инфраструктуры.

18.09.2025 [12:42], Руслан Авдеев

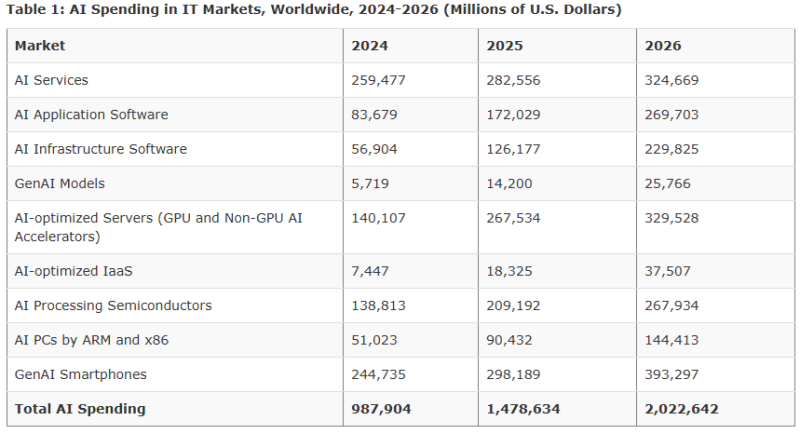

Gartner: в 2026 году расходы на ИИ превысят $2 трлн благодаря инвестициям гиперскейлеровПо прогнозам экспертов, уже в этом году глобальные затраты на ИИ приблизятся к $1,5 трлн, а в 2026 году превысят и $2 трлн. Это произойдёт на фоне неугасающего спроса на строительство новой ИИ-инфраструктуры, сообщает IEEE ComSoc со ссылкой на исследование Gartner. Драйверами столь значительного спроса выступают гиперскейлеры, продолжающие вкладывать средства в строительство ИИ ЦОД, покупку оборудования и комплектующих, включая ИИ-ускорители, а также повсеместное внедрение ИИ в пользовательские устройства. Как заявляют в Gartner, ожидается продолжение инвестиций в расширение ИИ-инфраструктуры, поскольку ключевые гиперскейлеры продолжают наращивать затраты. Инвесторами сегодня выступают не только «традиционные» американские техногиганты, но и компании из Китая и «новые» облачные ИИ-провайдеры вроде Oracle. Более того, способствуют развитию рынка и инвестиции венчурных капиталистов. По некоторым данным, в 2026 году ожидается массовая интеграция ИИ в продукты вроде смартфонов и ПК. Такие смартфоны будут получать чипсеты с мощными нейропроцессорами (NPU), способными запускать довольно производительные ИИ-модели непосредственно на устройствах. Это позволит генерировать контент, расширить возможности ИИ-ассистентов и др. Это тоже способствует общему росту расходов, поскольку многие производители интегрируют такие функции буквально «по умолчанию».

Источник изображения: Gartner По прогнозам IDC, смартфоны с поддержкой генеративного ИИ будут занимать к 2028 году 54 % рынка, а Gartner ожидает, что около 100 % моделей премиум-уровня получат соответствующую функциональность к 2029 году — это увеличить как поставки, так и расходы пользователей. Всё чаще вкладывает средства в решения на основе искусственного интеллекта и бизнес в целом. Впрочем, в этой нише отмечается скорее покупка готовых решений «с полки», чем разработка кастомных продуктов на основе генеративного ИИ. Значительная часть роста приходится на продажи ИИ-оборудования, включая ИИ-ускорители различных типов. По некоторым данным, это почти удвоит рынок ИИ-серверов в 2025 году. В марте Bloomberg Intelligence сообщалось, что ежегодные затраты техногигантов на ИИ превысят $500 млрд уже в следующем десятилетии. Причём большая часть денег пойдёт на инференс.

15.09.2025 [09:24], Владимир Мироненко

Считавшаяся неудачной сделка по покупке Sun в итоге сделала Oracle облачным гигантом

exadata

hardware

oracle

oracle cloud infrastructure

sun

гиперскейлер

ии

интерконнект

облако

сделка

цод

Когда в апреле 2009 года Oracle, считавшаяся на тот момент третьей в мире по величине софтверной компанией, объявила о покупке Sun Microsystems, все расценили сделку как неудачную. Покупка обошлась в $7,4 млрд ($5,6 млрд с учётом собственных средств и долгов Sun), а решение главы Oracle Ларри Эллисона (Larry Ellison) вызвало лишь один вопрос: зачем компании, занимающейся СУБД и корпоративным ПО, покупать пришедшего в упадок производителя серверов и ПО, принимая на себя бремя расходов по ведению аппаратного бизнеса? На то, чтобы ответ на него стал очевидным, ушло почти 15 лет, приводит SiliconANGLE слова аналитика Тони Баера (Tony Baer). Многие считали, что покупка Sun подорвёт финансовое положение Oracle. Основополагающий бизнес Sun по выпуску SPARC-серверов с ОС Solaris был ослаблен из-за Linux и x86 — мало кто хотел платить за наследника UNIX и дорогое «железо», так что на момент сделки Sun ежемесячно теряла $100 млн. В действительности же всё оказалось не так уж плохо. В следующем после закрытия сделки финансовом году общая выручка Oracle (по GAAP) выросла на 33 %, в основном за счёт ПО, в то время как выручка от аппаратного бизнеса снизилась всего лишь на 6 %. Вместе с тем количество развёрнутых ПАК Oracle Exadata (Oracle Database Machine) по всему миру превысило 1 тыс. Предположительно, выручка от Exadata была учтена в разделе ПО. Если ранее Exadata использовала оборудование HP, то после приобретения Sun компания больше не зависела от сторонних производителей и вскоре её слоганом для Exadata стало «инженерные системы».

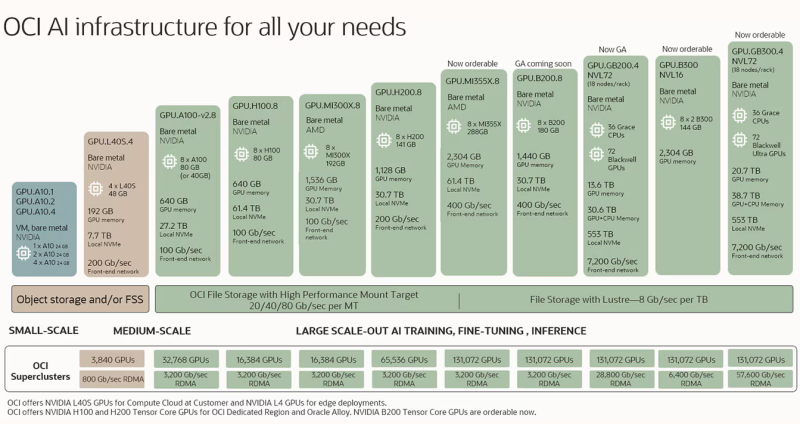

Источник изображений: Oracle Распространённое мнение сводилось к тому, что, купив Sun, Oracle выходит на серверный рынок. На самом деле, приобретение Sun привнесло в Oracle системный подход, который стал ключом не только к её растущему бизнесу по выпуску ПАК Exadata, но и к будущему облачному бизнесу, о котором компания даже не помышляла в 2009 году, отметил SiliconANGLE. Мало кто мог предсказать, что Oracle со временем станет крупным облачным провайдером. Даже сам Эллисон поначалу воспринимал эту идею скептически, назвав в 2008 году облачный бизнес «бессмыслицей». Тем не менее, в 2016 году компания запустила Oracle Cloud Infrastructure (OCI) и… всего через два года решила полностью поменять облачную архитектуру, поняв, что текущая ничем не отличается от AWS, Microsoft Azure или Google Cloud. В частности, для повышения безопасности была обеспечена полная изоляция кода и данных клиентов, а для повышения производительности и масштабируемости была упрощена топология и внедрена поддержка RDMA. Кроме того, Oracle не только опиралась на опыт Sun, но и агрессивно переманивала специалистов AWS и Azure. И хотя сейчас практически каждый гиперскейлер использует ускорители NVIDIA, только OCI может объединить их в суперкластеры из 131 тыс. чипов, а с недавних пор и ускорители AMD. Облачный сервис Oracle Exadata также выиграл: учитывая спрос клиентов и тот факт, что ни один гиперскейлер не может повторить оптимизацию RDMA-интерконнекта, которую сделала Oracle, инфраструктура Exadata теперь размещена как нативный сервис у всех трёх гиперскейлеров в их же ЦОД. За последний год выручка от баз данных MultiCloud выросла более чем в 15 раз. 10 сентября акции Oracle показали рекордный за 26 лет рост, и не столько из-за увеличения выручки, которая оказалась ниже ожиданий Уолл-стрит, сколько благодаря развитию её облачной инфраструктуры. Объём оставшихся обязательств по контрактам (RPO) компании вырос год к году на 359 % до $455 млрд. В тот же день было объявлено о сделке с Open AI на сумму в $300 млрд, вместе с которой Oracle участвует в проекте Stargate. И хотя RPO Oracle намного выше показателей её конкурентов среди гиперскейлеров, она значительно уступает им по размерам дохода, поскольку компании приходится направлять значительно большую часть средств на капитальные вложения. Существуют опасения, что ажиотаж вокруг ИИ может повторить ситуацию с пузырём доткомов. Oracle хеджирует свои риски, не покупая здания или недвижимость для облачных регионов OCI. Оборудование и инфраструктура закупаются только по факту поступления заказов, но большая ставка на одного клиента — Open AI — ставит под сомнение устойчивость её позиций, пишет SiliconANGLE. Кроме того, есть вероятность, что и заказы остальных клиентов будут реализованы в полном объёме. Тем не менее, 15 лет назад вряд ли кто бы подумал, что приобретение Sun Microsystems преобразит Oracle. Хотя в то время серверный бизнес Sun переживал упадок, у неё был системный опыт, который изменил ход событий. И в долгосрочной перспективе именно опыт Sun запустил перемены в основном бизнесе Oracle, превратив поставщика корпоративного ПО в успешного провайдера облачной инфраструктуры.

31.08.2025 [15:31], Владимир Мироненко

Новый урок арифметики от NVIDIA: Дженсен Хуанг назвал фантастическую сумму капзатрат на ИИ-инфраструктуруГендиректор NVIDIA Дженсен Хуанг (Jensen Huang) сообщил в ходе отчёта за II квартал 2026 финансового года, что капзатраты четырёх крупнейших гиперскейлеров (Amazon Web Services, Google, Microsoft и Meta✴ Platforms) составят около $600 млрд в год. По его словам, эта сумма удвоилась всего за два года и является движущей силой текущего развития ИИ-инфраструктуры. Как отметил ресурс SiliconANGLE, последние квартальные отчёты гиперскейлеров, а также аналитические данные экспертов, освещающих их деятельность, говорят о том, что их совокупный прогноз капитальных затрат гораздо ниже объявленной Хуангом суммы, хотя этот показатель стремительно растёт благодаря спросу на ИИ-технологии. NVIDIA в ответ на просьбу объяснить столь большое расхождение уточнила, что эта сумма отражает общие расходы отрасли на инфраструктуру ЦОД, а не только расходы ведущих поставщиков облачных сервисов. Если говорить о планах по объёмам капзатрат на текущий год (календарный или финансовый), то гиперскейлеры прогнозируют следующее:

Согласно выводам аналитиков (Jefferies, Investing.com) по «большой тройке» с Meta✴ и Oracle прогноз капзатрат на облаке на 2025 год составляет $417 млрд, что на 64 % больше, чем годом ранее, и почти в три раза больше, чем в 2023 году. Налицо существенное расхождение между объявленными Хуангом $600 млрд и данными аналитиков, а также прогнозами самих гиперскейлеров. Возможные причины расхождения по версии SiliconANGLE:

Названная главой NVIDIA сумма в $600 млрд не подтверждается прогнозами ведущих гиперскейлеров на 2025 год и расчётами аналитиков, которые предполагают, что совокупные капзатраты составят $400–$450 млрд. Разрыв, как пишет SiliconANGLE, обусловлен как неопределённостью масштаба (что именно считается капиталовложениями у гиперскейлеров), так и намерением Хуанга подчеркнуть, что NVIDIA находится в центре ИИ-бума. NVIDIA известна порой довольно вольным обращением с цифрами и прогнозами. Это касается заявлений производительности платформ без явного указания точности и формата вычислений (так в мгновение ока появились экзафлопсные суперкомпьютеры, которые в более традиционных FP64-расчётах не сильны), учёта количества GPU в узлах (несколько лет компанию не беспокоило, что в состав одного ускорителя входило два GPU-чиплета), или отхода от привычных способов указания пропускной способности интерфейсов (для NVLink суммируется скорость передачи данных в обе стороны).

29.08.2025 [15:05], Руслан Авдеев

Microsoft, OpenAI и NVIDIA предупредили, что ИИ теперь может физически навредить энергосетямГодами эксперты в области кибербезопасности уделяли внимание защите критической инфраструктуры в основном от цифровых атак с помощью самых разных систем, не позволявших создать угрозу электросетям. Однако новое исследование, проведённое специалистами из Microsoft, OpenAI и NVIDIA, показывает, что главной угрозой электросетям выступают отнюдь не хакеры, а ИИ. Исследование «Стабилизация энергоснабжения для обучающих ИИ ЦОД» (Power Stabilization for AI Training Datacenters) выявило интересную тенденцию, связанную с быстрым внедрением ИИ в больших масштабах. В процессе эксплуатации ускорителей есть два основных этапа: вычислительный, когда они активно выполняют сложные математические операции, потребляя много энергии, и коммуникационный, когда они обмениваются данными между собой. Во время перехода от первого этапа ко второму происходит резкий спад энергопотребления, а от второго к первому — его стремительный рост. В случае с гиперскейлерами скачки могут составлять десятки или сотни мегаватт, что негативно сказывается на состоянии электросетей в целом. Дело не просто в неэффективном использовании ресурсов — речь идёт об угрозе критически важной инфраструктуре. В докладе говорится, что колебания потребления могут совпасть с резонансными частотами ключевых компонентов энергосистемы, включая генераторы и оборудование ЛЭП, что потенциально приводит к дестабилизации сети, повреждению оборудования и масштабным авариям. Другими словами, активность ИИ представляет прямую физическую угрозу для аналоговой инфраструктуры электросетей.

Источник изображения: American Public Power Association/unsplash.com Для решения этой проблемы предлагаются три основных подхода. Во-первых, во время простоя на ускорителях можно решать второстепенные (или вообще бессмысленные, как делала Meta✴) задачи, держа оборудование на «холостом ходу» без полной остановки вычислений. Метод простой, но не самый лучший — общая энергоэффективность не растёт, снижение производительности при выполнении основной задачи вполне возможно. Во-вторых, можно непосредственно на уровне ИИ-ускорителей задавать минимальный порог энергопотребления, что тоже не способствует энергоэффективности. Наконец, в-третьих, можно использовать аккумулирующие энергию системы: в моменты низкого потребления они заряжаются, а во время скачка нагрузки отдают накопленную в них энергию вместо того, чтобы резко увеличивать потребление от общей электросети. Подобные системы позволяют избежать скачков и сгладить рост и снижение потребляемой мощности. Так, Google уже давно размещает литий-ионных ячейки непосредственно в стойках. Для стоек GB300 NVL72 NVIDIA дополнила блоки питания буфером, который позволяет смягчить колебания потребления и снизить пиковую нагрузку на сеть до 30 %. Энергосети давно являются частью критической инфраструктуры, но новые угрозы для них теперь находятся на стыке цифрового и реального мира. Получив неавторизованный доступ к крупному ИИ-кластеру, злоумышленники могут намеренно изменить паттерн энергопотребления так, чтобы навредить материальной инфраструктуре. Другими словами, злоумышленники могут повредить электростанцию или энергосети, даже не приближаясь к ним. В докладе Microsoft, OpenAI и NVIDIA заинтересованные стороны прямо отмечают, что масштаб ИИ вырос до отметки, на которой цифровая активность ведёт к важным физическим последствиям. Специалистам по кибербезопасности придётся уделять время не только цифровой реальности, но и заняться защитой критически важной инфраструктуры и учитывать последствия разрабатываемых и внедряемых алгоритмов. Примером может служить инцидент, произошедший летом 2024 года в Вирджинии, когда миллисекундный сбой привёл к одномоментному отключению 60 дата-центров мощностью 1,5 ГВт на несколько часов.

20.08.2025 [14:08], Руслан Авдеев

Amazon, Google и Microsoft призвали США сохранить субсидии на возобновляемые источники энергии ради борьбы с КНР за первенство в сфере ИИ

amazon

google

hardware

microsoft

возобновляемая энергия

гиперскейлер

дефицит

закон

ии

сша

цод

экология

энергетика

Объединение крупных владельцев ЦОД Data Center Coalition, включающее Microsoft, Amazon (AWS), Google, Meta✴, CyrusOne, Stack, CloudHQ, Vantage и др. призвало Министерство финансов США не отменять субсидии на ветряную и солнечную энергетику. По словам представителей коалиции, имеющиеся льготы дают отрасли в США преимущество перед конкурентами из Китая, передаёт Reuters. Как заявляется в письме коалиции главе министерства, любые регуляторные препятствия, замедляющие развёртывание новых генерирующих мощностей, напрямую влияют на способность удовлетворять энергетические потребности ИИ. Администрация Трампа предпринимает активные попытки отменить ряд налоговых льгот, способствующих росту возобновляемой энергетики США. Так, один из основополагающих новых законопроектов предполагает налог в 50 % с ветряных генерирующих мощностей и 30 % с солнечной энергетики, если соответствующие проекты завершены после декабря 2027 года. Во всяком случае, если те не смогут доказать, что в них не использовались китайские комплектующие. Если же строительство объекта «чистой» энергетики начнётся после 2032 года, то размер налоговых кредитов (Clean Electricity Tax Credits) будет автоматически уменьшаться, независимо от того, достигнуты ли общие целевые показатели по сокращению выбросов, установленные законом. В поддержку такого решения президент США заявил, что возобновляемые источники дорого обходятся, нестабильны, зависят от цепочек поставок, контролируемых из-за рубежа, и даже наносят вред окружающей среде и стабильности электросетей. На прошлой неделе Министерство финансов США опубликовало правила, регламентирующие получение налоговых льгот для проектов, связанных с ветряной и солнечной энергетикой. Они, в частности, отменяют налоговый вычет в размере 5 % для любых проектов мощнее 1,5 МВт — это может оказать негативное влияние на уже запланированные инвестиции в отрасль в объёме более $100 млрд в рамках проектов общей мощностью 6 ГВт.

Источник изображения: Laura Ockel/unsplash.com При этом источники возобновляемой энергии, особенно солнечные, в среднем дешевле других альтернатив ископаемому топливу. Опубликованное в 2023 году исследование Energy Innovation показало, что 99 % действующих угольных электростанций США дороже в эксплуатации, чем солнечные или ветряные электростанции. Утверждается, что солнечная энергия минимум на 30 % дешевле. Впрочем, Трамп принимает меры для реанимации угольных ТЭС и других источников на ископаемом топливе. Крупнейшими потребителями возобновляемой энергии в США являются операторы дата-центров, особенно крупные гиперскейлеры. В марте 2025 года сообщалось, что американские технологические бизнесы заключили контракты о поставке в общей сложности 48 ГВт «чистой» энергии (в годовом исчислении). Это на 66,4 % больше год к году. Большинство соответствующих договоров представляют собой соглашения о покупке электроэнергии (PPA), например, на 300 МВт между Meta✴ и Longroad Energy, на 734 МВт — между Google и Leeward Energy, отмечает DataCenter Dynamics.

15.08.2025 [15:15], Руслан Авдеев

Расходы гиперскейлеров на дата-центры превысили ВВП целых странУровень современных инвестиций в новую инфраструктуру операторами дата-центров оказался сопоставим с ВВП некоторых государств, причём не самых маленьких. Так, в Omdia подсчитали, что капиталовложения Amazon в ЦОД за год сейчас превышают $100 млрд — это сопоставимо с ВВП Коста-Рики и значительно больше ВВП Люксембурга или Литвы, сообщает The Register. Схожим образом ситуация обстоит и с другими игроками облачного рынка. Так, капитальные вложения Google составляют $82 млрд — выше объёма экономики Словении, а в случае с Microsoft речь идёт об $75 млрд, это выше ВВП Уганды. На долю Meta✴ приходится $69 млрд — больше, чем ВВП Бахрейна. По оценкам экспертов, капитальные затраты на ЦОД превысят в 2025 году $657 млрд. Это означает, что расходы выросли почти вдвое с 2023 года, когда речь шла об $330 млрд. Во многом такие расходы объясняются стремлением гиперскейлеров наращивать мощности для развития ИИ в надежде на то, что когда-то это окупится. Например, xAI, даже не будучи гиперскейлером, тратит по $1 млрд в месяц, рассчитывая на будущую отдачу. Согласно отчёту McKinsey & Company, многие топ-менеджеры скептически относятся к предположениям, что огромные сумму, расходуемые на ИИ, обеспечат соизмеримую отдачу в ближайшем будущем. Например, в отчёте за II квартал 2025 года Meta✴ отметила, что прибыль приносят традиционные модели машинного обучения — основа её рекомендательных систем, а не проекты, связанные с генеративным ИИ. Впрочем, облачные операторы с готовностью предлагают свои сервисы клиентам, желающим получить больше ИИ-инфраструктуры.

Источник изображения: Samuel Regan-Asante/unsplash.com В последнем обзоре рынков облаков и ЦОД Omdia отмечает, что в ближайшей перспективе вычислительные ИИ-ресурсы будут в дефиците. Разработка более масштабных и «прожорливых» моделей вроде недавно представленной GPT-5, стимулирует спрос на вычислительные мощности. В то же время широкое внедрение ИИ стимулирует спрос на инференс. По данным Omdia, значительная часть населения развитых стран так или иначе использует ИИ. Только ChatGPT пользуется более 700 млн человек, а ежедневно — более 120 млн. Анализируя инвестиции в ЦОД, Omdia отмечает, что несмотря на то, что IT-оборудование останется самой крупной статьёй расходов на ЦОД в ближайшие годы, затраты на физическую инфраструктуру (электроснабжение, распределение энергии и системы охлаждения) будут расти быстрее. Это связано с растущим спросом на мощные серверы. Плотность вычислений в стойках сегодня растёт экспоненциально, это требует «значительных и постоянных инноваций» в сфере систем охлаждения и электроснабжения. В то же время растущие потребности всей этой IT-инфраструктуры в энергии, вероятно, вынудит операторов инвестировать в локальные генерирующие мощности и «микросети как услугу», что отчасти происходит уже сегодня, и даже в крупных масштабах. В Omdia ожидают, что темпы строительства дата-центров увеличатся, а мощность крупнейших площадок вырастет, появятся и объекты от гигаватта в США, Индии и других странах. Крупные проекты уже находятся в стадии реализации. Meta✴ сообщила о нескольких кампусах на несколько гигаватт, которые она намерена запускать с 2026 года. В недавнем отчёте Deloitte Insights утверждается, что мощность некоторых площадок, находящиеся на ранних стадиях планирования, может превысить 5 ГВт.

07.08.2025 [17:36], Руслан Авдеев

Dell'Oro Group: мировые капитальные затраты на ЦОД достигнут $1,2 трлн к 2029 году — половина придётся на гиперскейлеровПо расчётам экспертов, капитальные затраты (CAPEX) на дата-центры продолжат расти и достигнут рекордных значений благодаря инвестициям в ИИ-инфраструктуру. Аналитики Dell'Oro Group выступили с прогнозом на ближайшие годы, сообщает Datacenter Dynamics. По данным группы, прогнозируется мировой совокупный среднегодовой темп роста (CAGR) на уровне 21 %, капитальные затраты к 2029 году достигнут $1,2 трлн. Это на $200 млрд больше, чем прогноз от февраля 2025 года. По словам компании, прогноз повышен в связи с быстрым внедрением ИИ. По мнению экспертов, на GPU и ASIC сегодня приходится около трети от общего объёма капитальных затрат на дата-центры, что превращает их в крупнейшие драйверы роста соответствующего рынка. Ожидается, что расходы на вспомогательную инфраструктуру вроде стоек, вычислительных мощностей общего назначения, хранилищих, сетей и здания также окажутся высокими. Ожидается, что на долю крупнейших гиперскейлеров, включая Amazon (AWS), Google, Meta✴ и Microsoft придётся половина расходов. IT-гиганты активно разрабатывают вертикально интегрированные решения полного цикла и кастомизированные архитектуры, чтобы максимизировать производительность ИИ-вычислений и снизить их стоимость.

Источник изображения: Satyawan Narinedhat/unsplash.com Всё это в сочетании с продолжающимися инвестициями со стороны государственного и частного секторов стимулирует волну глобального расширения инфраструктуры ЦОД. Ожидается, что прочие поставщики облачных сервисов, включая т.н. неооблака, будут расти в среднем по 39 % в год. По прогнозам экспертов, в следующие пять лет гиперскейлеры, «необлачные» операторы и колокейшн-провайдеры получат около 50 ГВт новых мощностей. Хотя в 2025 году не исключается кратковременное замедление рынка, ожидается, что долгосрочные инвестиции поддержат рост в течение всего прогнозируемого периода. К 2029 году расходы на обучение ИИ и специальные рабочие нагрузки могут составить около половины расходов на инфраструктуру ЦОД. Столь оптимистичный прогноз появился после новостей о том, что в этом году капитальные расходы на ИИ лидировали в экономике США. В Renaissance Macro Research подчёркивают, что капитальные затраты на ИИ за последние два квартала сделали больший вклад в рост ВВП США, чем все потребительские расходы вместе взятые. В 2025 году на долю крупнейших гиперскейлеров — Amazon, Google, Meta✴ и Microsoft — придётся почти половина капитальных затрат мира на ЦОД. Microsoft намерена потратить на расширение инфраструктуры $80 млрд, Google — $85 млрд, а Meta✴ до $72 млрд. В лидерах Amazon, которая планирует вложит в инфраструктуру рекордные $118 млрд. |

|