Материалы по тегу: omdia

|

24.12.2025 [17:13], Руслан Авдеев

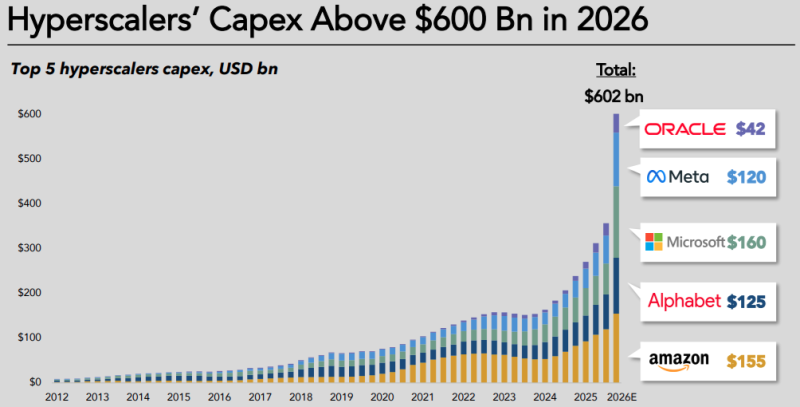

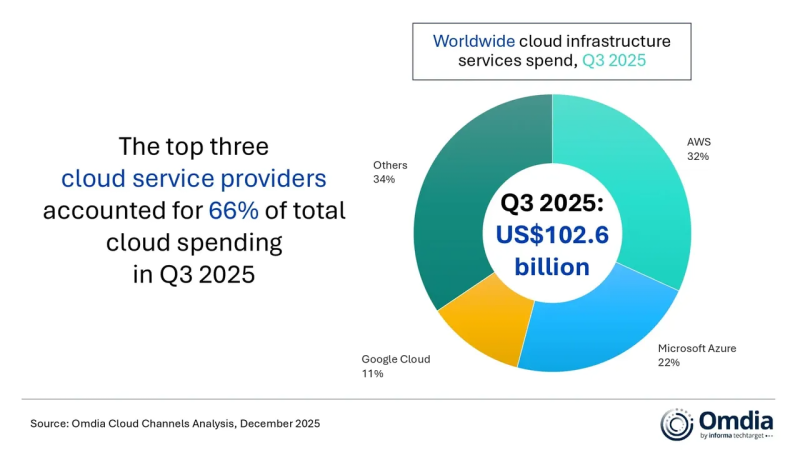

Капитальные затраты гиперскейлеров в 2026 году вырастут на треть и превысят $600 млрдКапитальные затраты «большой пятёрки» гиперскейлеров, включающей Amazon, Google, Microsoft, Meta✴ и Oracle, по прогнозам экспертов, превысят $600 млрд — это на 36 % больше, чем в 2025 году, сообщается в техноблоге IEEE ComSoc. Из них около 75 % или $450 млрд будет напрямую связано с ИИ-инфраструктурой (ЦОД, серверами, ускорителями и иным оборудованием). Поскольку собственных денежных средств после выкупа акций и выплаты дивидендов уже не хватает, компании, традиционно финансировавшие свои проекты в основном за счёт внутренних ресурсов, активно осваивают рынки долговых обязательств. Хотя финансовое положение гиперскейлеров по-прежнему остаётся стабильным, трансформируется сама модель финансирования. По данным Omdia, в III квартале 2025 года общемировые затраты на облачную инфраструктуру достигли $102,6 млрд, т.е. на четверть боьлше год к году. Уже пятый квартал подряд рост облачных расходов превышал 20 %. AWS, Microsoft Azure и Google Cloud в целом сохранили свои рыночные позиции, которые они занимали кварталом ранее, всего на их долю приходилось 66 % мировых расходов на облачную инфраструктуру. На трёх облачных провайдеров совокупный рост год к году составил 29 %. Omdia сообщает, что ситуация на рынке в целом отражает изменения технологического ландшафта по мере того, как корпоративный спрос на ИИ меняется с переходом от ранних экспериментов к масштабному внедрению. Акцент в бизнес-стратегиях гиперскейлеров сместился с предложения максимально производительных отдельных «моделей-рекордсменов» на создание комплексных, готовых к масштабированию ИИ-платформ. Они обеспечивают выбор и комбинированное использование различных моделей и ИИ-агентов. AWS, Microsoft Azure и Amazon превращают облака в единые экосистемы с интеграцией собственных и сторонних ИИ-моделей. Как утверждают эксперты Omdia, коллаборации в рамках общей ИИ-экосистемы остаются критически важными. Поддержка пакетов моделей разных разработчиков становится скорее необходимым требованием, чем необычной функцией. Корпоративные клиенты ищут надёжности, возможности контроля цен и гибкости при внедрении для выполнения ИИ-задач. Гиперскейлеры, наращивают ресурсы для управления жизненным циклом ИИ-агентов, включая их создание и развёртывание на уровне корпоративных клиентов, поскольку практическое внедрение оказалось несколько сложнее, чем ожидалось.

Источник изображения: Omdia Как заявляют в Omdia, массовому внедрению ИИ-агентов мешает отсутствие у компаний готовых, стандартизированных решений, которые одновременно обеспечивали бы бесперебойную работу бизнеса, качественный клиентский опыт и соответствие таких агентов регуляторным требованиям. Недавно Omdia сообщала, что капитальные затраты на ЦОД в целом вырастут к 2030 году до $1,6 трлн — если раньше не лопнет ИИ-пузырь. В августе она же объявила, что расходы гиперскейлеров на дата-центры превысили ВВП целых стран.

10.12.2025 [18:14], Руслан Авдеев

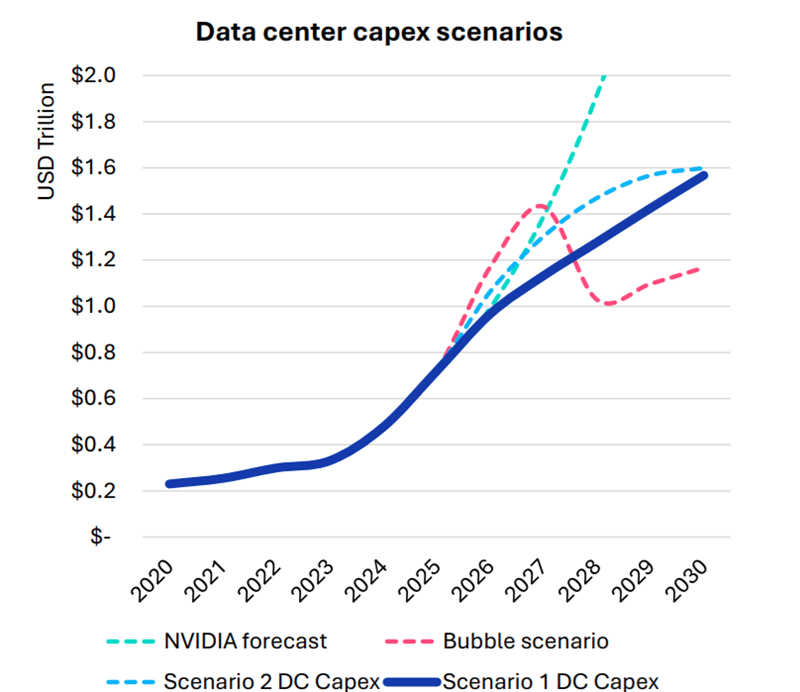

Omdia: капитальные затраты на ЦОД вырастут до $1,6 трлн к 2030 году — если раньше не лопнет ИИ-пузырьСогласно прогнозам аналитиков Omdia, капитальные затраты на дата-центры будут расти на 17 % ежегодно до 2030 года. В итоге они достигнут $1,6 трлн, а ограничения в цепочках поставок вызовут рост цен на компоненты вычислительной инфраструктуры. В своём последнем обзоре рынка облаков и дата-центров (Cloud and Data Center Market Snapshot) компания сообщила, что инвестиции в ИИ-инфраструктуру продолжают расти быстрыми темпами, хотя разговоры о том, что на рынке формируется готовый лопнуть пузырь, не утихают. Впрочем, уровень внедрения ИИ пока остаётся относительно низким, в будущем ожидается, что вырастет как количество пользователей, так и средняя интенсивность использования ими ИИ-инструментов. В то же время ИИ-модели становятся всё более громоздкими и используют больше вычислительных ресурсов для инференса. В результате операторы наращивают производительность инфраструктуры. Вместе с этим растёт потребление электроэнергии, увеличивается энергетическая плотность серверов, стоек и самих дата-центров. Окупятся ли все эти гигантские инвестиции, никто пока точно сказать не может. Bain & Company полагает, что к 2030 году доходы отрасли должны вырасти до $2 трлн/год, чтоб окупить прогнозируемый уровень инвестиций. Окупаемость затрат под вопросом как для поставщиков услуг, так и для пользователей. Как сообщает The Register, на днях представители ряда технологических компаний заявили, что ИИ — не пузырь, не находя аналогий с крахом «доткомов».

Источник изображения: Omdia Omdia рассмотрела четыре сценария развития рынка:

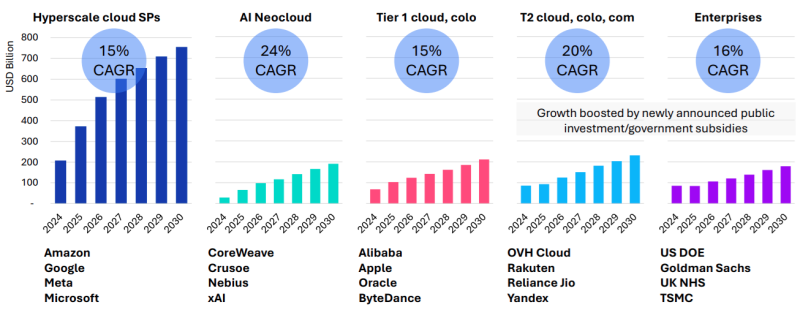

Рост расходов на ЦОД обусловлен и увеличением поставок серверов, цикл обновления которых начался в 2025 году и продолжится 6–8 кварталов. Ранее Omdia сообщала, что крупные операторы ЦОД, в основном гиперскейлеры, откладывали замену серверов разных типов. Новые серверы способны заменить оборудование сразу нескольких поколений. При этом ожидается, что к 2030 году серверы с Blackwell будут ещё в ходу. Рост инвестиций ожидается во всех сегментах, включая ниши неооблаков (CoreWeave, Nebius, xAI и др.), колокейшн-провайдеров первого и второго уровней, гиперскейлеров и корпоративных пользователей.

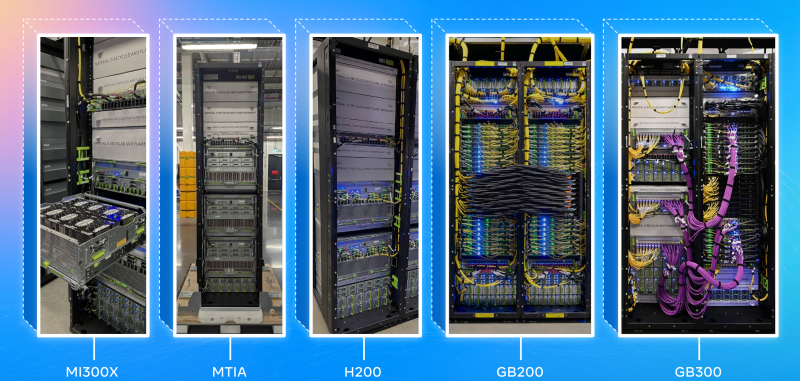

Источник изображения: Omdia Ограничения в цепочках поставок ведут к росту стоимости некоторых компонентов, например, памяти. По данным источников The Register, это, вероятно, приведёт к росту цен на серверы на 15 %. Omdia утверждает, что новые ЦОД, вероятно, будут проектироваться не так, как сегодня — спрос на ИИ приводит к быстрой смене внутренней инфраструктуры. Это касается всех компонентов, от микросхем до серверов и стоек, систем терморегуляции, распределения энергии, резервного питания и др. В докладе имеются рекомендации на будущее как для вендоров, так и для пользователей. Кроме того, Omdia прогнозирует, что, несмотря на спекуляции относительно ИИ-пузыря, быстрое внедрение ИИ-технологий и инвестиции продолжатся, а мощности по-прежнему будут в дефиците.

21.10.2025 [16:14], Руслан Авдеев

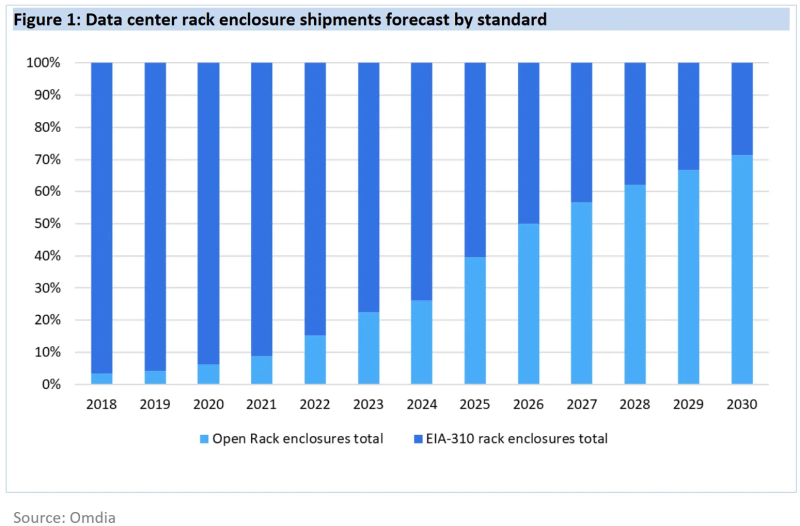

К 2030 году 21″ OCP-стойки станут доминирующим стандартом в ЦОДДата-центры намерены стандартизировать использование более крупных 21″ стоек вместо обычных 19″ к 2030 году. По данным Omdia, гиперскейлеры и производители серверов полностью поддерживают такой переход, а корпоративные ЦОД всё ещё будут придерживаться старого типоразмера, сообщает The Register. По некоторым данным, 19″ стойки (EIA-310) ведут свою «родословную» от релейных шкафов на железных дорогах — там подобный стандарт появился ещё до того, как его приняли телефонные компании, а позже и IT-индустрия. Meta✴ (Facebook✴) ещё в 2012 году столкнулась с ограничениями старого формата и основала OCP для того, чтобы организовать разработку и принятие более эффективных индустриальных стандартов. По прогнозам аналитиков, на более крупный формат, продвигаемый OCP, к концу десятилетия придётся более 70 % поставок, поскольку он активно внедряется крупными вендорами вроде Dell и HPE — одними из лидеров в гонке по выпуску ИИ-оборудования. По данным Omdia, на сегодня все крупнейшие сервис-провайдеры, включая Microsoft, Amazon, Meta✴, Google, ByteDance, Huawei и Oracle уже перешли на использование 21″ стоек в своих ЦОД. Так, Huawei ещё в 2019 году объявила, что её дата-центры будут опираться на 21″ стандарт.

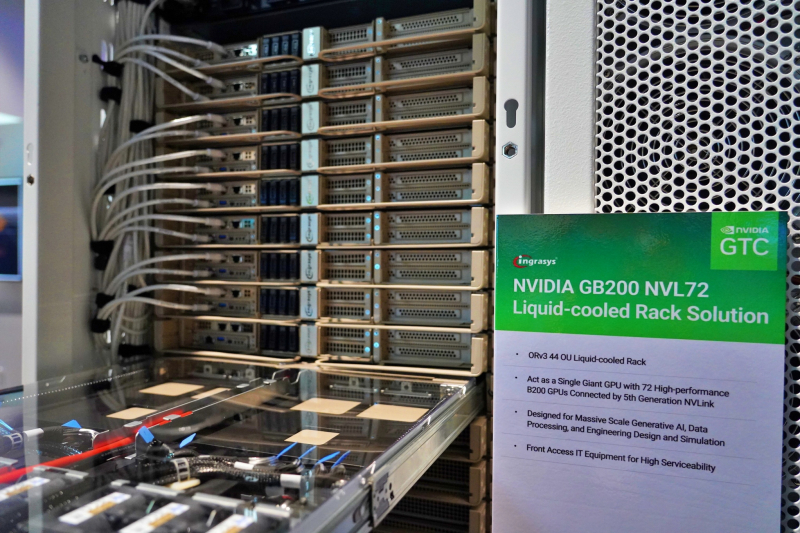

Источник изображения: Meta✴ Преимуществами более крупных стоек является лучшая циркуляция воздуха и возможность устанавливать более крупные массивы вентиляторов, что улучшает охлаждение. Кроме того, такие стойки допускают установку более крупных модулей питания и трубок СЖО, что важно для ИИ-серверов. При этом сохраняется совместимость с 19″ решениями. В Omdia ожидают, что полностью укомплектованные стойки вроде NVIDIA DGX GB200 NVL72 станут фактическим стандартом. Кроме того, Dell и HPE продвигают предложенную OCP модульную серверную архитектуру Data Center Modular Hardware System (DC-MHS), которая позволяет по отдельности обновлять IO-модули и остальное «железо». Omdia прогнозирует, что на долю ИИ-серверов будет приходиться всё большая часть расходов на серверы в целом. Уже в 2024 году речь шла о 66 %, причём ключевые игроки рынка, включая гиперскейлеров и облачных ИИ-провайдеров, поддерживают именно 21″ стандарт, поэтому победа OCP над другими стандартами стала лишь вопросом времени.

29.08.2025 [17:19], Руслан Авдеев

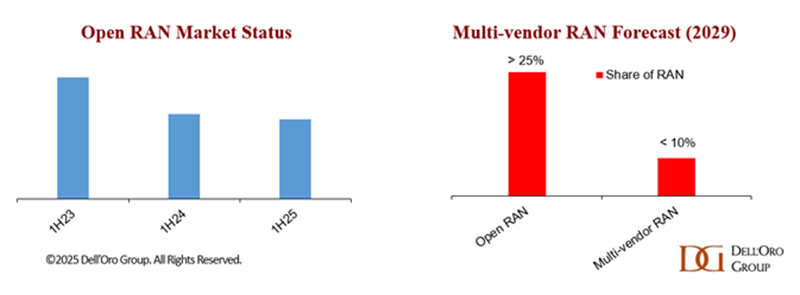

Санкции США не особо помешали успехам Huawei в 5G-секторе, а полная «зачистка сетей» так и не удаласьСогласно отчёт Omdia, Huawei остаётся крупнейшим вендором RAN-инфраструктуры в трёх из пяти крупных регионов мира, попавших в поле зрения исследователей — несмотря на жесточайшие санкции США. Сегодня Huawei является сильной как никогда, в прошлом году её продажи были только на 4 % ниже, чем в 2020 году, т.е. до начала давления США на компанию и её партнёров, сообщает блог IEEE ComSoc. В Азии и Океании, на Ближнем Востоке и в Африке, в Латинской Америке и Карибском бассейне компания остаётся ключевым вендором RAN. В Европе она занимает третье место, а в Северной Америке вовсе отсутствует, поскольку местному бизнесу запрещено иметь с ней дело. Но даже в Европе положение Huawei остаётся довольно прочным. Испанская Telefónica остаётся крупным клиентом Huawei в Бразилии и Германии, хотя ещё в 2020 году предполагалось «очистить сети» на этих рынках. Deutsche Telekom и Vodafone также активно пользуются решениями Huawei. Ericsson и Nokia отмечают, что Европа не может отказаться от продуктов Huawei и предупреждают инвесторов, что та «агрессивно» конкурирует в некоторых регионах. На рынке телекоммуникационного оборудования, как заявляют в Ericsson, западные компании сталкиваются с растущим давлением со стороны Huawei и других китайских вендоров. В Ericsson констатируют, что попытки вытеснить Huawei из Европы под предлогом «высоких рисков» провалились, и теперь китайские конкуренты активно осваивают рынки не только в Европе, но и в Латинской Америке. Вместо того чтобы ввязываться в ценовую войну, Ericsson выбирает стратегию сохранения финансовой устойчивости, пусть и с потерей некоторых контрактов. С другой стороны, пока нет и признаков того, что европейские телеком-компании заменяют китайскими решениями финские и шведские продукты. Доля Nokia на рынке RAN практически не изменилась в I и II квартале, на компанию приходится 17,6 %. Впрочем, во II квартале Huawei, похоже, превзошла конкурента за счёт других вендоров и успехов на развивающихся рынках, где позиции компании традиционно сильны. Сыграли роль и некоторые другие факторы. Huawei по-прежнему высоко ценится клиентами за качество продукции. Компания была пионером в разработке 5G-решений, в том числе TDD и Massive MIMO, и первой вывела на рынок высокоэффективные GaN-усилители, опередив своих основных конкурентов.

Источник изображения: Dell'Oro Group Санкции не повлияли на Huawei так, как рассчитывали эксперты. Хотя компанию отрезали от партнёрства с производителями самых передовых чипов, она смогла организовать выпуск компонентов для новейших смартфонов в Китае. Сетевое оборудование компании меньше зависит от передовых техпроцессов, поэтому продажи в этом секторе не пострадали вне рынков, где ввели жёсткие ограничения. В США, отрезая Huawei от поставок решений для телеком-сетей, рассчитывали на успех американских компаний в области Open RAN, но чуда не произошло. Главный фаворит — Mavenir — из-за финансовых трудностей и невыполнения планов вынужденно провёл реструктуризацию, покинул часть рынков, провёл масштабные увольнения и отказался от активной разработки собственного аппаратного обеспечения, сосредоточившись на ПО. Parallel Wireless также разрабатывает ПО для Open RAN, SDR-решения, программный стек для 5G-SA, не зависящий от конкретного аппаратного обеспечения, и платформу Open RAN Aggregator для объединения оборудования разных вендоров. В Dell’Oro Group предсказывают, что ежегодная выручка от многовендорных RAN-решений достигнет $3 млрд к 2029 году, т.е. менее 10 % от всего рынка RAN к тому моменту. Эксперты считают, что «высокая концентрация» рынка поставщиков оборудования Open RAN угрожает ключевому принципу архитектуры — разнообразию вендоров. Практически во всех регионах доминируют несколько крупных игроков (Huawei, Ericsson, Nokia, ZTE и Samsung), что противоречит самой концепции Open RAN. На рынке с такой высокой концентрацией и фактически «провалившихся» американских санкций RAN-технологии Huawei всё ещё очень востребованы.

15.08.2025 [15:15], Руслан Авдеев

Расходы гиперскейлеров на дата-центры превысили ВВП целых странУровень современных инвестиций в новую инфраструктуру операторами дата-центров оказался сопоставим с ВВП некоторых государств, причём не самых маленьких. Так, в Omdia подсчитали, что капиталовложения Amazon в ЦОД за год сейчас превышают $100 млрд — это сопоставимо с ВВП Коста-Рики и значительно больше ВВП Люксембурга или Литвы, сообщает The Register. Схожим образом ситуация обстоит и с другими игроками облачного рынка. Так, капитальные вложения Google составляют $82 млрд — выше объёма экономики Словении, а в случае с Microsoft речь идёт об $75 млрд, это выше ВВП Уганды. На долю Meta✴ приходится $69 млрд — больше, чем ВВП Бахрейна. По оценкам экспертов, капитальные затраты на ЦОД превысят в 2025 году $657 млрд. Это означает, что расходы выросли почти вдвое с 2023 года, когда речь шла об $330 млрд. Во многом такие расходы объясняются стремлением гиперскейлеров наращивать мощности для развития ИИ в надежде на то, что когда-то это окупится. Например, xAI, даже не будучи гиперскейлером, тратит по $1 млрд в месяц, рассчитывая на будущую отдачу. Согласно отчёту McKinsey & Company, многие топ-менеджеры скептически относятся к предположениям, что огромные сумму, расходуемые на ИИ, обеспечат соизмеримую отдачу в ближайшем будущем. Например, в отчёте за II квартал 2025 года Meta✴ отметила, что прибыль приносят традиционные модели машинного обучения — основа её рекомендательных систем, а не проекты, связанные с генеративным ИИ. Впрочем, облачные операторы с готовностью предлагают свои сервисы клиентам, желающим получить больше ИИ-инфраструктуры.

Источник изображения: Samuel Regan-Asante/unsplash.com В последнем обзоре рынков облаков и ЦОД Omdia отмечает, что в ближайшей перспективе вычислительные ИИ-ресурсы будут в дефиците. Разработка более масштабных и «прожорливых» моделей вроде недавно представленной GPT-5, стимулирует спрос на вычислительные мощности. В то же время широкое внедрение ИИ стимулирует спрос на инференс. По данным Omdia, значительная часть населения развитых стран так или иначе использует ИИ. Только ChatGPT пользуется более 700 млн человек, а ежедневно — более 120 млн. Анализируя инвестиции в ЦОД, Omdia отмечает, что несмотря на то, что IT-оборудование останется самой крупной статьёй расходов на ЦОД в ближайшие годы, затраты на физическую инфраструктуру (электроснабжение, распределение энергии и системы охлаждения) будут расти быстрее. Это связано с растущим спросом на мощные серверы. Плотность вычислений в стойках сегодня растёт экспоненциально, это требует «значительных и постоянных инноваций» в сфере систем охлаждения и электроснабжения. В то же время растущие потребности всей этой IT-инфраструктуры в энергии, вероятно, вынудит операторов инвестировать в локальные генерирующие мощности и «микросети как услугу», что отчасти происходит уже сегодня, и даже в крупных масштабах. В Omdia ожидают, что темпы строительства дата-центров увеличатся, а мощность крупнейших площадок вырастет, появятся и объекты от гигаватта в США, Индии и других странах. Крупные проекты уже находятся в стадии реализации. Meta✴ сообщила о нескольких кампусах на несколько гигаватт, которые она намерена запускать с 2026 года. В недавнем отчёте Deloitte Insights утверждается, что мощность некоторых площадок, находящиеся на ранних стадиях планирования, может превысить 5 ГВт.

20.12.2024 [01:38], Владимир Мироненко

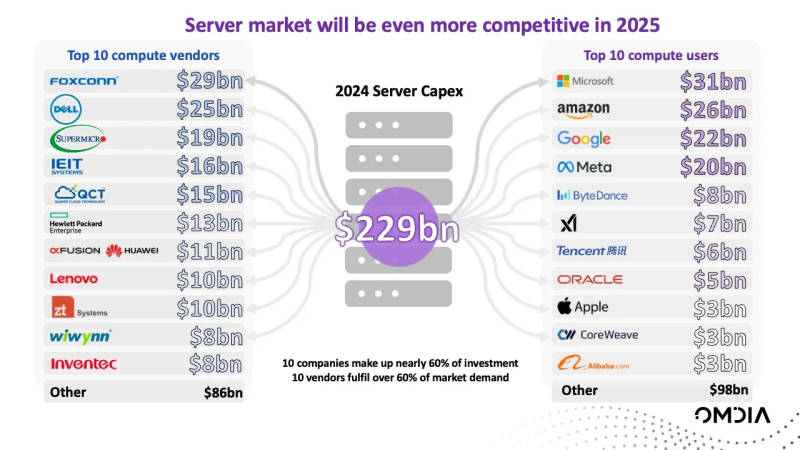

Foxconn вот-вот станет крупнейшим в мире поставщиком серверовПо данным Omdia, тайваньский технологический гигант Foxconn в этом году может стать первой неамериканской компанией, ставшей лидером мирового рынка серверов, сообщил ресурс Data Center Knowledge. Согласно прогнозу, общие затраты на серверы в 2024 году составят $229 млрд, из них $29 млрд достанутся Foxconn. На фоне растущего спроса со стороны крупных американских поставщиков облачных услуг на оптимизированные для обработки ИИ-нагрузок серверы ODM-бизнес Foxconn достигнет астрономического роста в 2024 году. Вскоре компания опередит Dell ($25 млрд по итогам года), которая, в свою очередь, обошла в 2018 году HPE ($13 млрд в 2024 году) на рынке серверов, предсказывают аналитики. По словам Влада Галабова (Vlad Galabov), старшего директора Omdia, в 2024 году на четырёх крупнейших провайдеров облачных услуг — Microsoft, Amazon, Google и Meta✴ — будет приходиться почти половина всего объёма капитальных затрат на ЦОД, что позволит им усилить влияние на высококонкурентном рынке серверов. «Поскольку разработка и развёртывание приложений ИИ доминируют, поставщики, сотрудничающие с NVIDIA, процветают. Эта динамика вывела Foxconn на первое место», — отметил аналитик. В числе бенефициаров резкого роста спроса на оптимизированные для ИИ серверы также стали Quanta Cloud Technologies (QCT; пятое место, $15 млрд), ZT Systems (девятое место, $19 млрд) и SuperMicro (третье место, $19 млрд), более чем вдвое увеличившие доход от продаж серверов в 2024 году. При этом на рынке произошли перестановки. AMD купила ZT Systems, однако производственное подразделение будет продано. Доля Inventec в ZT Systems также достанется AMD. А Supermicro испытывает трудности и уже лишилась ряда крупных заказов. Завершающийся год был успешным и для Dell, у которой появились новые крупные стратегические клиенты, такие как CoreWeave и xAI. Она также разработала портфель профессиональных сервисов и эталонных проектов, включая консалтинговые услуги в области ИИ. «Несмотря на изменения в рейтинге, все поставщики серверов будут считать, что 2024 год принёс им крупный успех из-за значительного роста рынка», — сообщил Манодж Сукумаран (Manoj Sukumaran), ведущий аналитик Omdia. В Omdia отметили, что консолидированный характер инвестиций сделал 2024 год уникальным годом на рынке серверов. Omdia прогнозирует, что на 10 компаний будет приходиться почти 60 % мировых инвестиций в серверы и 10 компаний удовлетворят более 70 % спроса на рынке. Как ожидает Omdia, что устойчивый рост продолжится в течение десятилетия, и к 2028 году рынок серверов достигнет $380 млрд, приблизившись в 2030 году к $500 млрд. «Мы увидели только верхушку айсберга формирования и расходов облачных провайдеров, специализирующихся на ИИ. Их капитальные затраты на серверы должны значительно вырасти, и CoreWeave потенциально превзойдет Oracle в 2025 году», — отметил Галабов.

18.12.2024 [15:45], Руслан Авдеев

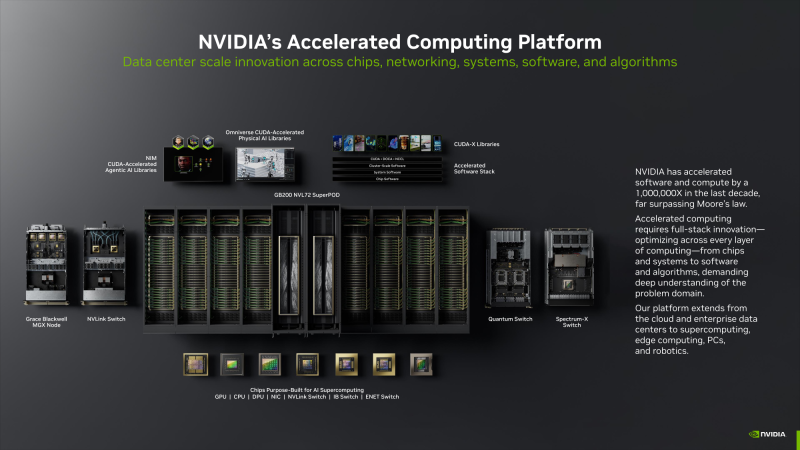

Microsoft купила как минимум вдвое больше ускорителей NVIDIA, чем любой из конкурентовПо оценкам аналитиков Omdia, Microsoft приобрела вдвое больше флагманских ускорителей NVIDIA в сравнении с любым из своих конкурентов. В Omdia подсчитали, что в 2024 году IT-гигант приобрёл 485 тыс. ускорителей NVIDIA Hopper, следующий по масштабу покупатель из США — компания Meta✴ купила всего 224 тыс. ускорителей. Заметно отстают и AWS с Google, сообщает The Financial Times В последние пару лет спрос на передовые ускорители превышает предложение. В этом году техногиганты потратили на ЦОД на основе новейших чипов NVIDIA Blackwell десятки миллиардов долларов, а венчурные инвесторы вкладывают огромные средства в ИИ-технологии несмотря на пока низкую отдачу. Облачная инфраструктура Microsoft активно используется не только самой корпорацией, но и OpenAI, в том числе для обучения новейшей модели o1. Идёт непрекращающееся соревнование с Google, стартапами вроде Anthropic и xAI, не говоря уж о китайских конкурентах. Так, по оценкам Omdia китайские ByteDance и Tencent заказали по 230 тыс. ускорителей NVIDIA только в этом году, включая ослабленную модель H20. Amazon и Google, наряду с Meta✴ работающие над внедрением собственных ускорителей, пока приобрели 196 тыс. и 169 тыс. Hopper соответственно. Microsoft, инвестировавшая $13 млрд в OpenAI, является наиболее агрессивно среди других американским IT-гигантов наращивает инфраструктуру ИИ ЦОД. Кроме того, она предлагает и собственные ИИ-сервисы вроде Copilot. В этом году компания заказала втрое больше чипов NVIDIA того же поколения, чем в 2023-м. Во второй половине октября сообщалось, что компания стремительно наращивает закупки суперускорителей NVIDIA GB200 NVL. Про данным Omdia, на серверы технологические компании мира потратят в 2024 году $229 млрд. Впереди Microsoft с $31 млрд капитальных расходов и Amazon c $26 млрд. 10 ведущих покупателей инфраструктуры ЦОД, включая xAI и CoreWeave, обеспечивают 60 % вложений в вычислительные мощности. На NVIDIA приходится 43 % трат на серверы. Хотя NVIDIA всё ещё доминирует на рынке ИИ-чипов, AMD активно пытается составить ей конкуренцию. В этом году Meta✴ приобрела 173 тыс. ускорителей MI300, а Microsoft — 96 тыс. Также крупные компании используют и чипы собственной разработки. Google уже десять лет разрабатывает TPU, а у Meta✴ есть два поколения MTIA — обе компании внедрили по 1,5 млн собственных чипов. Amazon развернула 1,3 млн ускорителей Trainium и Inferentia. Для Anthropic компания намерена построить кластер из сотен тысяч Trainium для обучения новейшего поколения ИИ-моделей. Amazon уже инвестировала в стартап $8 млрд. При этом сама Microsoft, хоть и выпускает собственные полупроводниковые продукты, конкурирующие с NVIDIA, но внедрила в этом году только 200 тыс. чипов Maia. Чипы NVIDIA всё ещё нужны Microsoft для предоставления «уникальных» сервисов. Правда, для этого компании дополнительно нужны инфраструктура, ПО и другие компоненты экосистемы. В начале ноября появилась информация, что Microsoft по итогам I квартала 2025 финансового года не хватает ресурсов для обслуживания ИИ, но компания готова и далее вкладываться в ЦОД, хотя инвесторам это не по нраву. Более того, Microsoft потратит $10 млрд на аренду ИИ-серверов у CoreWeave.

25.07.2024 [16:41], Руслан Авдеев

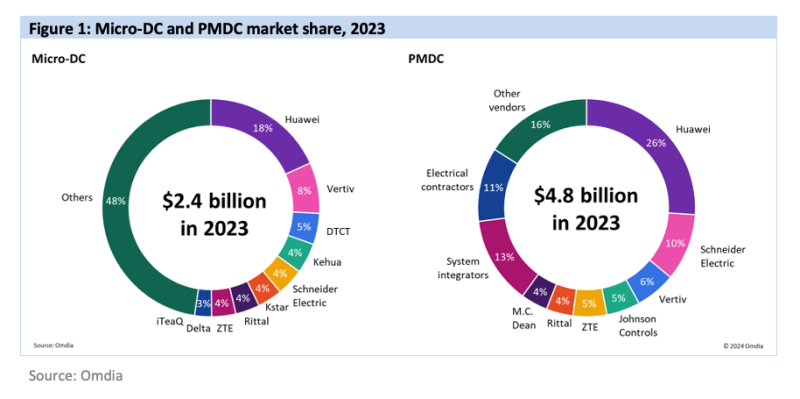

Omdia: спрос на готовые модульные дата-центры и микро-ЦОД вырос благодаря развитию рынка ИИИсследование компании Omdia показало, что рынок готовых модульных дата-центров (PMDC) и микро-ЦОД к 2027 году достигнет $11,7 млрд. По данным пресс-службы компании, пик спроса придется на 2023–2024 гг., причиной стремительного роста спроса станет бум ИИ-технологий. Рынок готовых, заранее собранных на производстве ЦОД включает как отдельные, так и многомодульные конструкции, которые могут выполнять как единичные функции (энергоснабжение, охлаждение), так и составлять ЦОД целиком. В Omdia рассчитывают, что в 2027 году объём продаж PMDC составит $8,6 млрд. Крупнейшей категорией считаются предсобранные модули питания, их сбыт растёт самыми быстрыми темпами — в сравнении со всеми другими модулями, продажи которых тоже отслеживаются Omdia. Основным фактором роста является то, что именно в таких модулях нуждаются как новые, так и действующие ЦОД, требующие увеличения энергетической ёмкости.

Источник изображения: Omdia Модульные микро-ЦОД (micro-DC) состоят или из одного или нескольких модулей, последние обычно поставляются уже в собранном состоянии. В Omdia прогнозируют, что их продажи составят в 2027 году $3,1 млрд. Такие объекты, по данным экспертов компании, подходят как облачным провайдерам, так и корпоративным клиентам. В Omdia утверждают, что подобные ЦОД на много стоек изначально использовались гиперскейлерами — предварительная сборка вдали от места установки ускоряла ввод в эксплуатацию на целевой территории. Подобные решения внедрялись как минимум с 2018 года. Лидером на рынке PMDC является Huawei, за ней следуют Schneider Electric и Veritiv. В Северной Америке крупнейшими вендорами подобных решений являются Johnson Controls, Schneider Electric и M.C. Dean, в Западной Европе — Vertiv и Rittal, а Huawei — в Азии и Океании, а также на рынке Европы, Ближнего Востока и Африки (EMEA) в целом. Что касается рынка модульных микро-ЦОД, он гораздо более насыщеннее вендорами благодаря довольно низкому порогу вхождения. Впрочем, из здесь лидирует Huawei, ненамного от которой отстают Vertiv и DTCT. В Omdia ожидают, что инновации в PMDC и micro-DC продолжатся. Акцент будет сделан на повышении энергетической плотности для того, чтобы обеспечить в новых ЦОД использование серверов с ресурсоёмким ИИ-оборудованием. В первую очередь ожидаются новые решения в сфере интеграции систем жидкостного охлаждения (СЖО) и аккумуляторов. В июне Omdia прогнозировала, что основной нагрузкой в ЦОД станут ИИ-приложения, которые подстегнут рост расходов на серверы.

29.06.2024 [21:18], Владимир Мироненко

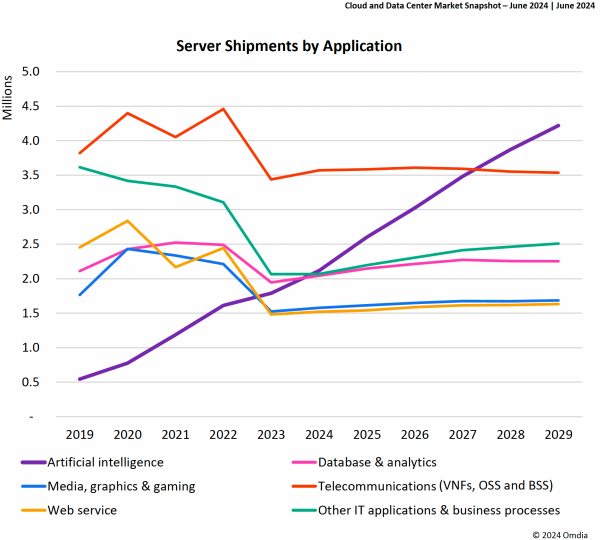

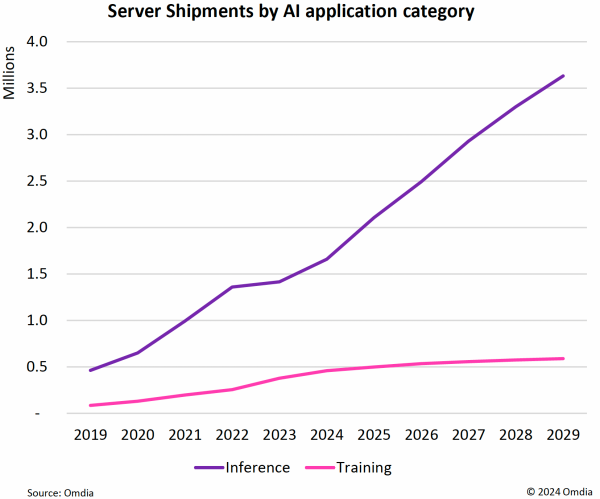

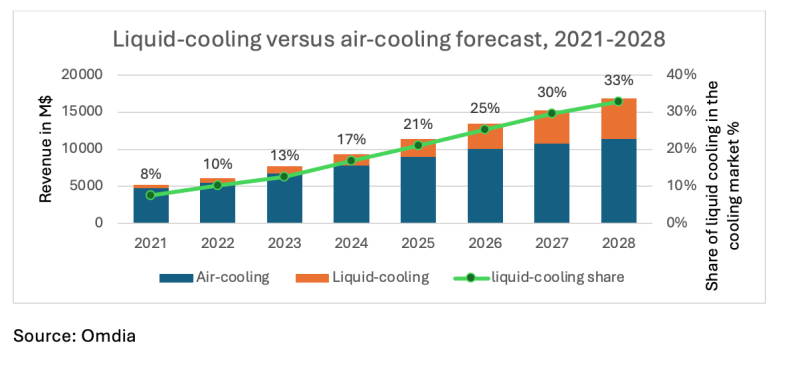

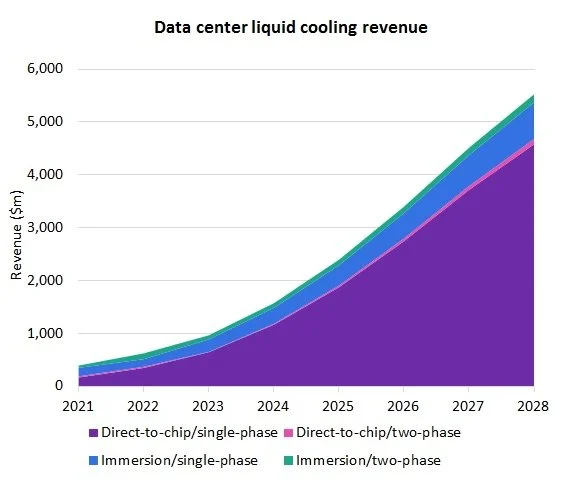

Omdia: ИИ-приложения станут основной нагрузкой в ЦОД и подстегнут рост расходов на серверыВ настоящее время ИИ является основным драйвером инвестиций в ЦОД, капитальные затраты на которые в этом году вырастут почти на 30 %, пишет The Register со ссылкой на исследование Omdia. Согласно прогнозу аналитиков, в течение нескольких лет ИИ станет основной серверной рабочей нагрузкой в ЦОД. Приложения ИИ являются наиболее быстрорастущей категорией среди нагрузок, исходя из количества развёртываемых в год серверов. Согласно данным Omdia, рост расходов на серверы в прошлом году полностью приходится на ИИ-оборудование. В 2024 году спрос на использование ИИ ускорил инвестиции в ЦОД — капитальные затраты, «подкреплённые корпоративными денежными резервами крупных гиперскейлеров», как ожидает Omdia, вырастут на 28,5 %. По подсчётам Omdia, продажи серверов в этом году вырастут на 74 % до $210 млрд с $121 млрд в 2023 году. В дальнейшем количество серверов для обучения ИИ будет расти примерно на 5 % в год до чуть менее 1 млн/год в 2029 году. А количество серверов для инференса будет расти со скоростью 17 % в год, и к 2029 году годовые поставки достигнут 4 млн шт. Это объясняется тем, что серверы для обучения ИИ в основном нужны небольшому количеству гиперскейлеров. Они сосредоточены на достижении максимальной эффективности своего ИИ-оборудования и у них нет потребности закупать много серверов. В Omdia считают, что обучение ИИ можно классифицировать как деятельность в области НИОКР, и поэтому, оно будет подлежать плановому распределению бюджета, то есть реинвестированию доли доходов. А количество серверов, необходимых для инференса, наоборот, будет расти по мере увеличения аудитории пользователей приложений ИИ. Как утверждают в Omdia, в основном в течение следующих пяти лет будут продолжать быстро расти продажи ИИ-серверов, а рост поставок других типов серверов будет значительно меньше. Прогнозируется, что расходы на управление температурным режимом в ЦОД вырастут в 2024 году на 22 % год к году до $9,4 млрд. Побочным эффектом роста спроса на более мощное серверное оборудование стал бум внедрения СЖО. По прогнозам Omdia, общий доход от СЖО превысит к концу этого года отметку в $2 млрд, а к 2028 году будет больше $5 млрд. Доходы от инфраструктуры распределения электроэнергии в этом году впервые превысят $4 млрд, а доходы от источников бесперебойного питания вырастут на 10 % до $13 млрд.

26.06.2024 [16:39], Руслан Авдеев

К 2028 году СЖО займут треть рынка систем охлаждения ЦОДСогласно новому исследованию Omdia, рынок систем охлаждения для ЦОД уже достиг $7,67 млрд — результаты превзошли предыдущие прогнозы экспертов. Среднегодовой темп прироста ожидается на уровне 18,4 % до 2028 года. Основным драйвером стало развитие ИИ-платформ и рост инфраструктуры с высокой энергетической плотностью. Ожидается, что объём рынка достигнет $16,87 млрд к 2028 году, а доля СЖО вырастет до 33 %. Поскольку энергоёмкие ИИ-системы получили повсеместное распространение, спрос на жидкостное охлаждение серьёзно вырос. В числе главных трендов — быстрое распространение теплообменников задних дверей (RDHx) в комбинации с однофазным прямым жидкостным охлаждением чипов. Рост в этом сегменте составил впечатляющие 65 % год к году. Нередко в таких системах применяются технологии передачи тепла в системы отопления зданий или подогрева различных объектов и вроде бассейнов. Комбинация воздушного и жидкостного охлаждения позволяет создавать эффективные и сбалансированные системы терморегулирования. Как заявляют в Omdia, в 2023 году произошла консолидация рынка, в результате основные прибыли получают считанные компании. Впрочем, Omdia расширила свой обзор, который теперь включает 49 вендоров вместо 40. Аналитики добавили китайских OEM-производителей и поставщиков компонентов прямого жидкостного охлаждения. Лидерами рынка остались Vertiv, Johnson Controls и Stulz, причём Veritiv увеличила долю на 6 % благодаря устойчивому росту спроса в Северной Америке и партнёрству с облачными операторами.

Источник изображения: Omdia Рост рынка систем охлаждения для ЦОД ранее ограничивался преимущественно недостатком производственных мощностей, в частности, нехваткой компонентов вроде блоков распределения охлаждения (CDU), на спрос производители давно не жалуются. Поставщики всеми силами стремились удовлетворить спрос, но взрывной рост потребностей операторов ЦОД всё равно создал дефицит на определённых участках цепочек поставок. К счастью, в 2024 году прогнозируется улучшение ситуации.

Источник изображения: Omdia Также Omdia отмечает рост доли систем жидкостного охлаждения. Этот рынок активно развивается в Северной Америке и Китае, в дело вступают всё новые вендоры, а прежние участники рейтингов расширяют свою деятельность. На рынке СЖО, объём которого близок к $1 млрд, лидером остаётся CoolIT, предлагающее прямое жидкостное охлаждение. Второе место занимает Sugon, преимущественно занимающаяся системами иммерсионного охлаждения, а замыкает тройку Lenovo, комплектующая некоторые свои системы фирменной СЖО. Системы терморегулирования неизбежно развиваются под влиянием ИИ-решений и из-за росту требований к экоустойчивости серверного оборудования и ЦОД в целом. Несмотря на прогнозы роста, будет наблюдаться нехватка СЖО и недостаток экобезопасных технологий. Ожидается, что в будущем внедрение оптимизированных с помощью ИИ систем охлаждения, договоры о стратегическом партнёрстве между вендорами, а также рост энергоэффективных и экоустойчивых решений определят развитие индустрии. В результате технологии охлаждения будут соответствовать потребностям в охране окружающей среды. |

|