Материалы по тегу: trendforce

|

23.01.2026 [12:23], Сергей Карасёв

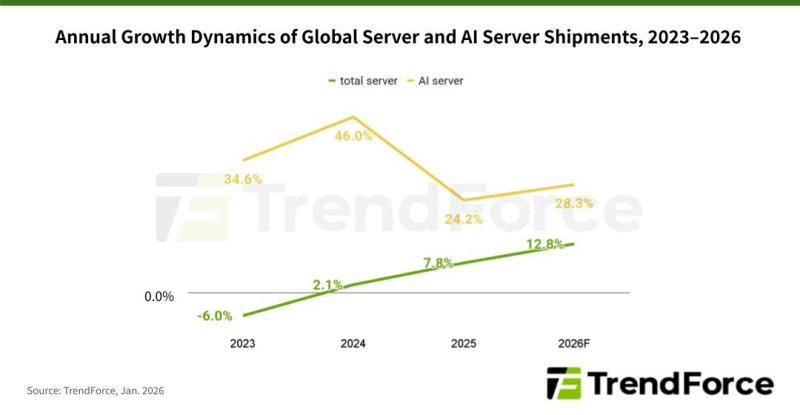

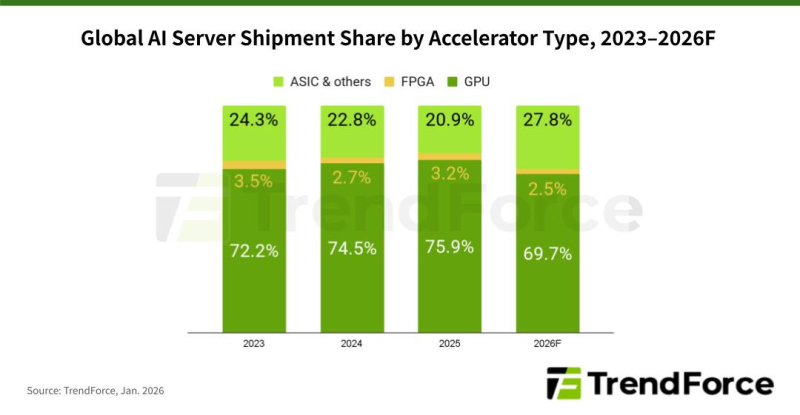

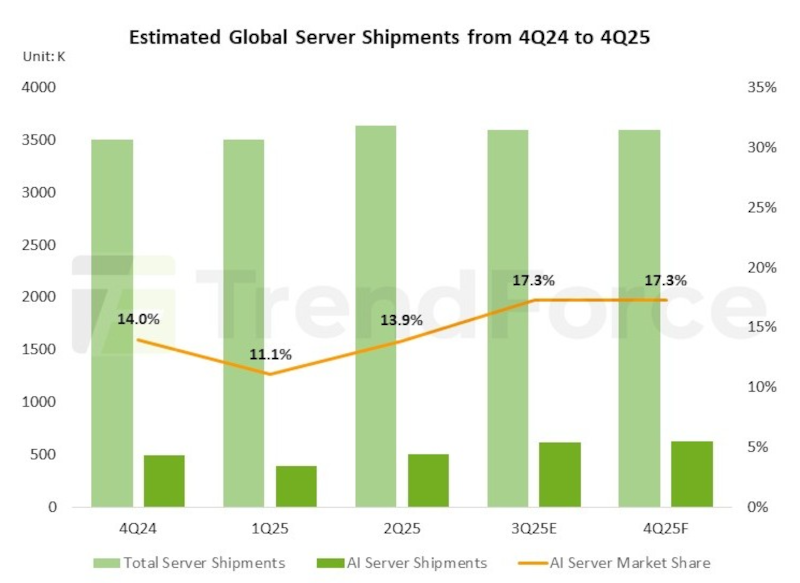

TrendForce: мировые поставки ИИ-серверов в 2026 году поднимутся на 28 %По данным компании TrendForce, глобальные поставки серверов в 2025 году поднялись на 7,8 % по сравнению с предыдущим годом, тогда как в сегменте ИИ-систем зафиксирован рост на 24,2 % (абсолютные цифры не приводятся). Аналитики полагают, что в 2026-м общий объём рынка увеличится на 12,8 %, а отгрузки серверов для ИИ-задач подскочат на 28,3 %. В 2025 году, согласно оценкам TrendForce, в сегменте ИИ-серверов доминировали системы, оснащённые ускорителями на базе GPU: их доля составила 75,9 %. Ещё 20,9 % пришлось на машины с ASIC и ускорителями других типов, 3,2 % — на устройства с FPGA. В 2026 году, как полагают эксперты, расстановка сил изменится. Связано это с тем, что в 2024–2025 гг. нагрузки ИИ были сфокусированы преимущественно на обучении больших языковых моделей (LLM) с огромным количеством параметров. Однако к концу 2025 года наметился сдвиг в сторону инференса и использования ИИ-агентов. Прогнозируется, что по итогам 2026-го доля ИИ-серверов на основе GPU сократится до 69,7 %. Вместе с тем до 27,8 % поднимется доля систем, в состав которых входят ASIC. На машины с FPGA при этом придётся 2,5 %. Прогнозируется также, что темпы роста поставок ИИ-серверов на базе ASIC будут выше, чем темпы роста отгрузок GPU-систем. Отмечается, что такие компании, как Google и Meta✴, ускоряют разработку собственных ASIC. TrendForce полагает, что совокупные капитальные затраты пяти крупнейших североамериканских провайдеров облачных услуг — Google, AWS, Meta✴, Microsoft и Oracle — увеличатся в 2026 году на 40 % по отношению к предыдущему году. Помимо масштабного развития инфраструктуры дата-центров, часть средств пойдёт на обновление серверов общего назначения, приобретённых во время бума облачного рынка в 2019–2021 гг.

15.12.2025 [09:09], Сергей Карасёв

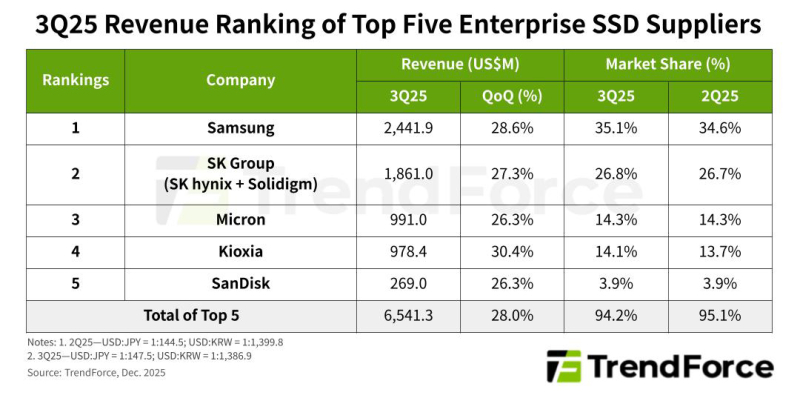

Квартальные продажи корпоративных SSD подскочили на 28 %, установив новый рекордПо данным компании TrendForce, суммарная выручка пяти ведущих поставщиков SSD корпоративного класса в III квартале уходящего года достигла $6,54 млрд, что стало новым рекордом (для 2025-го). Рост по отношению к предыдущему кварталу составил 28 %. Аналитики отмечают, что развитию рынка способствует сектор ИИ, где наблюдается дальнейший переход от обучения больших языковых моделей (LLM) к инференсу. На этом фоне североамериканские поставщики облачных услуг активно масштабируют ИИ-инфраструктуру, закупая высокопроизводительные SSD. Кроме того, отмечено повышение спроса на серверы общего назначения с твердотельными накопителями. Всё это привело к скачку цен на корпоративные SSD, а следовательно, и к увеличению объёма рынка. Лидером отрасли является компания Samsung, которая выигрывает от широкого ассортимента устройств на основе чипов памяти TLC. В III четверти 2025 года продажи южнокорейского поставщика поднялись на 28,6 % по сравнению с предыдущим кварталом, достигнув приблизительно $2,44 млрд. При этом доля Samsung составила 35,1 %. На втором месте в рейтинге располагается SK Group (SK hynix и Solidigm), у которой выручка в квартальном исчислении выросла на 27,3 % — до $1,86 млрд, а доля зафиксирована в размере 26,8 %. Закрывает тройку Micron с $991 млн и прибавкой в 26,3 %: эта компания контролирует 14,3 % отрасли. Далее идут Kioxia и SanDisk с поставками в денежном выражении в объёме $978,4 млн и $269 млн и ростом на 30,4 % и 26,3 %: эти производители удерживают 14,1 % и 3,9 % сектора соответственно. Сообща пять перечисленных компаний занимают 94,2 % глобального рынка SSD корпоративного класса. Аналитики TrendForce отмечают, что в IV квартале 2025-го ситуация на рынке значительно изменилась. Крупные поставщики чипов флеш-памяти NAND с осторожностью относятся к увеличению производства из-за ранее наблюдавшейся волатильности, в результате чего объём выпуска корпоративных SSD значительно отстаёт от спроса. Вместе с тем облака активно наращивают запасы, опасаясь дефицита SSD, который может негативно сказаться на темпах расширения ИИ-инфраструктуры. Таким образом, прогнозирует TrendForce, средние контрактные цены на корпоративные SSD в последней четверти года вырастут более чем на 25 % по сравнению с предыдущим кварталом, что потенциально может привести к новым рекордным показателям выручки поставщиков данной продукции.

09.12.2025 [22:15], Владимир Мироненко

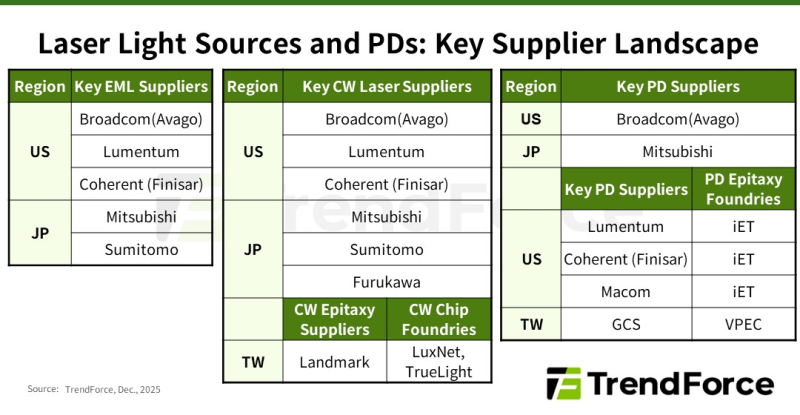

Дефицит добрался и до лазеров: NVIDIA зарезервировала чуть ли не всю продукцию ключевых поставщиковВ настоящее время высокоскоростные оптические соединения играют ключевую роль в обеспечении производительности и масштабируемости ИИ ЦОД, особенно по мере того, как они превращаются в крупные кластеры, сообщается в исследовании TrendForce. Согласно её прогнозу, в 2025 году мировые поставки оптических трансиверов с поддержкой скорости 800 Гбит/с и выше составят 24 млн шт. с последующим ростом в 2,6 раза почти до 63 млн шт. в 2026 году. Аналитики отметили, что резкий рост спроса на оптические трансиверы привёл к значительному дефициту в сфере производства источников лазерного излучения на глобальном рынке. NVIDIA в рамках стратегии развития зарезервировала крупные объёмы продукции у ключевых поставщиков EML-лазеров, что привело к увеличению сроков поставки — не ранее 2027 года. В связи с этим производители оптических модулей и провайдеры облачных услуг (CSP) вынуждены заниматься поиском вторичных поставщиков и альтернативных решений, что ведёт к изменениям в отрасли, отметили в TrendForce. Помимо лазеров VCSEL, используемых в линиях связи малой и средней дальности, оптические модули для линий средней и большой дальности в основном включают два типа лазеров: EML, отличающиеся большой дальностью действия и целостностью сигнала, и лазеры непрерывного излучения (CW). В EML-лазерах все ключевые функции объединены на одном кристалле, что делает их чрезвычайно сложными и трудоёмкими в изготовлении. Их производством занимается всего лишь несколько поставщиков, таких как Lumentum, Coherent (Finisar), Mitsubishi, Sumitomo и Broadcom. Впрочем, о дефиците Mitsubishi предупреждала более года назад. А Broadcom, вероятно, будет отдавать приоритет собственным продуктам. EML-лазеры играют важную роль в масштабировании вычислительных кластеров с увеличением расстояния между ЦОД. Планы NVIDIA по развитию кремниевой фотоники и интегрированной оптики (CPO) реализуются медленнее, чем предполагалось, что приводит к постоянной зависимости от подключаемых модулей для расширения кластеров. Чтобы обеспечить стабильную работу в этом направлении, NVIDIA заранее зарезервировала значительную часть мощностей по производству EML-лазеров, что отразилось на доступности компонента для остальных компаний. CW-лазеры, используемые в паре с кремниевыми фотонными чипами, отличаются более простой конструкцией, обусловленной отсутствием встроенной возможности модуляции, что упрощает производство и расширяет круг поставщиков. В результате CW-лазеры в сочетании с кремниевой фотоникой стали основным альтернативным решением для провайдеров облачных услуг в связи с дефицитом EML-лазеров. Впрочем, здесь тоже наблюдаются проблемы. Производство CW-лазеров сталкивается с растущими ограничениями, обусловленными рядом факторов: длительные сроки поставки оборудования ограничивают расширение производства, а строгие стандарты надёжности требуют трудоемких тестов. В результате многие поставщики передают эти этапы на аутсорсинг, что создает дополнительные узкие места в производственной цепочке. Ввиду того, что экосистема производства CW-лазеров приближается к дефициту мощностей, поставщики вынуждены форсировать усилия по расширению производства. Помимо лазерных передатчиков, для изготовления оптических модулей требуются высокоскоростные фотодиоды (PD) для приёма сигналов. Ведущие поставщики, такие как Coherent, MACOM, Broadcom и Lumentum, выпускают фотодиоды PD 200G с поддержкой скорости передачи данных 200 Гбит/с на канал. Фотодиоды производятся на эпитаксиальных пластинах из фосфида индия (InP), аналогично EML- и CW-лазерам. Поскольку производители лазеров стремятся расширить мощности для эпитаксии, многие из них передают заказы на InP-эпитаксию (процесс выращивания эпитаксиальных листов из фосфида индия на подложке) специализированным заводам, таким как IntelliEPI и VPEC, сообщили в TrendForce. TrendForce прогнозирует, что спрос, обусловленный ИИ, приведёт не только к сокращению предложения модулей памяти, но и отразится на экосистеме производства лазеров в целом. Стремление NVIDIA обеспечить необходимые объёмы поставок EML-лазеров привело к ускорению перехода к CW-решениям и кремниевой фотоники среди других производителей. В то же время общеотраслевая гонка за производственными мощностями меняет роли в цепочке поставок и стимулирует рост производства у поставщиков технологий эпитаксии и обработки полупроводниковых соединений, говорят аналитики.

08.09.2025 [13:04], Сергей Карасёв

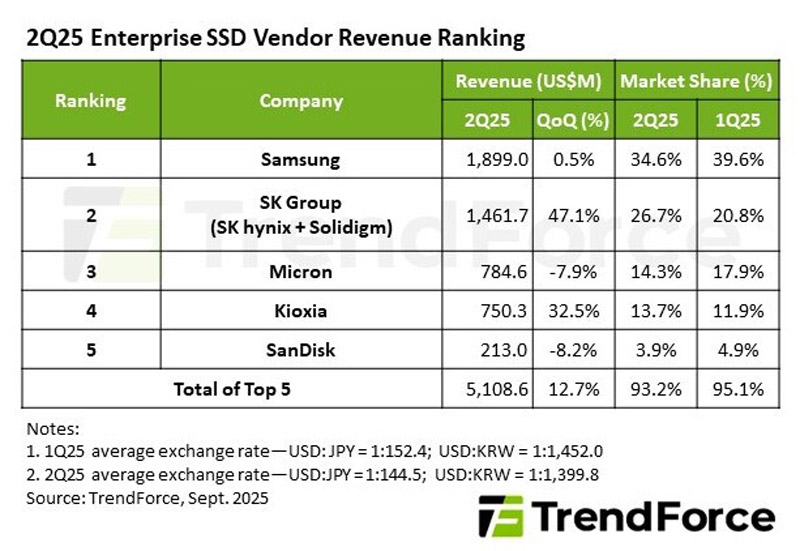

Спрос на SSD корпоративного класса продолжает расти на фоне бума ИИКомпания TrendForce обнародовала результаты исследования мирового рынка SSD корпоративного класса во II квартале текущего года: поставки в денежном выражении достигли $5,48 млрд. Для сравнения, в I четверти 2025-го отгрузки оценивались в $4,76 млрд. То есть, зафиксирован рост примерно на 15,1 %. Аналитики отмечают, что повышение спроса обусловлено прежде всего стремительным развитием ИИ. Операторы дата-центров и гиперскейлеры продолжают активно закупать высокопроизводительные системы хранения данных на основе SSD.

Источник изображения: TrendForce Ведущим игроком рынка является Samsung с продажами на уровне $1,9 млрд во II квартале нынешнего года, что соответствует росту на 0,5 % по отношению к I четверти 2025-го. При этом доля южнокорейского производителя сократилась в квартальном исчислении с 39,6 % до 34,6 %. На втором месте располагается SK Group (SK hynix + Solidigm), увеличившая отгрузки на 47,1 % — до $1,46 млрд: доля группы поднялась с 20,8 % до 26,7 %. Замыкает тройку Micron, у которой продажи в квартальном выражении упали на 7,9 % — до $784,6 млн. Эта компания контролирует 14,3 % отрасли против 17,9 % в I квартале 2025 года. Далее идёт Kioxia, продемонстрировавшая рост выручки на 32,5 % по сравнению с предыдущим кварталом — до $750,3 млн, тогда как рыночная доля компании увеличилась с 11,9 % до 13,7 %. На пятом месте находится SanDisk, которая выручила около $213,0 млн, что на 8,2 % меньше, чем в предыдущем квартале: позиции компании ослабли с 4,9 % до 3,9 %. Таким образом, суммарная выручка пяти ведущих поставщиков по итогам II квартала 2025 года достигла $5,11 млрд, что на 12,7 % больше по сравнению с предыдущим кварталом. Эти игроки сообща контролируют 93,2 % отрасли в денежном выражении. Кварталом ранее их суммарная доля была выше — приблизительно 95,1 %.

07.07.2025 [15:11], Руслан Авдеев

Пошлины США и геополитическая напряжённость притормозили рост поставок ИИ-серверов в 2025 годуКлючевые облачные провайдеры из США продолжают оставаться главными драйверами роста рынка ИИ-серверов. Устойчивый спрос поддерживают и операторы ЦОД «второго уровня», а также суверенные облачные проекты в Европе и на Ближнем Востоке — но в расчёт приходится принимать и негативные факторы, сообщает TrendForce. Впрочем, если спрос со стороны американских облачных гигантов и OEM-клиентов сохранится, поставки в процентном отношении в 2025 году сохранят двузначный рост. Тем не менее, как сообщает агентство, геополитическая напряжённость и экспортные ограничения со стороны США, негативно влияющие на китайский рынок, уже заставили TrendForce частично пересмотреть прогноз. Сейчас рост мировых поставок ИИ-серверов в годовом исчислении ожидается на уровне 24,3 %. В 2025 году Microsoft сохраняет фокус на закупках ИИ-серверов в ущерб системам общего назначения. В первую очередь используются ИИ-ускорители NVIDIA. Прогресс в разработке собственных ASIC идёт довольно медленно. Прогнозируется, что чипы Maia нового поколения начнут выпускать в 2026 году. Meta✴, тем временем, нарастила спрос на серверы общего назначения, в основном на базе платформ AMD, после завершения строительства новых дата-центров. Впрочем, компания работает и над собственными решениями, включая ASIC. Ожидается, что поставки чипов MTIA вырастут вдвое к 2026 году. Google отметила рост спроса на серверы, вызванный потребностями клиентов в создании суверенных облаков и завершением строительства новых ЦОД в Юго-Восточной Азии. Компания уже начала массовое внедрение ускорителей TPU v6e, ставших мейнстримом в I половине 2025 года. AWS также уделяет немало внимания собственному ускорителю Tranium 2. Компания уже начала разработку чипов Trainium 3, но их массовое производство начнётся, вероятно, только в 2026 году. Благодаря расширению платформы Tranium и активной внутренней ИИ-стратегии, AWS, вероятно, вдвое увеличит поставки собственных ASIC в 2025 году, став по этому показателю лидером среди американских облачных провайдеров.

Источник изображения: TrendForce Среди облачных гигантов Oracle выделяется покупкой готовых ИИ-серверов, а также серверов для работы с in-memory базами данных. В текущем году компания намерена более активно развёртывать инфраструктуру ИИ-серверов и интегрировать собственные облачные базы данных с ИИ-приложениями. Увидев запрос на суверенные облака в США, компания также увеличила спрос на решения NVIDIA GB NVL72. На II половину года многие OEM-производители пересматривают рыночные стратегии из-за изменений международной тарифной политики, инициированной США. Сегодня TrendForce считает, что суммарные поставки серверов (как для ИИ, так и общего назначения), вырастут год к году на 5 %, что в целом соответствует предыдущим прогнозам. В феврале уже сообщалось, что эксперты прогнозируют охлаждение рынка ИИ-серверов в 2025 году. Впрочем, как утверждалось, даже в таких условиях он может превысить 30 % — Microsoft, Meta✴, Amazon и Google готовы увеличить капитальные затраты на ИИ-инфраструктуру. Уже тогда ожидалось, что это будет способствовать поддержке спроса на ИИ-серверы.

27.05.2025 [11:39], Руслан Авдеев

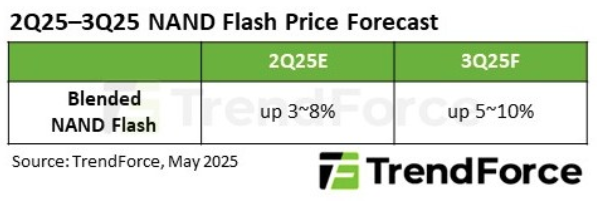

TrendForce: спрос на ИИ подогревает продажи серверных SSD — цены вырастут ещё большеИсследование TrendForce показало, что продолжающиеся инвестиции в ИИ ключевыми облачными провайдерами Северной Америки вызовут значительный рост спроса на SSD корпоративного уровня. Рост ожидается в III квартале 2025 года, сообщает пресс-служба агентства. На рынке корпоративных SSD может возникнуть дефицит из-за низкого объёма запасов готовой продукции, что, вероятно, приведёт к росту цен на 10 % квартал к кварталу (QoQ). Это связано с повышенным спросом и ограниченными поставками, что создаёт условия для повышения цен на продукцию. TrendForce отмечает, что ранее в этом году поставщики приняли консервативную стратегию производства, производители NAND изначально снижали объёмы выпуска, чтобы стабилизировать рынок, но введение США новых пошлин в апреле 2025 года нарушило баланс, вызвав колебания цен во II квартале. Хотя некоторые производители вычислительного оборудования нарастили поставки во II квартале, это не привело к значительному росту спроса на чипы NAND. При этом слабый спрос на розничном рынке вынуждает поставщиков ещё сильнее сокращать производственные мощности, чтобы избежать переизбытка предложения. Тем не менее, спрос на хранилища не так давно начал расти. Отчасти рост связан с поставками передовых ИИ-серверов на базе NVIDIA GB200, отчасти — ростом заказов на HDD с начала текущего года, что косвенно свидетельствует об общем развитии коропоративной IT-инфраструктуры.

Источник изображения: TrendForce В любом случае ожидается, что от роста корпоративных капитальных издержек с устойчивым внедрением всё новых серверов облачными провайдерами, выиграет как рынок SSD, так и HDD — что вызовет новую волну роста заказов на накопители. В апреле сообщалось, что поставщики памяти различных типов, накопителей и СХД в основном проиграют от торговой войны США против большинства стран мира.

16.03.2025 [13:27], Сергей Карасёв

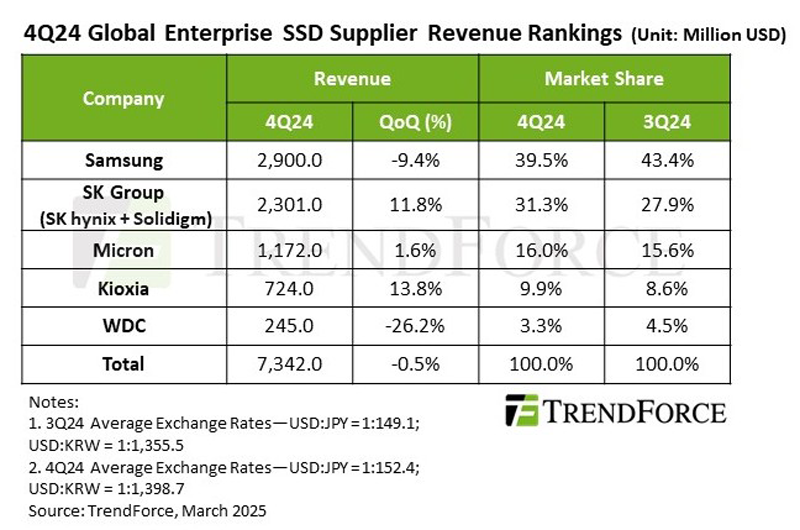

Квартальные продажи SSD корпоративного класса замедлилисьКомпания TrendForce обнародовала результаты исследования мирового рынка SSD корпоративного класса в IV квартале 2024 года. Продажи таких накопителей, по оценкам, составили $7,34 млрд, что на 0,5 % меньше в квартальном исчислении. Контрактные цены при этом не изменились. Аналитики отмечают, что спрос на корпоративные SSD в конце прошлого года оставался стабильным в связи с продолжающимся развитием ИИ-систем на фоне распространения ускорителей NVIDIA Hopper. Кроме того, наблюдается высокий уровень закупок со стороны облачных провайдеров в Китае. Тем не менее, из-за слабого спроса в сегменте потребительской электроники наблюдается стагнация цен.

Источник изображения: TrendForce Крупнейшим игроком глобального рынка SSD корпоративного класса является Samsung: продажи южнокорейской компании в IV четверти 2024 года снизились на 9,4 % по сравнению с предыдущим кварталом и составили $2,9 млрд. При этом доля уменьшилась с 43,4 % до 39,5 %. На втором месте располагается SK Group (включая SK hynix и Solidigm), у которой поставки поднялись в квартальном исчислении на 11,8 % — до $2,3 млрд. Группа укрепила позиции с 27,9 % до 31,3 %. Замыкает тройку Micron с $1,17 млрд и ростом на 1,6 % в квартальном исчислении. Доля компании поднялась с 15,6 % до 16,0 %. На четвёртой строке находится Kioxia, увеличившая продажи на 13,8 % по сравнению с III кварталом 2024 года — до $724 млн: доля компании поднялась с 8,6 % до 9,9 %. На пятом месте располагается Western Digital/SanDisk, которая столкнулись с трудностями из-за слабого спроса на накопители высокой ёмкости: компания получила $245 млн выручки, что соответствует снижению на 26,2 %. Доля уменьшилась с 4,5 % до 3,3 %. В I квартале 2025 года, как полагает TrendForce, спрос на корпоративные SSD вместимостью 4 и 8 Тбайт останется существенным благодаря рабочим нагрузкам по обучению ИИ. Однако общий рост рынка сдерживается сезонными факторами и избыточным предложением, а некоторые поставщики агрессивно распродают запасы накопителей ёмкостью 16 и 30 Тбайт. Ожидается, что это приведёт к снижению контрактных цен на 18–23 %, тогда как выручка от продаж SSD в корпоративном сегменте может уменьшиться почти на 30 % в квартальном исчислении. Стабилизация ситуации прогнозируется во II половине 2025 года.

14.02.2025 [13:24], Руслан Авдеев

Эксперты прогнозируют охлаждение рынка ИИ-серверов в 2025 годуТехнологические санкции США и подготовка цепочки поставок к поступлению на рынок новейшего оборудования NVIDIA, вероятно, приведут к снижению объёмов продаж ИИ-серверов в 2025 году, сообщает The Register со ссылкой на мнение независимых экспертов. Так, TrendForce сообщает, что поставки ИИ-серверов в прошлом году выросли на 46 %, преимущественно благодаря заказам провайдеров облачных сервисов (CSP). В частности, производитель серверов Foxconn объяснил недавний рекордный рост выручки именно продажами ИИ-серверов. При этом в TrendForce рассматривают несколько вариантов развития событий на рынке серверов в 2025 году из-за неопределённости, царящей в нише ИИ-решений. Наиболее вероятным считается дальнейшее расширение рынка, но с более низким годовым приростом. Впрочем, даже в таких условиях он может превысить 30 % — Microsoft, Meta✴, Amazon и Google намерены увеличить капитальные затраты на ИИ-инфраструктуру. Как ожидается, это будет способствовать поддержке спроса на ИИ-серверы. Наихудшим сценарием, по оценке TrendForce, причём следующим по вероятности, является рост поставок ИИ-серверов до «всего» 20–25 %. Этот прогноз учитывает ужесточение США экспорта ИИ-чипов в Китай, что создаёт большую неопределённость на рынке. Кроме того, не исключены задержки поставок стоечных решений NVIDIA на основе суперчипов Grace Blackwell — их структура довольно сложна, поэтому масштабное развёртывание откладывается на II половину года.

Источник изображения: Foxconn Более оптимистичный сценарий предполагает, что масштабные проекты в Китае и США (например, Stargate) помогут ускоренному развёртыванию ИИ-серверов. Кроме того, хотя триумф DeepSeek может негативно повлиять на необходимость внедрения большого количества ИИ-ускорителей, он же способен расширить применение искусственного интеллекта, стимулируя рост ИИ на периферии. При удачном стечении обстоятельств поставки ИИ-серверов вырастут в 2025 году почти на 35 %. Недавно глава IBM Арвинд Кришна (Arvind Krishna) уже предсказал, что использование аналогичных решениям DeepSeek экономичных и эффективных технологий не только не приведёт к падению рынка, но, наоборот, значительно увеличит использование оборудования после снижения «порога входа» для применения ИИ-моделей. Схожей позиции придерживаются инвесторы в ИИ-инфраструктуру вроде Blackstone и Brookfield, ожидающие, что спрос на ЦОД и оборудование не уменьшится. В TrendForce ожидают, что влияние DeepSeek будет способствовать переходу облачных операторов на недорогие чипы собственной разработки, поскольку акцент в последнее время смещается с обучения ИИ на инференс. В результате серверы, оптимизированные для запуска моделей, займут большую часть рынка. Вероятно, рынок серверов станет более сегментированным, поскольку крупные облачные игроки продолжат инвестиции в высокопроизводительные решения, а корпоративные заказчики будут отдавать предпочтение более экономичным альтернативам.

12.12.2024 [14:04], Руслан Авдеев

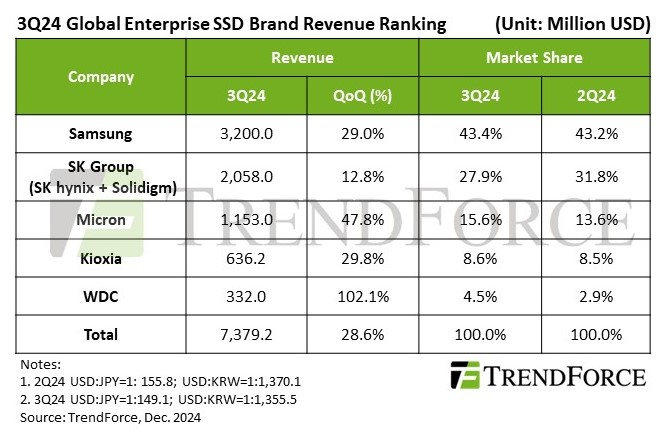

Большому ИИ — ёмкий SSD: выручка поставщиков серверных SSD в III квартале взлетела на 28,6 %Мировой рынок SSD корпоративного класса значительно вырос в III квартале 2024 года, а основным драйвером роста стал огромный спрос на связанные с ИИ задачи. По данным TrendForce, значительную роль сыграл и рост цен, поскольку поставщики с трудом справлялись со спросом. В целом выручка индустрии выросла на впечатляющие 28,6 % квартал к кварталу. Спрос на накопители высокой ёмкости подогревался появлением ускорителей NVIDIA H100/H200 и устойчивыми заказами на серверы для обучения ИИ-моделей. В результате общий объём закупок SSD вырос в сравнении с предыдущим кварталом на 15 %. В IV квартале TrendForce прогнозирует замедление роста выручки, поскольку спрос начинает «охлаждаться». Общие объёмы закупок упадут, поскольку пик, похоже, позади, а OEM-производители серверов пересматривают заказы в меньшую сторону. Ранее сообщалось, что поставки SSD во II квартале упали на 18,4 %, при этом суммарная ёмкость выросла благодаря серверным NVMe-накопителям. Примечательно, что год назад расстановка сил на рынке отличалась. Несмотря на сильный рост рынка в III квартале, позиции поставщиков по доходам остались без изменений. Но изменения в структуре заказов на SSD высокой ёмкости, которые дороже других, привели к тому, что темпы роста у вендоров отличались. Samsung сохранила позицию главного поставщика корпоративных SSD, выручка в III квартале достигла $3,2 млрд. Рост показателей компании превысил ожидания благодаря повышенному спросу на модели высокой ёмкости, хотя некоторые поставки пришлось отменить из-за оптимизации производства. Доля серверных SSD в выручке компании продолжает расти. Ожидается, что компания сохранит рост выручки и в IV квартале на фоне больших объёмов поставок SSD ёмкостью до 8 Тбайт. SK Group (SK hynix и Solidigm) сохранила позицию второго по величине поставщика твердотельных накопителей корпоративного уровня, выручка в III квартале выросла до $2,058 млрд. Компания добилась рекордных поставок решений для ИИ. В IV квартале выручка SK Group, как ожидается, останется стабильной и будет подкрепляться массовым производством SSD следующего поколения с интерфейсом PCIe 5.0 и 176-слойной памяти TLC NAND. Новые продукты, наряду с уже имеющимися SSD Solidigm на базе PCIe 4.0 и 144-слойной TLC- и QLC-памяти, и должны, как ожидается, сохранить выручку на прежнем уровне. Третье место заняла Micron с $1,153 млрд выручки, полученной благодаря стабильному росту поставок SSD высокой ёмкости. Увеличенные поставки таких продуктов привели к росту показателей компании. Впрочем, в следующем квартале Micron может столкнуться с проблемами из-за роста спроса на SSD ёмкостью 60 Тбайт — этот продукт Micron всё ещё в процессе валидации многими партнёрами, что может повлиять на выручку в IV квартале.

Истчоник изображения: TrendForce Выручка Kioxia выросла до $636 млн, компания заняла четвёртое место среди поставщиков. Хотя в целом поставки выросли, по росту продаж продуктов высокой ёмкости компания отстаёт от конкурентов. Для того, чтобы сбалансировать ситуацию, компания сделала ставку на ограничение поставок SSD объёмом до 8 Тбайт. Теперь она усиливает сотрудничество с ключевыми североамериканскими клиентами и старается нарастить поставки SSD большой ёмкости. Western Digital и SanDisk теперь отвечают за HDD и NAND/SSD соответственно, поэтому структура отчётности меняется. Разделение бизнеса направлено на увеличение операционной гибкости и углубление сотрудничества с ключевыми североамериканскими клиентами. В III квартале бизнес Western Digital, связанный с корпоративными SSD, зарегистрировал рост выручки на 100 % квартал к кварталу до $332 млн благодаря повышению спроса со стороны североамериканских клиентов.

27.11.2024 [10:39], Владимир Мироненко

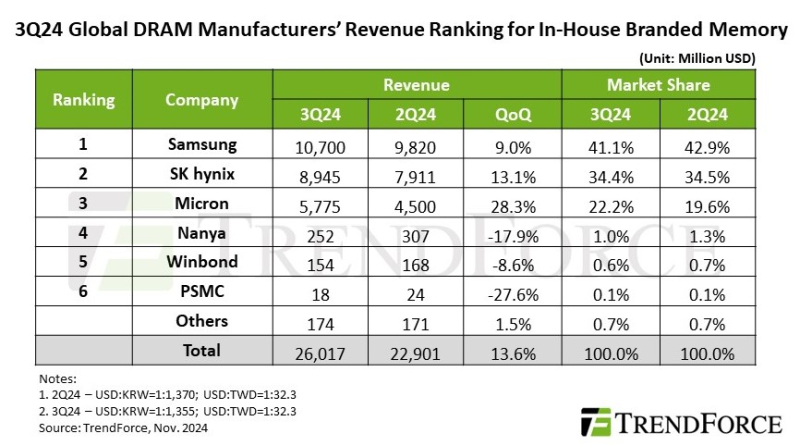

TrendForce: высокий спрос на память DDR5 и HBM для ЦОД подстегнул рост доходов отрасли в III кварталеСогласно оценкам аналитической компании TrendForce, в III квартале 2024 года глобальный доход производителей памяти DRAM достиг $26,02 млрд (последовательный рост на 13,6 %) на фоне растущего спроса на память DDR5 и HBM для ЦОД, несмотря на снижение поставок памяти LPDDR4 и DDR4 из-за сокращения запасов китайскими брендами смартфонов и расширения мощностей китайскими поставщиками DRAM. Как и в предыдущем квартале средняя цена продажи (ASP) продолжала расти, чему способствовало, в том числе, вытеснение памятью HBM производства обычной DRAM. При этом контрактные цены выросли на 8–13 %. В IV квартале TrendForce ожидает квартальный рост общих поставок DRAM в битах, полагая при этом, что ограничения мощностей, вызванные производством HBM, окажут более слабое, чем ожидалось, влияние на цены. Кроме того, расширение мощностей китайскими поставщиками может побудить производителей ПК и бренды смартфонов активно расходовать имеющиеся запасы, чтобы пополнять их более дешёвой DRAM. Это может привести к снижению контрактных цен на обычную DRAM.

Источник изображения: SK hynix Благодаря росту контрактных цен на DRAM для серверов и ПК в III квартале увеличились доходы трёх крупнейших производителей памяти. Samsung сохранила лидерство с доходом в $10,7 млрд, что на 9 % больше показателя предыдущего квартала. В связи со стратегическим снижением запасов LPDDR4 и DDR4 поставки компанией памяти в битах остались на уровне предыдущего квартала. На втором месте по-прежнему находится SK hynix с доходом в $8,95 млрд (последовательный рост на 13,1 %). Несмотря на рост поставок HBM3e, более слабые продажи LPDDR4 и DDR4 привели к снижению показателя поставок в битах на 1–3% в квартальном исчислении. Доход Micron вырос на 28,3 % в квартальном исчислении до $5,78 млрд благодаря значительному росту поставок серверной памяти DRAM и HBM3e, что привело к увеличению поставок в битах на 13 % по сравнению с предыдущим кварталом. Тайваньские поставщики DRAM, столкнувшиеся в III квартале с падением выручки, значительно отстали от тройки лидеров. У Nanya Technology было отмечено падение поставок в битах более чем на 20 % в квартальном исчислении из-за более слабого спроса на потребительскую DRAM и усиления конкуренции на рынке DDR4 со стороны китайских поставщиков. Операционная прибыль ещё больше снизилась (с -23,4 % до -30,8 %) из-за инцидента с отключением электроэнергии. Выручка Winbond снизилась в квартальном исчислении на 8,6 % до $154 млн на фоне падения спроса на потребительскую DRAM снизился, что также негативно отразилось на объёме поставок в битах. Наконец, PSMC сообщила о падении выручки от собственного производства потребительской DRAM на 27,6 %. Однако, с учётом полупроводникового производства, её общая выручка от поставок DRAM выросла на 18 % в квартальном исчислении, что обусловлено продолжающимся пополнением запасов клиентами в сфере производства полупроводников. |

|