Ушедший год в сравнении с 2020-м оказался более богатым на «железные» новинки, анонсы и сделки. Но не потому, что он стал каким-то особенно удачным, а потому, что позапрошлый год для всех был несколько шокирующим. Для тех, кто пропустил ключевые вехи серверного рынка, мы сделали подборку самых интересных новостей 2021-го в следующих категориях:

CPU

От грандов индустрии в ушедшем году было три ключевых новинки: AMD EPYC Milan, IBM Telum и Intel Xeon Ice Lake-SP. И если для AMD это было приятное, но всё же эволюционное обновление, то третье поколение Xeon Scalable в корне отличается от предыдущих. Intel достигла паритета с AMD по ряду параметров, отказалась от некоторых порочных практик, но по сумме «голых» характеристик всё ещё отстаёт, хотя и предлагает целый ряд уникальных функций, что помогает дистанцироваться от конкурента. Ну а в плане инноваций интереснее всего опять решения IBM — но на этот раз не POWER, а Telum, который относится к Z-семейству и ориентирован на специфичный рынок. Как и окончательно почивший Itanium.

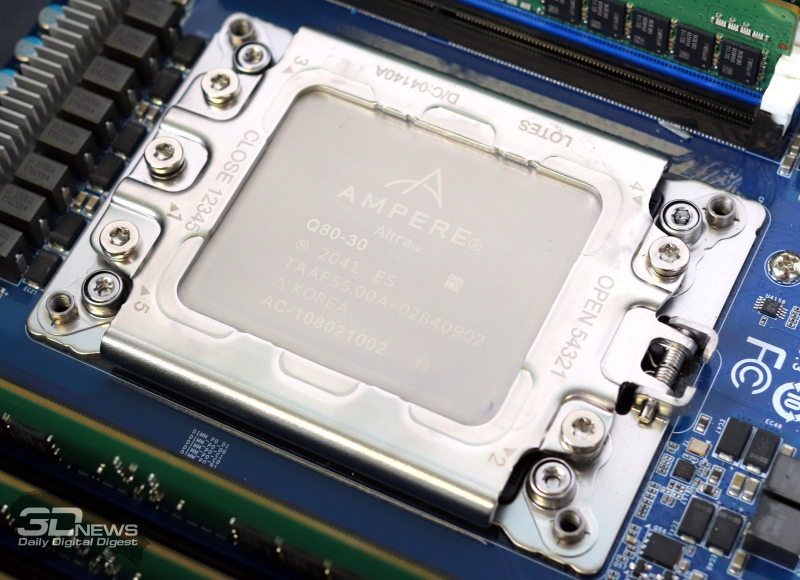

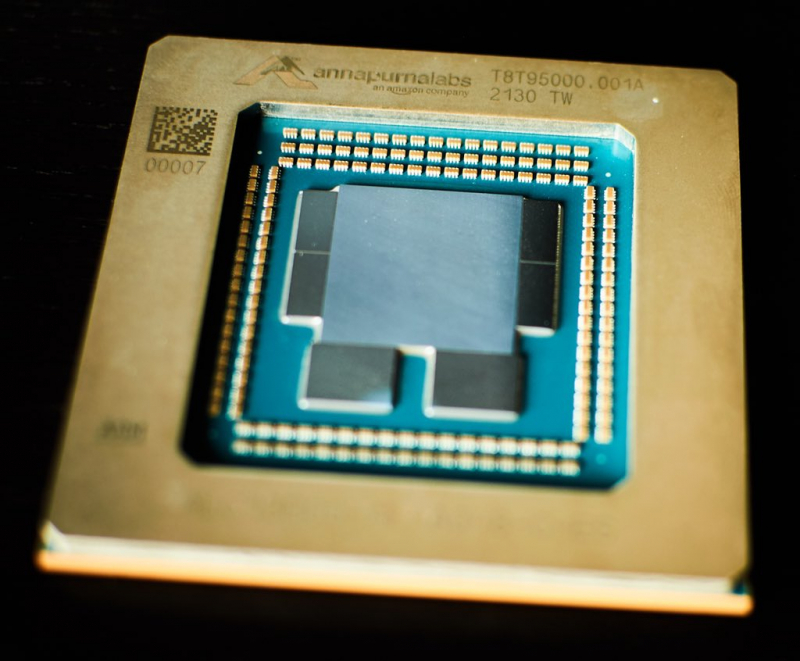

В растущем стане Arm произошло несколько важных событий. В начале года Qualcomm поглотила Nuvia, так что единственным серьёзным игроком в серверном сегменте осталась Ampere, выпустившая процессоры Altra Max, которые уже обогнали EPYC и Xeon по числу ядер. Но больше всех удивила Amazon, представившая Graviton3. Да, это чип, созданный сугубо для нужд конкретного гипескейлера, но тут важно то, что Amazon теперь разве что только оперативную память не создаёт собственными силами. В ту же сторону, по слухам, движутся Google и Microsoft. Да и у Alibaba Cloud теперь тоже есть собственный Arm-процессор Yitian 710.

Из прочей восточной экзотики никак нельзя обойти вниманием суперкомпьютеры экзафлопсного класса OceanLight и Tianhe-3, построенные Китаем на процессорах собственной разработки. В сторону импортозамещения поглядывает и Южная Корея. А Евросоюз даже успел получить первую тестовую партию RISC-V чипов EPAC 1.0, которые, впрочем, относятся скорее к ускорителям. 2021 год вообще был успешным для RISC-V — анонсировано много продуктов, появились сильные стартапы вроде Ventana или Rivos, а российской Yadro предложили ₽27,8 млрд на создание серверного CPU.

Что касается планов на 2022 год, то нас ждёт выход AMD EPYC Milan-X с 3D V-Cache, а также запуск сразу двух новых серий: Bergamo и Genoa. Конкуренцию им должны составить Intel Xeon Sapphire Rapids и уникальные Tachyum Prodigy. Ampere представит следующее поколение CPU с уже собственными Arm-ядрами Siryn, а SiPearl должна показать чипы Rhea. «Байкал Электроникс» налаживает серийное производство Baikal-S (и уже готовит Baikal-S2), а МЦСТ — Эльбрус-16С. В следующем году появятся и серверные Arm-процессоры NVIDIA Grace, но для компании гораздо более важны чипы другого класса.

DPU

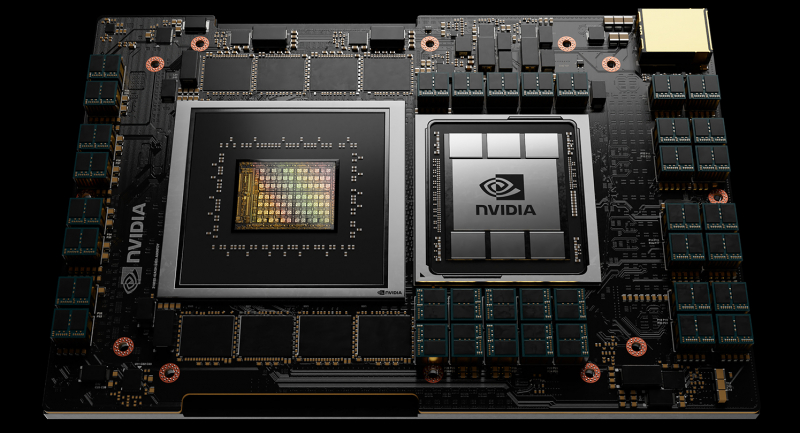

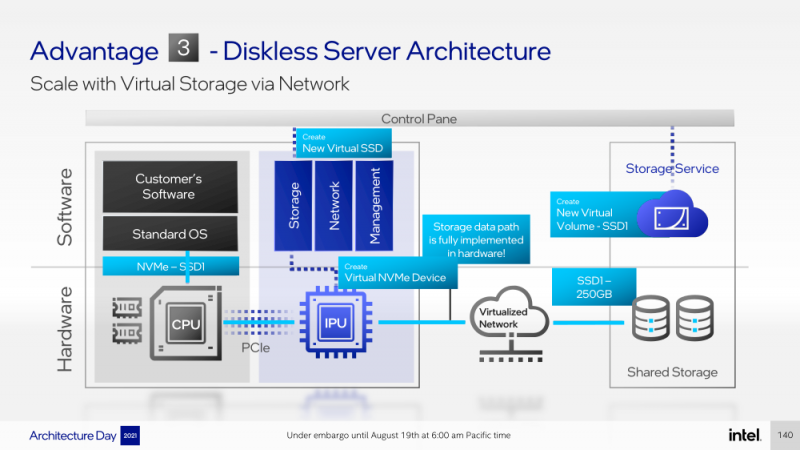

DPU или, лучше сказать, IPU (Infrastructure Processing Unit) — всё ещё новый класс устройств, на который тем не менее возлагают большие надежды. От изначальной задачи по «кормлению» вычислителей напрямую с внешних СХД, которой, к примеру, всё ещё в большей степени придерживается Kalray, перешли к более общей идее разгрузки самих серверов от служебных задач. Дальше всех в этом продвинулась NVIDIA, которая готовит уже третье поколение Bluefield вместе с конвергентными ускорителями и, самое главное, выстраивает экосистему ПО.

Она и предлагает свои SDK, и сотрудничает, например, с VMware в рамках Project Monterey, в котором также участвуют Pensando и Intel. В ту же сторону смотрит Fungible, тоже, впрочем, не забывающая о СХД, и Nebulon. Но действительно крупным игроком в это секторе может стать Intel, анонсировавшая сразу три устройства IPU. Mount Evans, самое интересное из них, делается для Google. Не менее интересны Octeon от Marvell и Alveo SN1000 от Xilinx. В 2022-м мы наверняка увидим не только новые IPU, но и конечные продукты на их основе. Их уже можно встретить в HPC-системах и СХД, коммутаторах и брандмауэрах.

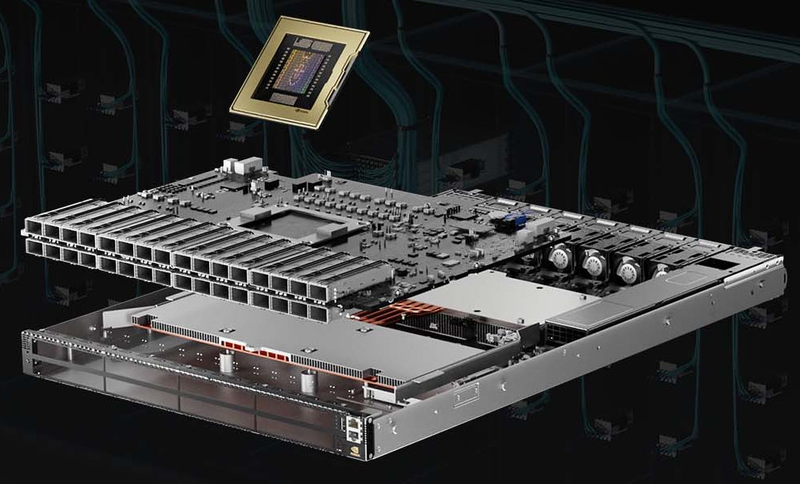

Ускорители

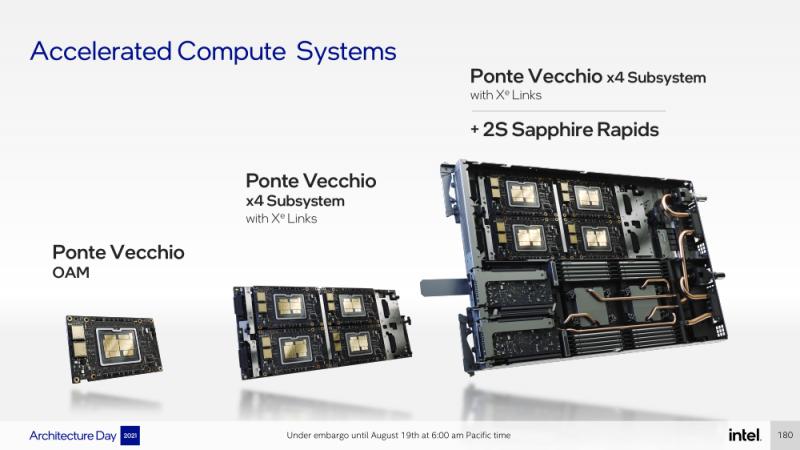

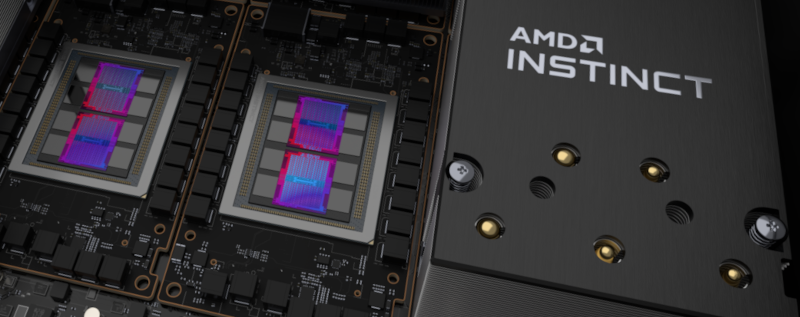

Из «больших» универсальных ускорителей можно вспомнить AMD Instinct MI200, который обещает быть самым быстрым сразу в нескольких категориях, а «на бумаге» в некоторых аспектах уже обогнал грядущие Intel Xe Ponte Vecchio. NVIDIA, что удивительно, в 2021 году представила только ряд «малых» ускорителей и просто невероятное количество различных программных решений, но анонса Hopper мы не дождались. На ниве FPGA наиболее высокую активность проявила, пожалуй, Xilinx.

Новичками на рынке ИИ-ускорителей стали китайские DTU от Enflame и Big Island от Zhaoxin. Google представила уже четвёртое поколение TPU, а AWS — свои первые чипы Trainium (в дополнение к Inferentia). Среди уже не самых молодых стартапов отметились Cerebras со своим кластером суперчипов WSE-2; Graphcore и Habana получили важные для себя заказы, а Groq запомнилась получением неплохих инвестиций, как и SambaNova. Рынок ИИ-ускорителей вообще очень горяч, и это далеко не все его новости.

В целом можно сказать, что сложилось довольно чёткое разделение — одни компании стараются создать решения для обучения всё более объёмных моделей, а другие метят в инференс-решения различного класса. Но действительно инновационных продуктов оказалось не так уж много. Так, Esperanto наконец довела до стадии производства ускорители ET-SoC-1, которые она сама называет суперкомпьютерами-на-чипе. Тысяча с лишним ядер RISC-V в одной SoC позволяют это делать. Ещё два стартапа — LightOn и Lightmatter — занимаются фотонными ускорителями. LightON в ушедшем году получила первый значимый заказ, Lightmatter — инвестиции.

Накопители

И здесь нас тоже поджидают ускорители. ScaleFlux представила чип SFX 300 и несколько продуктов на его основе, а Pliops — пока что только XDP Extreme. Оба решения снимают часть нагрузки с CPU и относятся скорее к классу так называемых вычислительных хранилищ (computational storage), которые увеличивают скорость работы ряда приложений (СУБД в первую очередь) и повышают срок службы SSD. Впрочем, этого же, пусть и с меньшей эффективностью, уже позволяют достичь более «традиционные» SSD с ZNS.

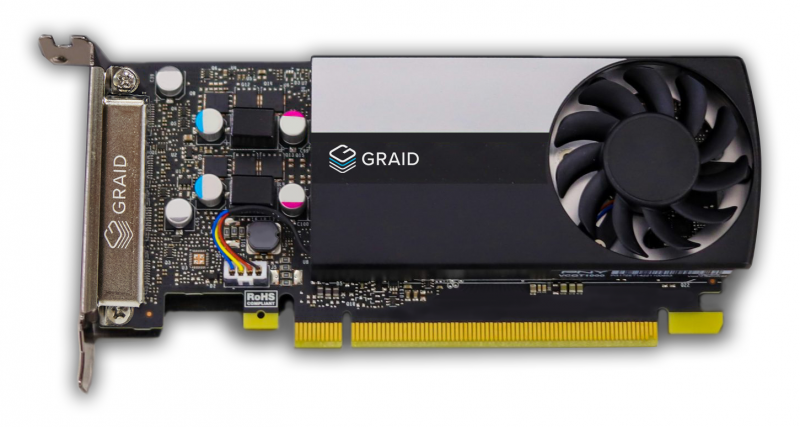

Тем не менее Samsung, оставаясь лидером рынка, продолжает экспериментировать со SmartSSD для более узких ниш — в 2021 году она представила концепт накопителя со встроенным ИИ-ускорителем вышеупомянутой Esperanto. Другой необычной новинкой стал SupremeRAID SR-1000 от Graid — разработчики сумели перенести часть нагрузки на самый обычный GPU начального уровня от NVIDIA. Естественно, работу с NVMe-oF он тоже ускоряет. Из прочей экзотики нельзя не упомянуть и EM6, SSD со встроенным 25GbE-контроллером, который Kioxia создавала не один год, а также EL6 на базе XL-FLASH (конкурент 3D XPoint).

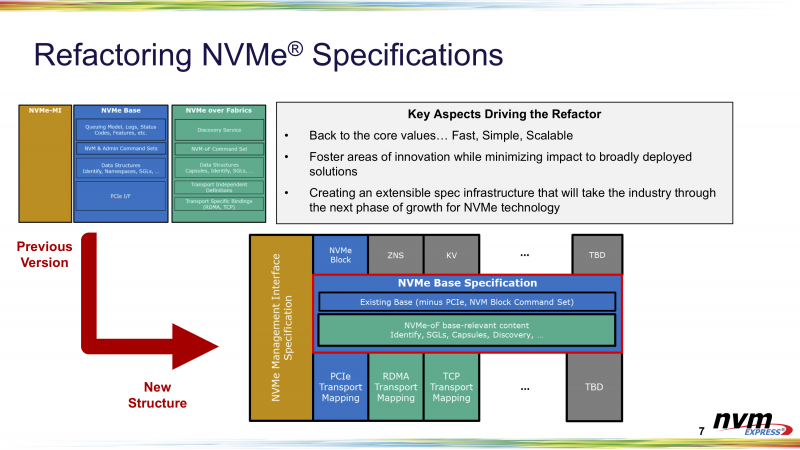

Собственно, ни у кого уже нет сомнений, что ближайшее будущее за NVMe(-oF) и EDSFF (E1 и E3), а четвёртое поколение SAS, вероятно, станет последним. С выходом NVMe 2.0 наконец произошло разделение базовой спецификации, наборов команд, транспортного уровня и интерфейсов управления. Всё это открывает простор для расширения экосистемы NVMe. И нас ждут не только All-Flash СХД с NVMe/TCP и всё теми же computational storage и прочими специализированными накопителями, но и кое-что поинтереснее.

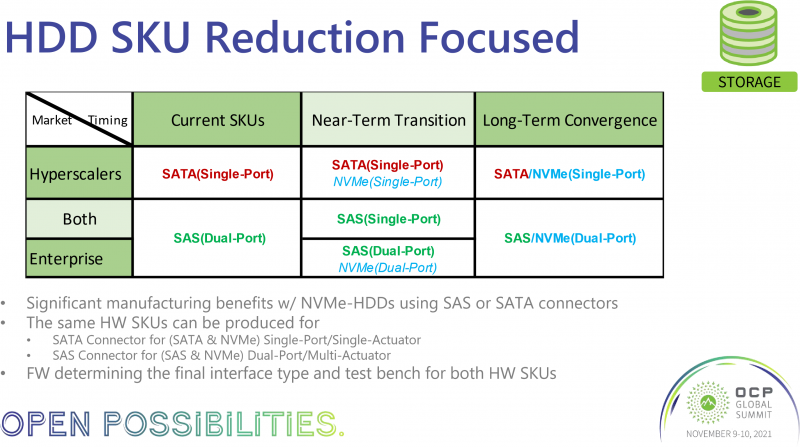

Как и ожидалось, Seagate представила первый прототип СХД на базе SAS-шасси, но с NVMe HDD, а также связкой из нескольких контроллеров и FPGA. Готовые продукты стоит ждать не раньше середины 2024 года, да и прочая обвязка пока не готова. Так, например, предполагается подключать несколько накопителей по цепочке, чтобы просто «насытить» шину. Со временем новый интерфейс пригодится и для двухактуаторных дисков, которые наконец должны пойти в серию в этом году. Правда, обольщаться особо не стоит — и эти накопители, и будущие NVMe HDD предназначены в первую очередь для гиперскейлеров.

«Обычные» жёсткие диски Seagate и Western Digital отметились взятием планки в 20 Тбайт. Но если у первой компании это просто развитие текущих серий, то у второй уже новая архитектура — OptiNAND. Она включает UFS-накопитель, но он используется не столько для кеширования, сколько для хранения служебных данных, которые ранее располагались непосредственно на пластинах. По словам разработчиков, это позволит создать более ёмкие HDD без использования SMR. Удивительно (и подозрительно?) вовремя появившаяся технология.

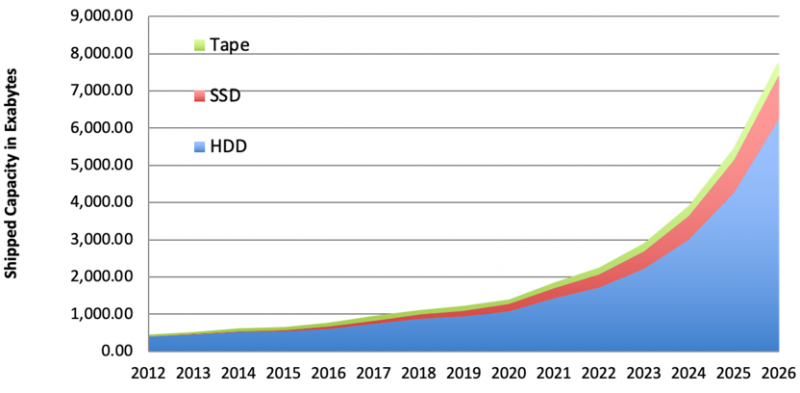

По данным Coughlin Associates, в 2021 году поставки ёмких Nearline HDD выросли на 50 % (год к году), но в этом году прирост снизится до 20 %. В любом случае альтернатив для вторичных хранилищ всё равно сейчас нет, так что жёсткие диски останутся с нами ещё очень надолго. То же касается и ленточных накопителей для холодных данных — кстати, пусть и с некоторой задержкой, но на рынке появились первые решения LTO-9.

CXL и PCIe 5.0

CXL (Compute Express Link) неслучайно вынесен на первое место, поскольку шина PCIe 5.0, которую он использует, даёт лишь прирост скорости — для SSD, например. CXL же позволит на первом этапе разнести ресурсы, а впоследствии создать полностью дезагрегированные и компонуемые системы. И это уже практически новый стандарт будущего, так как консорциум CXL подписал меморандум с PCI-SIG и в конце года поглотил Gen-Z (всё равно 77 % членов у них и так совпадали). Наработки и концепции последней частично войдут в будущую спецификацию CXL 3.0.

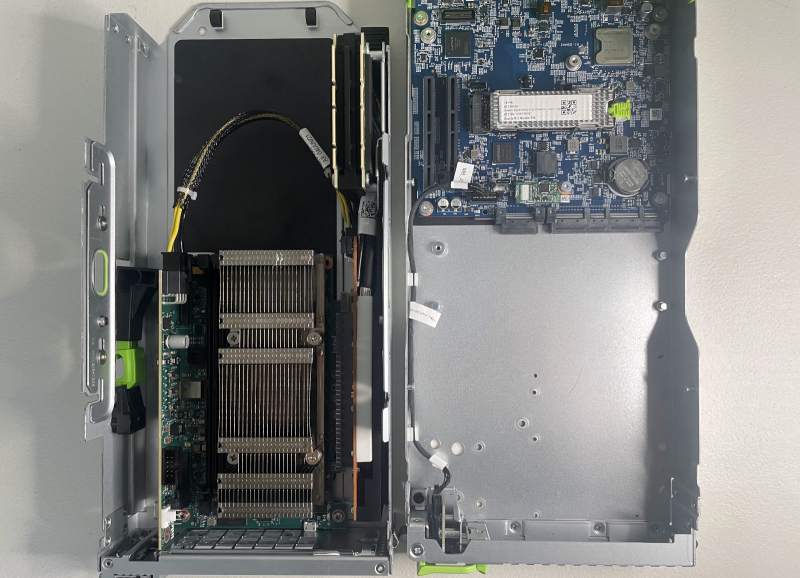

В сторону компонуемых решений уже давно двигаются GigaIO и LIQID, но наибольшую активность проявила Samsung. В прошлом году компания представила первую CXL-систему Poseidon V2, которая формально относится к СХД, но готова принять не только память и накопители, но и ускорители. Заодно компания анонсировала первый CXL-модуль DDR5 и SDK. Intel и Meta✴ (Facebook✴) пошли ещё дальше, показав рабочий прототип сервера с удалённой CXL-памятью. Подобные продукты начнут появляться уже в этом году.

Память

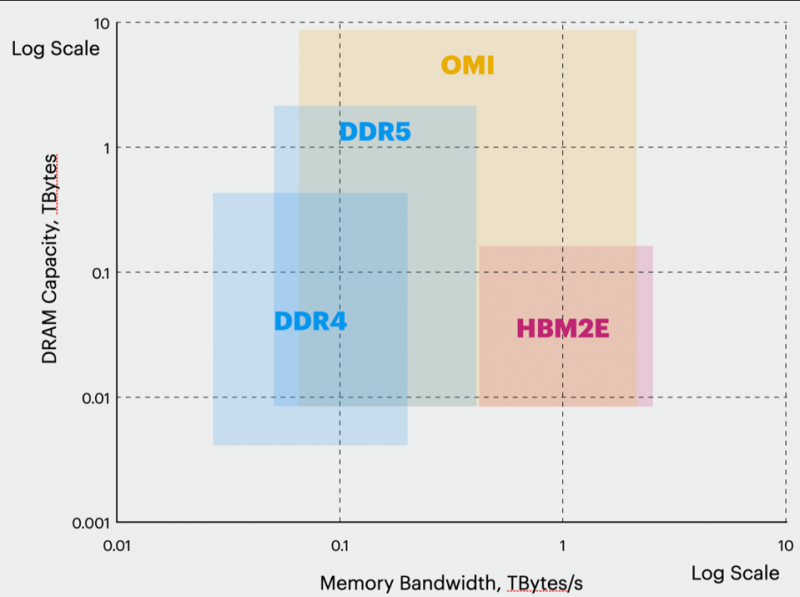

Следующее поколение серверов принесёт не только PCIe 5.0, но и DDR5. Переход на новый стандарт, как ожидается, приведёт к подорожанию платформ, но дело не в цене на саму память, а в удорожании плат — для поддержания целостности сигнала необходима более сложная разводка с большим числом слоёв. Избежать этого можно с помощью или CXL, заплатив за это скоростью и задержками, или OMI. Последний вариант уже сейчас использует IBM, но пока не похоже, что этот стандарт в скором времени станет массовым.

Альтернативным типам памяти аналитики пророчат уверенный рост. Более того, ожидается, что к концу десятилетия Optane PMem по суммарному объёму поставок обгонит DRAM. Вопрос лишь в том, действительно ли готова Intel играть в долгую, оставаясь пока что единственными производителем 3D XPoint и неся убытки. И не появятся ли новые, более доступные разновидности SCM вроде ULTRARAM. Всё же DRAM только-только догнала PMem по ёмкости.

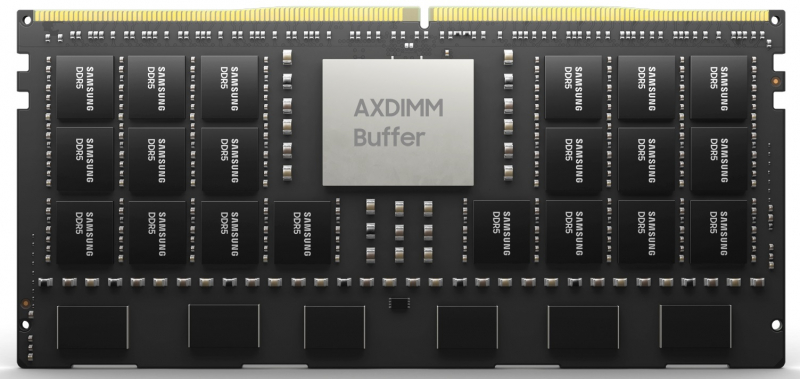

Из совсем уж альтернативных решений можно вспомнить PIM-модули AXDIMM от Samsung и XRAM от NeuroBlade. В обоих случаях разработчики поместили вычислительные ядра в непосредственной близости от RAM. У Samsung это ИИ-движки, а у NeuroBlade — ускорители для работы с СУБД и аналитикой. И в обоих случаях сделано это, надо полагать, потому, что сейчас разрыв в скорости обмена данными внутри устройств и между ними по-прежнему слишком велик. Более универсальным, но весьма необычным является FPGA-ускоритель Kestral c Optane PMem.

Интерконнект и сети

NVIDIA и Intel в 2021 году представили 400G-платформы: Quantum-2 и Tofino 3. Обе, что характерно, с продвинутой телеметрией и высоким уровнем программируемости. Полностью раскрыть свои возможности они смогут в связке с вышеупомянутыми Bluefield-3 и Mount Evans. В России разрабатывается 200G-решение «Ангара-2». Cornelis Networks пока что пользуется 100G-наследием Intel, но готова и далее развивать Omni-Path. А вот из-за Slingshot от Cray, если верить слухам, может задержаться ввод в строй Frontier. Наконец, на рынке появился необычный стартап Rockport Networks, который предлагает относительно скромное, но очень интересное решение с пассивным оптическим коммутатором.

NVIDIA Quantum-2

Среди других важных событий есть обновление SiliconOne от Cisco, а также появление FP5 от Nokia и чипов Engiant от H3C. В скором времени стоит ждать анонса Spectrum-4 от NVIDIA/Mellanox. В целом, как отмечается, крупные потребители вовсю переходят на 100/200GbE и засматриваются на 400GbE. Ethernet Alliance рад развитию этих стандартов и нацеливается на более высокоскоростные решения, которые, впрочем, в освоении будут непростыми — вся надежда на кремниевую фотонику.

Rockport Networks

Корпоративные беспроводные сети показали стабильный рост, хотя дефицит чипов всё-таки ударил по сегменту Wi-Fi 6, где за ушедший год, впрочем, никаких больших событий не было. Конкуренцию им, хотя и не во всех сферах, уже начали составлять частные сети 4G/5G. Любопытно, что слайсинг, на который операторы возлагали большие надежды, похоже, так толком и не прижился, и доминировать будут малые развёртывания, а также edge-решения.

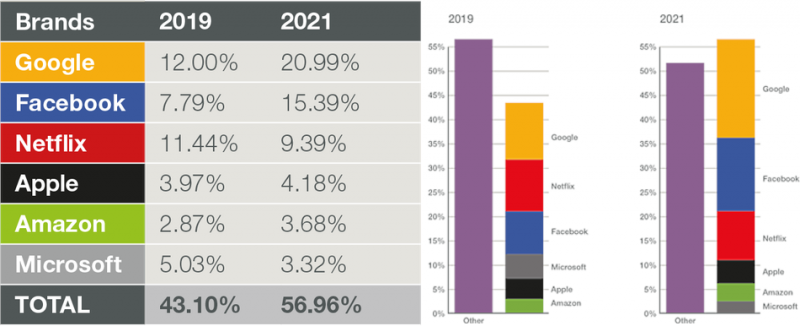

Хуже того, гиперскейлеры всё больше вторгаются в операторский бизнес. В случае сотовых сетей подход у «большой тройки» Amazon, Google и Microsoft несколько разнится, но все они так или иначе готовы или потеснить операторов в некоторых сегментах, или более плотно сотрудничать с ними. Кроме того, гиперскейлеры активно вкладываются в наземные и подводные магистрали, что неудивительно — в 2021 году впервые более половины глобального интернет-трафика пришлось именно на них.

Рынок

Одними из главных событий в этом году стали разделения: VMware получила независимость от Dell, Kyndryl покинула лоно IBM, а NAND-подразделение Intel превратилось в Solidigm под крылом SK Hynix. Покупка Arm пока зависла, и, вероятно, NVIDIA так и не удастся завершить сделку. А AMD чуть выбилась из графика в процессе поглощения Xilinx, но каких-то особых препятствий ему нет. Ушедший год также оказался довольно богатым на инвестиции и отложенные ранее IPO, в том числе посредством SPAC. Здесь выделим DataBricks, которую буквально заваливают деньгами.

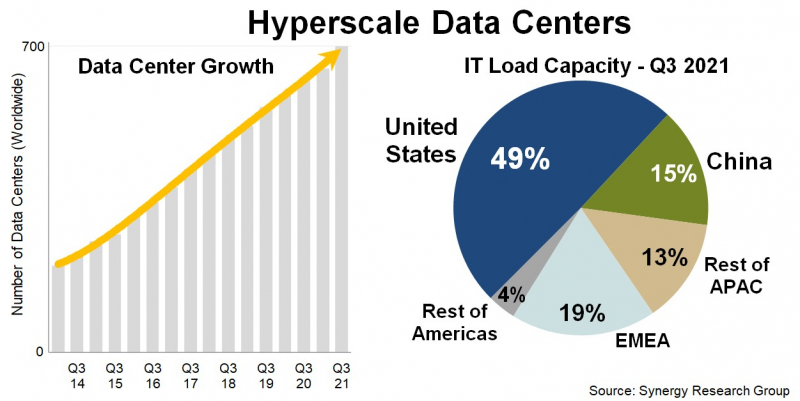

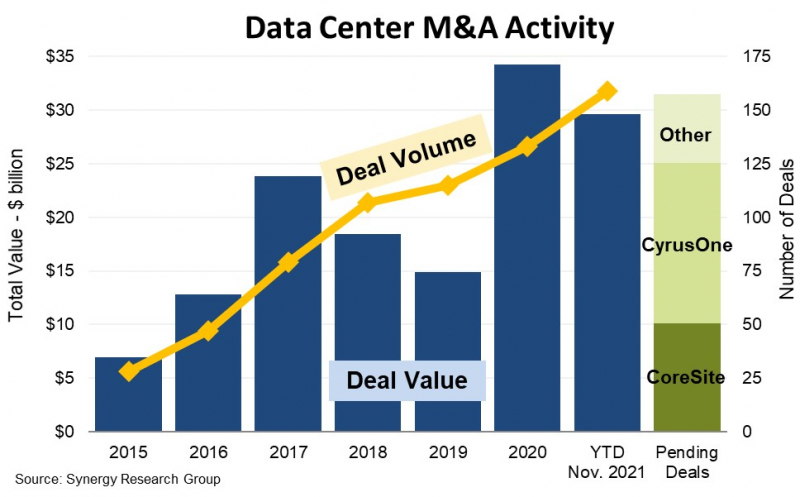

Снова показали рост облака (даже в России), которые, как и все гиперскейлеры в целом, всё сильнее влияют на глобальный рынок. Во-первых, именно благодаря им будут расти поставки серверов как в краткосрочной, так и в долгосрочной перспективе. Они же быстро наращивают капитальные расходы и не только строят всё больше сверхкрупных ЦОД, но и увеличивают их мощность. При этом рынок ЦОД сам по себе второй год показывает рекордные результаты.

Во-вторых, уже есть Dell APEX, HPE Greenlake (не сказать, к слову, что тут какой-то невероятный успех), Lenovo TruScale, Cisco Plus и масса других похожих решений от крупных вендоров. Все так или иначе предлагают облачный подход, то есть оборудование, ПО и услуги предоставляются по модели "как сервис" и оплачиваются по факту потребления. Такие платформы позволяют не только разворачивать локальные облака, но и формировать гибридные и мультиоблачные инфраструктуры.

Заключение

Ушедший год для многих компаний стал годом переоценки своих возможностей в условиях глобальной пандемии и порождённого ею дефицита всего и вся. Отложенные до лучших времён проекты или начали наконец реализовываться, или были окончательно заброшены. Увы, всё это, похоже, привело к тому, что крупные компании только повысили свою значимость. «Горячими» направлениями развития по-прежнему остаются ИИ и машинная аналитика, а скоро к ним, видимо, добавятся метавселенные. Интересно, надолго ли? Первые два направления привели к значительным изменениям и продолжают влиять на корпоративный IT-сектор — рост числа и разнообразия различных ускорителей продолжается (квантовые вычислители попадают в эту же категорию), и 2022-й год обещает быть, как это принято говорить, непростым и очень интересным. Но станет ли нам от этого легче жить?

Чтобы ничего не пропустить в новом году, подпишитесь на нас в Twitter, Telegram, LinkedIn, Google News или Zen.