Материалы по тегу: ipo

|

16.02.2026 [00:20], Владимир Мироненко

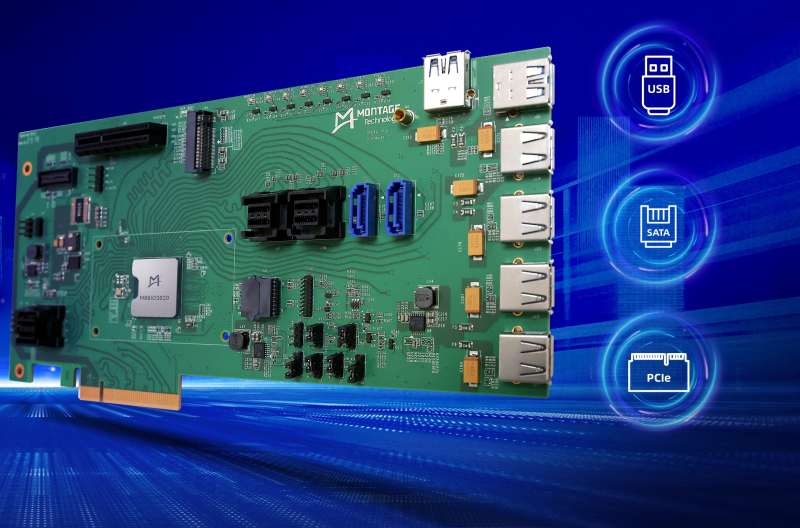

Разработчик китайских Xeon провёл IPO в Гонконге — Montage Technology привлекла почти $1 млрдАкции китайской компании Montage Technology, специализирующейся на разработке чипов для ЦОД и ИИ-приложений, подскочили на 64 % в ходе первичного размещения (IPO) на Гонконгской фондовой бирже 12 февраля 2026 года после того, как она привлекла HK$7,04 млрд ($900 млн), сообщило агентство Reuters. После размещения по цене HK$106,89 акции разработчика микросхем торговались по цене HK$168, что соответствует верхней границе предложенного диапазона. Всего было предложено 65,9 млн акций. Стоимость предложения Montage Technology в Гонконге было на 44 % ниже цены её акций на Шанхайской бирже накануне, составившей ¥170,90, пишет Bloomberg. Montage Technology также котируется на материковой части Китая, её рыночная стоимость, по данным LSEG, оценивается в около $27 млрд. Согласно результатам первичного размещения акций, опубликованным компанией, книга заявок инвесторов в рамках IPO в Гонконге была переподписана более чем в 700 раз, а при международном размещении — почти в 38 раз, что свидетельствует о высоком интересе инвесторов к китайским компаниям в сфере ИИ и полупроводников, отметил ресурс CNBC. Совместными спонсорами размещения акций Montage выступили China International Capital Corp., Morgan Stanley и UBS Group AG. В размещении приняли участие 17 ключевых инвесторов, которые вложили $450 млн, включая JPMorgan Asset Management, UBS Asset Management и Yunfeng Capital. «Сильный состав глобальных ключевых покупателей свидетельствует о том, что китайские IPO, связанные с ИИ, снова привлекают институциональных инвесторов на рынок HKEX», — отметил Уинстон Ма (Winston Ma), адъюнкт-профессор юридической школы Нью-Йоркского университета и бывший глава североамериканского подразделения CIC, китайского суверенного фонда, имея в виду Гонконгскую фондовую биржу. «Дебют Montage в Гонконге подчеркивает, как китайская экосистема чипов для ИИ движется “вверх по стеку” от базовых компонентов к специализированным чипам, которые соединяют процессоры и память внутри ЦОД», — добавил он. IPO Montage также совпало с самым сильным стартом года Гонконгской фондовой биржи с 2021 года: в январе в ходе IPO и вторых размещений было привлечено около $5,5 млрд, что является самым высоким показателем с января 2021 года, когда было привлечено $7,6 млрд (согласно данным LSEG). Как сообщила Montage Technology, вырученные от продажи акций средства будут направлены на разработку новых технологий, а также использованы для финансирования коммерциализации проектов, стратегических инвестиций или приобретений, и в качестве оборотного капитала. Montage Technology производит, в том числе, CXL-интерконнекты для ЦОД. Согласно документам, поданным ею на Гонконгскую фондовую биржу со ссылкой на американскую консалтинговую компанию Frost & Sullivan, в 2024 году компания была крупнейшим в мире поставщиком таких микросхем, занимая более трети рынка (36,8 %) по выручке. Выручка компании выросла за девять месяцев, закончившихся 30 сентября 2025 года, на 58 % год к году до ¥4,1 млрд ($591 млн), а чистая прибыль — на 64 % до ¥1,6 млрд. Компания также известна адаптацией серверных процессоров Intel Xeon под требования китайских заказчиков. В частности, в 2023 году она представила защищённые процессоры Jintide четвёртого поколения, фактически представляющие собой доработанные чипы Sapphire Rapids. Чуть позже она выпустила CPU Jintide пятого поколения, уже на базе Emeral Rapids. А в прошлом году были представлены варианты на базе Xeon 6 — и Sierra Forrest-SP (6700E), и Granite Rapids-SP (6700P).

03.01.2026 [14:44], Руслан Авдеев

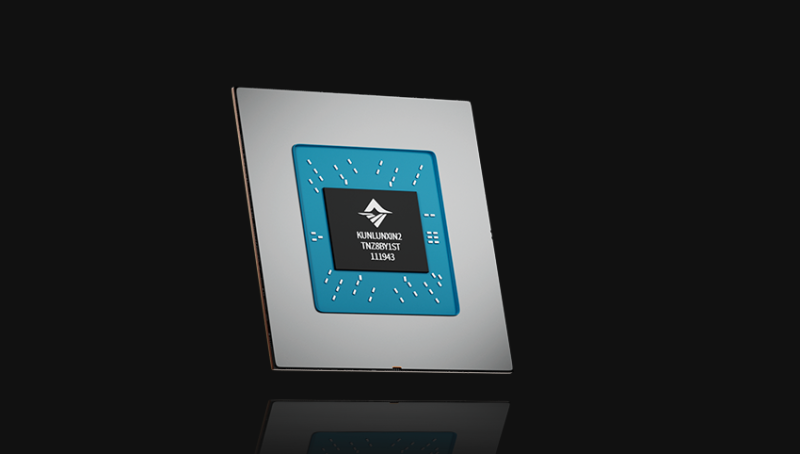

Китайская Kunlunxin, подразделение Baidu по выпуску ИИ-чипов, тайно подала заявку на IPOBaidu намерена выделить подразделения Kunlunxin, ответственное, в частности, за разработку ИИ-ускорителей, в отдельную структуру и провести его IPO в Гонконге. Это отражает стремление компании обеспечить себе полупроводниковую самодостаточность. Дочернее предприятие тайно подало заявление Гонконгской фондовой бирже. При этом детали, включая масштаб, структуру и время выхода на IPO, пока неизвестны, сообщает DigiTimes. Kunlunxin была основана в 2012 году как внутреннее подразделение Baidu, специализирующееся на разработке чипов для поддержки поискового, облачного бизнеса компании и её проектов в сфере ИИ-моделей. Со временем Kunlunxin превратилась в независимый бизнес, в котором Baidu сохранила контролирующую долю 59%. Ранее сообщалось что Kunlunxin в ходе недавнего раунда по привлечению средств оценивалась приблизительно в ¥21 млрд ($3 млрд). Успешный выход на IPO может обеспечить компании финансовые ресурсы и узнаваемое имя для скорейшего масштабирования, усиления программной экосистемы и обеспечения возможности конкуренции на более высоком уровне. Предложенное выделение бизнеса отражает стремление Baidu продвигать Kunlunxin в качестве независимого ценного актива и привлекать инвесторов, специализирующихся именно на ИИ-полупроводниках. Сама Baidu находится под давлением в связи с замедлением роста рекламных доходов и наращивает инвестиции в ИИ, чипы, системы автономного вождения, рассчитывая, что они станут новыми драйверами роста. Выход Kunlunxin на биржу также даст последней больше манёвренности при привлечении капитала напрямую и будет способствовать укреплению своего статуса в делах с клиентами, поставщиками и партнёрами. Впрочем, даже после выхода на биржу компания останется структурой Baidu.

Источник изображения: Kunlunxin Примечательно и время выхода, на фоне роста активности компаний, желающих выйти на IPO в Гонконге. Пекин стремится добиться самодостаточности на рынке чипов в ответ на ужесточение США экспортного контроля, касающихся передовых полупроводников. По данным Лондонской фондовой биржи (LSEG), IPO в Гонконге только в 2025 году привлекли более $36 млрд, это наиболее значимый результат с 2021 года. Выделение Kunlunxin имеет важное значение для всей индустрии, поскольку оно отражает то, как китайские технологические компании всё чаще отпускают подразделения, занимающиеся разработкой чипов, в более свободное плавание. Это упрощает доступ к капиталу, позволяет подстраивается под нужды рынка и ускоряет разработку продуктов, способных заменить ведущую мировые решения. Такие чипы всё активнее применяются при инференсе, в правительственных проектах, а также в облачных и телеком-инициативах, в которых имеет ключевое значение стоимость, стабильность поставок, и местное происхождение. На Гонконгскую биржу стремятся выйти и компании с материкового Китая. Так, разработчик ускорителей Biren уже привлекла $717 млн. Он присоединится к растущему числу китайских технологических компаний с материка, стремящихся к листингу в Гонконге, в числе которых ИИ-стартап MiniMax и ИИ-стартап Knowledge Atlas Technology (Zhipu AI). IPO Biren проходит на фоне дебюта её конкурентов Moore Threads и MetaX в декабре 2025 года на фондовой бирже в Шанхае, где их акции подскочили на сотни процентов.

02.01.2026 [22:40], Владимир Мироненко

«Маленький китайский дракон» Biren привлёк $717 млн в ходе IPOКитайский производитель ускорителей Shanghai Biren Intelligent Technology провёл в последний день 2025 года первичное публичное размещение акций (IPO) на гонконгской фондовой бирже, в результате которого привлёк сумму в эквиваленте $717 млн. Всего было продано 284,8 млн акций по $19,6 за единицу, что является верхней границей ценового диапазона, запрошенного Biren, сообщил ресурс SiliconANGLE. По данным ресурса, спрос на акции Biren среди институциональных инвесторов почти в 26 раз превысил предложение. Biren стала третьим китайским поставщиком видеокарт, вышедшим на биржу в декабре. До этого на бирже начали торги MetaX и Moore Threads, чьи акции в первые дни торгов взлетели в цене на 400 и 700 % соответственно. Это говорит о том, что акции Biren также могут вырасти в цене после начала торгов в пятницу. Biren, Enflame, MetaX и Moore Threads входит в число т.н. китайских «четырёх маленьких драконов» в сегменте GPU и ИИ-ускорителей. В документации для IPO компания Biren сообщила, что в 2024 году её выручка составила ¥336,8 млн (около $47,8 млн), прибыли пока нет. Объём незавершенных и заключённых контрактов составляет около $300 млн. Компания была основана в 2019 году, а три года спустя представила серверный ИИ-ускоритель BR100 на базе собственной архитектуры Bi Liren, изготовленный с использованием 7-нм техпроцесса TSMC и технологии упаковки CoWoS. По оценкам самой Biren, производительность BR100 сопоставима с NVIDIA A100.

Источник изображения: Biren Technology Также стало известно, что вскоре последует IPO китайской полупроводниковой компании. Производитель микросхем памяти CXMT объявил во вторник о планах продать 10,6 млрд акций на сумму $4,22 млрд. Вырученные от IPO средства компания планирует направить на финансирование исследовательских проектов в области DRAM и модернизации своих производственных линий. CXMT также строит завод по производству памяти HBM, который планирует запустить к концу 2026 года.

25.12.2025 [09:40], Руслан Авдеев

«Парадоксальную» Fermi America подозревают в манипуляциях с ценными бумагамиЮридическая фирма Robbins Geller Rudman & Dowd начала расследование в отношении Fermi America — уникального стартапа, обещающего построить гигантский ИИ ЦОД HyperGrid (Project Matador) площадью 167 га и мощностью 11 ГВт в техасском Амарилло (Amarillo), а также комплекс АЭС, турбин и иных энергетических мощностей, сообщает Datacenter Dynamics. Проект неоднократно вызывал обоснованные сомнения у экспертов. Компания, основанная бывшим министром энергетики США и губернатором Техаса Риком Перри (Rick Perry), фактически не имеет опыта строительства столь масштабных объектов, что не помешало ей провести IPO и привлечь $682 млн при оценке капитализации в районе $15 млрд. Сейчас компанию подозревают в нарушении федеральных законов о ценных бумагах — его инициировали после того, как сорвалось соглашение с ключевым арендатором, намеревавшимся участвовать в проекте, что привело к стремительному падению стоимости акций Fermi America. По слухам, арендатором хотела стать Amazon, но Fermi отрицает это.

Источник изображения: Kaleidico/unsplash.com Так, в сентябре 2025 года Fermi заявила о подписании необязывающего письма о намерениях (LOI) с арендатором, имеющим «инвестиционный рейтинг». Предполагалось, что он станет первым клиентом гигантского кампуса. По данным источников, сделку оценивали в $150 млн. Тем не менее ранее в декабре компания опубликовала официальное заявление, в котором сообщалось что срок «эксклюзивности», указанный в письме, истёк, а потенциальный арендатор расторг соглашение, хотя не прекращает переговоров об аренде объектов на территории кампуса. Robbins Geller Rudman & Dowd заявила, что расследование уделит пристальное внимание тому, делали ли представители Fermi вводящие в заблуждения заявления и не раскрывали ли инвесторам информацию, связанную с договором аренды и привязанным к нему финансированием. У инвесторов, понёсших убытки, запрашивается соответствующая информация.

24.12.2025 [00:42], Владимир Мироненко

Biren, один из «четырёх маленьких драконов», планирует привлечь $624 млн благодаря IPO в ГонконгеШанхайский разработчик ИИ-ускорителей Biren Technology начал формирование книги заявок для своего первичного публичного размещения акций (IPO) в Гонконге, которое пройдёт 2 января, сообщил ресурс South China Morning Post. Компания выставит на продажу 247,7 млн акций по цене от HK$17 до HK$19,60 за акцию, планируя привлечь до HK$4,85 млрд ($624 млн). Biren входит в число китайских «четырёх маленьких драконов» в сегменте GPU — наряду с материковыми Moore Threads Technology, MetaX Integrated Circuits и Enflame Technology. Для участия в IPO компания привлекла 23 ключевых инвестора, включая крупные компании по управлению активами, отечественные паевые инвестиционные фонды и страховые компании, международные долгосрочные фонды и хедж-фонды, которые согласились инвестировать $372,5 млн в акции и держать их в течение шести месяцев. Qiming Venture Partners, Ping An Group, Lion Global Investors, азиатский хедж-фонд York Capital Management, MY.Alpha Management HK Advisors, подразделение по управлению активами Prudential Eastspring, UBS, Digital China и China Southern Asset Management. Biren станет первым разработчиком GPU из материкового Китая, вышедшим на биржу в Гонконге. Он присоединится к растущему числу китайских технологических компаний с материка, стремящихся к листингу в Гонконге, в числе которых ИИ-стартап MiniMax, который успешно прошёл слушания по IPO на Гонконгской фондовой бирже в воскресенье, и ИИ-стартап Knowledge Atlas Technology (Zhipu AI), прошедший эту процедуру в минувшую пятницу. IPO Biren проходит на фоне стремительного дебюта её конкурентов Moore Threads Technology и MetaX Integrated Circuits в этом месяце на фондовой бирже в Шанхае, где их акции подскочили на 425 и 693 % соответственно. Biren начала получать доход от своих ИИ-решений в 2023 году. По данным South China Morning Post, в прошлом году её выручка составила ¥336,8 млн ($47,9 млн), а в I полугодии 2025 года — ¥58,9 млн ($8,4 млн). Несмотря на рост доходов, Biren остается убыточной, поскольку активно инвестирует в исследования и разработки. Компания сообщила, что большую часть средств, полученных от IPO, направит на R&D, а также на коммерциализацию своих решений. Развитие компании притормозили санкции США — Biren лишили доступа к мощностям TSMC. Аналитики рассматривают проведение IPO Biren как ключевую проверку международного доверия к китайским компаниям, занимающимся выпуском аппаратным обеспечением для ИИ-нагрузок. Агентство Bloomberg привело слова руководителя Barclays Мэтта Томса (Matt Toms): «Китай очень быстро догоняет в войне за чипы. Меня бы не удивило, если бы в 2026 или 2027 году мы стали свидетелями “момента DeepSeek” для чипов, когда Китай начнёт производить недорогие конкурентоспособные чипы».

10.12.2025 [12:42], Владимир Мироненко

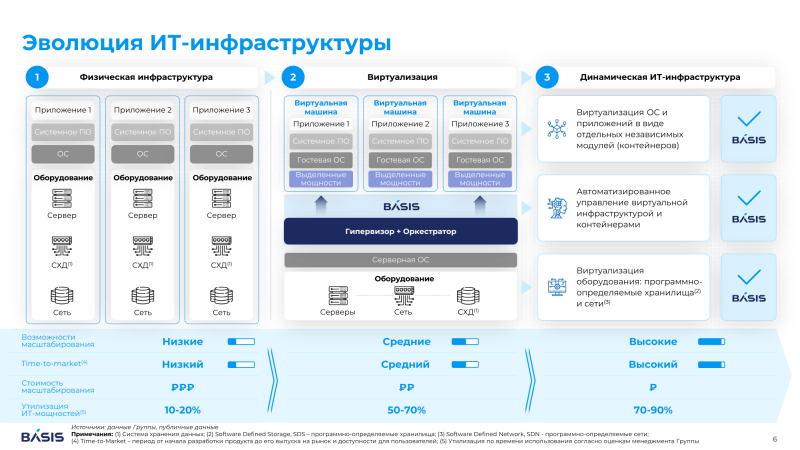

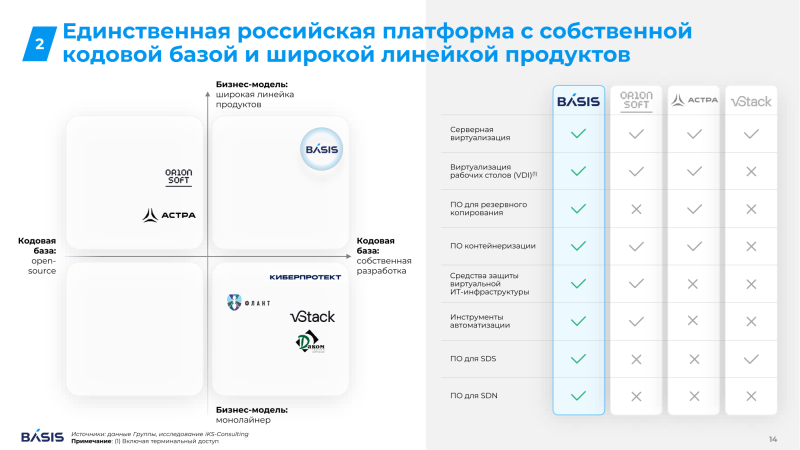

По итогам IPO «Базис» привлёк 3 млрд рублей, а оценка капитализации составила 18 млрд рублей«Базис», российский разработчик ПО управления динамической ИТ-инфраструктурой, объявил об успешном проведении первичного публичного предложения (IPO), в рамках которого он привлёк 3 млрд руб. при оценке рыночной капитализации в размере 18 млрд руб. Всего было реализовано 27,52 млн акций по цене 109 руб., то есть по верхней части утверждённого ценового диапазона предложения. Следует отметить, что это было первое IPO в отечественной софтовой отрасли за последний год. 39 % акций было предложено институциональным инвесторам, 61 % — розничным инвесторам. Цена IPO была установлена действующими миноритарными акционерам, которые сохранили по завершению первичного размещения участие в акционерном капитале группы. Мажоритарный акционер РТК-ЦОД (контролируется ПАО «Ростелеком») не продавал принадлежащие ему акции, сохранив долю в 50,3 % в капитале «Базиса». По итогам IPO доля акций «Базиса» в свободном обращении (free-float) составит 16,7 % от акционерного капитала. Торги акциями «Базиса» на Московской Бирже под тикером BAZA и ISIN RU000A10CTQ0 начнутся 10 декабря в 16:00 по московскому времени. Акции включены в котировальный список второго уровня Московской Биржи. В рамках механизма стабилизации до 10 % от общего количества акций в рамках объёма предложения (2,752 млн акций) могут быть приобретены на открытом рынке в период до 30 дней с момента начала торгов. Агентом по стабилизации выступает ООО «ВТБ Капитал Трейдинг». По словам гендиректора «Базиса», спрос со стороны институциональных и розничных инвесторов подтвердил доверие к стратегии группы, качеству продуктовой экосистемы и потенциалу рынка: «Наш фокус — импортоопережение и международная экспансия: мы видим значимый потенциал на рынках Латинской Америки и Африки, где востребованы надёжные и конкурентоспособные технологические платформы».

08.12.2025 [13:00], Руслан Авдеев

Акции «маленькой NVIDIA» — китайской Moore Threads выросли более чем впятеро после IPOПосле выхода на IPO акции китайской Moore Threads Technology, называемой «маленькой NVIDIA», выросли с ¥114,28 до ¥650 на фоне общего спада рынка в Шанхае. Цена поднялась более чем впятеро, сообщает гонконгская SCMP — инвесторы тем самым выразили доверие пекинскому стартапу, специализирующемуся на ИИ-чипах. Это второй по масштабу выход на IPO в КНР (его материковой части) в 2025 году. На пике рост составил 468 % от изначальной цены, на момент закрытия торгов в пятницу цена снизилась до ¥600,50 (рост 425 %), биржевой индекс CSI300 Index по итогам дня вырос на 0,8 %. В ходе IPO компания привлекла ¥8 млрд ($1,13 млрд). Вырученные средства потратят на реализацию ИИ-проектов нового поколения, создание ИИ-чипов и др. По масштабу IPO стартап уступил только Huadian New Energy Group, выручившей $2,7 млрд в июле. Moore Threads довольно быстро получила разрешение на IPO от китайских регуляторов, спустя всего четыре месяца после подачи заявки. При этом в среднем время обработок таких заявок составляет около 470 дней, во всяком случае, для заявок Shanghai Stock Exchange Science and Technology Innovation Board (STAR Market). Глава и основатель DeepSeek Лян Вэньфэн (Liang Wenfeng) и хедж-фонда HighFlyer инвестировал в Moore ¥7 млн.

Источник изображения: Moore Threads Как сообщает SCMP, компания имеет большие амбиции и намерена стать «ведущим глобальным игроком» на рынке ИИ-технологий. Дело в том, что её платформа MUSA, в отличие от предложений Huawei, совместима с NVIDIA CUDA, что даёт бизнесу большое преимущество не только на китайском, но и на международном рынке. Глава Moore Threads Чжан Цзяньчжун (Zhang Jianzhong) занимал в NVIDIA ключевые посты в Китае с 2006 по 2020 гг. Ранее он сообщал, что компания будет выпускать по чипу нового поколения ежегодно, чтобы обеспечить Китаю ключевые аппаратные решения для развития ИИ-проектов. По его словам, главная цель компании сегодня — стать «ведущим игроком на рынке GPU с международной конкурентоспособностью». По некоторым оценкам, разработки Moore Threads считаются в КНР лучшим «ответом» NVIDIA. По словам Чжана, для китайских властей жизненно важно поддерживать разработку ИИ-ускорителей в стране: если «домашняя» цепочка поставок сможет поддержать ускорители местной разработки, это поможет улучшить продукты и повысить конкурентоспособность китайской полупроводниковой индустрии. Ранее NVIDIA неоднократно жаловалась, что вводимые США ограничения на поставки ИИ-американских ускорителей в Китай лишь ставят под сомнение доминирование Соединённых Штатов в мире ИИ. Не так давно сообщалось, что власти обсуждают разрешение продаж в КНР ускорителей NVIDIA H200.

04.12.2025 [13:58], Владимир Мироненко

«Базис» объявил ценовой диапазон для своего IPO — первого в ИТ-секторе России в этом годуПАО «Группа компаний «Базис», российский разработчик ПО управления динамической ИТ-инфраструктурой, определило ценовой диапазон предстоящего первичного публичного предложения обыкновенных акций (IPO) с листингом на Московской бирже, который будет находиться в пределах 103–109 руб. за акцию. Соответственно, рыночная капитализация группы может составить 17–18 млрд руб. Индикативный объём размещения заявлен в размере 3 млрд руб. В рамках IPO инвесторам будут предложены акции, принадлежащие действующим миноритарным акционерам — российским технологическим холдингам, которые продолжат участвовать в акционерном капитале «Базис». При этом мажоритарный акционер группы, РТК-ЦОД (контролируется ПАО «Ростелеком»), продавать принадлежащие ему акции не планирует. Цена размещения будет установлена после сбора заявок, который пройдёт с 4 по 9 декабря 2025 года. Торги начнутся 10 декабря 2025 года под тикером BAZA и ISIN RU000A10CTQ0. Акции включены в котировальный список второго уровня Московской биржи. Предложение будет доступно для российских квалифицированных и неквалифицированных инвесторов – физических лиц, а также для институциональных инвесторов, которые смогут подать заявку на приобретение акций через российских брокеров. Для поддержки котировок предусмотрен стабилизационный механизм объёмом около 10 % от размера предложения, который будет действовать в течение 30 календарных дней после начала торгов. Благодаря IPO «Базис» получит рыночную оценку стоимости бизнеса, а также возможности для финансирования дальнейших проектов и сделок M&A в долгосрочной перспективе, в том числе за счёт доступа на рынок акционерного капитала. Также это позволит группе расширить маркетинговые возможности для дальнейшего масштабирования бизнеса; повысить узнаваемость группы и уровень информированности о её продуктовом портфеле на рынке. Генеральный директор «Базиса» Давид Мартиросов отметил, что после объявления о намерении провести IPO группа компаний наблюдает высокую заинтересованность рынка в её инвестиционной истории. «Мы видим, как инвесторы отмечают наше лидирующее положение на рынке, сильные финансовые результаты и устойчивое финансовое положение, подкреплённые высокой долей возобновляемой выручки, уникальностью продуктовой экосистемы на основе собственной кодовой базы и другими преимуществами, которые выгодно отличают нас от других инвестиционных предложений на ИТ-рынке», — сообщил он. «Базис» занимает лидирующие позиции на российском рынке ПО управления динамической ИТ-инфраструктурой с долей 19 % в 2024 году, также лидируя в сегменте виртуализации ИТ-инфраструктуры с долей 26 %. Также «Базис» является одним из ведущих вендоров средств защиты виртуальной ИТ-инфраструктуры и ведущих разработчиков программно-определяемых хранилищ (SDS). Выручка группы за 2022–2024 годы выросла с 1,7 до 4,6 млрд руб. (CAGR — 67 %), OIBDA — до 2,8 млрд руб. при рентабельности 62 %. За девять месяцев 2025 года её выручка выросла год к году на 57 %, достигнув 3,5 млрд руб. Чистая прибыль увеличилась на 35 % до 1,0 млрд руб.

27.11.2025 [16:45], Владимир Мироненко

«Базис» идёт на IPO в декабреПАО «Группа Компаний «Базис» объявила о планах провести первичное публичное предложение обыкновенных акций (IPO) с листингом на Московской бирже, в ходе которого инвесторам будут предложены акции, принадлежащие действующим миноритарным акционерам — российским технологическим холдингам, которые и дальше будут участвовать в акционерном капитале «Базис». Объём и ценовой диапазон предложения будут объявлены непосредственно перед началом букбилдинга в декабре 2025 года. Как сообщается, РТК-ЦОД планирует сохранить за собой контролирующую долю в акционерном капитале «Базис» и продолжит участие в развитии её бизнеса. Предложение будет доступно для российских квалифицированных и неквалифицированных инвесторов – физических лиц, а также для институциональных инвесторов. Проведение IPO позволит «Базису» получить рыночную оценку стоимости бизнеса, расширить возможности для финансирования дальнейших проектов и сделок M&A в долгосрочной перспективе, в том числе за счёт доступа на рынок акционерного капитала. Также это позволит группе расширить маркетинговые возможности для дальнейшего масштабирования бизнеса; повысить узнаваемость Группы и уровень информированности о её продуктовом портфеле на рынке. Также была утверждена программа долгосрочной мотивации (ПДМ) персонала, в рамках которой миноритарные акционеры передали 5 % акционерного капитала для дальнейшего распределения среди ключевых сотрудников и топ-менеджмента «Базиса». «Базис» специализируется на разработке ПО управления динамической инфраструктурой (ПО УДИ). За 9 месяцев 2025 года выручка группы составила 3,5 млрд руб., продемонстрировав рост год к году на 57 %. Показатель OIBDA за этот период увеличился год к году на 42 % до 1,9 млрд руб. при рентабельности по OIBDA в размере 54 %. Чистая прибыль выросла на 35 % до 1,0 млрд руб. Согласно исследованию iKS-Consulting, среднегодовой темп роста (CAGR) рынка ПО УДИ в период с 2024 года до 2031 года составит 16 %, опережая на 5 п.п. темпы роста всего российского рынка ПО. Объём рынка в денежном выражении в 2024 году составил 45 млрд руб. и, как ожидается, вырастет к 2031 году практически втрое до 130 млрд руб. Российские разработчики являются главным драйвером рынка с опережающими темпами роста в 24 % (CAGR в 2024–2031 гг.). По оценке iKS-Consulting, рынок отечественных решений ПО УДИ увеличится с 24 млрд руб. в 2024 году до 106 млрд руб. в 2031 году, что означает рост доли российских разработчиков с 53 до 82 % от общего объёма рынка. Драйверами роста рынка являются развитие облачной и гибридной ИТ-инфраструктуры, популяризация контейнеризированных сред разработки, совершенствование функциональности отечественных продуктов и продолжение миграции критической информационной инфраструктуры (КИИ) и крупного бизнеса на российское ПО. Также существенную роль на рост отечественного рынка ПО УДИ оказывает обязательное импортозамещение и переход объектов КИИ на российские решения к 2030 году. «Базис» является крупнейшим разработчиком на российском рынке ПО управления динамической ИТ-инфраструктурой с долей 19 % в 2024 году. Группа лидирует на рынке ПО виртуализации ИТ-инфраструктуры (серверная виртуализация и VDI), крупнейшем сегменте рынка ПО УДИ, с долей 26 %; занимает вторую позицию на рынке ПО контейнеризации с долей в 20 % и входит в Топ-3 на рынке ПО для резервного копирования среди российских вендоров. Также «Базис» является одним из ведущих вендоров средств защиты виртуальной ИТ-инфраструктуры и ведущих разработчиков программно- определяемых хранилищ (SDS). Все продукты «Базиса» включены в Единый реестр российского ПО и полностью соответствуют требованиям импортонезависимости, надежности и безопасности. Кроме того, ряд продуктов имеет сертификаты ФСТЭК IV уровня доверия. Группа осуществляет продажи через более 230 дистрибьюторов и партнёров, включая 5 дистрибьюторов, более 200 системных интеграторов и более 30 технологических партнёров. Высокое функциональное соответствие экосистемы «Базиса» мировым стандартам создает основу для её выхода на зарубежные рынки. У группы уже есть соглашения с крупными иностранными партнёрами, в частности на рынке Бразилии. В средне- и долгосрочной перспективе приоритет отдан рынкам португалоговорящих стран Латинской Америки и Африки, включая Бразилию, Анголу и Мозамбик. По состоянию на 30 сентября 2025 года общий штат «Базиса» составлял 434 сотрудника, из которых 86 % — ИТ-специалисты, отмечает компания. Дополнительная информация о «Базисе», включая презентацию для инвесторов и эмиссионные документы, доступна на официальном сайте.

06.11.2025 [16:40], Руслан Авдеев

xFusion, созданная на базе серверного подразделения Huawei, готовится к выходу на биржуКомпания xFusion, сформированная в 2019 году путём выделения серверного подразделения Huawei Technologies в отдельный бизнес, которому досталось портфолио x86-серверов, объявила о подготовке к IPO после четырёх лет стабильного роста и развития технологий, сообщает портал Huawei New OS. За последние годы xFusion не только укрепила позиции, но и расширила присутствие в смежных рыночных нишах. Готовясь к IPO, компания позиционирует себя не обычным поставщиком серверов, но и как партнёра по созданию комплексных IT-решений. Данная стратегическая переориентация бизнеса нацелена на удовлетворение растущего спроса на интегрированные услуги, отвечающие сложным потребностям корпоративных клиентов. Ожидается, что IPO привлечёт значительные средства, хотя конкретные прогнозы пока отсутствуют. Это позволит продолжить инвестиции в разработки и исследования, а также реализовать инициативы по расширению бизнеса на международном уровне. IPO поможет укрепить xFusion присутствие на международных рынках и закрепить лидерские позиции в сфере инноваций и серверных технологий. Сама Huawei продолжает наращивать компетенции в разных сферах. В июле 2025 года сообщалось, что компания представила ИИ-систему CloudMatrix 384 — конкурента NVIDIA GB200 NVL72. Более того, по оценкам Omdia, санкции США не особенно помешали успехам Huawei в 5G-секторе, а полная «зачистка сетей» от решений компании по всему миру так и не удалась. Наконец, в сентябре компания раскрыла планы по выпуску новых ИИ-ускорителей семейства Ascend. |

|