Материалы по тегу: финансы

|

18.02.2026 [11:46], Руслан Авдеев

Adani вложит $100 млрд в создание 5 ГВт «зелёных» ИИ ЦОД в ИндииИндийский конгломерат Adani увеличил планы строительства дата-центров в Индии более чем вдвое. На днях компания анонсировала планы вложить $100 млрд в возведение готовых к ИИ-нагрузкам ЦОД гиперскейл-уровня, снабжаемых возобновляемой энергией — к 2035 году, сообщает Datacenter Dynamics. Подробности пока почти неизвестны, но компания отметила, что расширенный план основан на существующих портфолио и плане совместного предприятия AdaniConneX совокупной мощностью 2 ГВт. Теперь общая запланированная мощность составляет 5 ГВт, энергетическая составляющая будет реализована за счёт комбинации возобновляемой энергии и питания от магистральных линий электропередачи. Adani объявила, что дальнейшая экспансия опирается на знаковые партнёрские соглашения с Google о строительстве кампуса ИИ ЦОД в Вишакхапатнаме (Visakhapatnam) гигаваттного уровня, а также дополнительных кампусов в Нойде (Noida). Также заключён договор с Microsoft — речь идёт о строительстве кампусов в Хайдарабаде (Hyderabad) и Пуне (Pune). Дополнительно компания сообщила, что намерена углублять партнёрство в сфере ЦОД с индийским гигантом электронной коммерции — компанией Flipkart, с планами построить второй ИИ ЦОД. Ведётся обсуждение с прочими крупными игроками IT-рынка, стремящимися обзавестись крупными кампусами в Индии. По словам Adani Group, мир вступает в эру «интеллектуальной революции», более глубокой, чем любая научно-техническая революция прежде. Страны, сумевшие обеспечить баланс энергетики и вычислений, будут формировать облик следующего десятилетия, а Индия находится в уникальной позиции, позволяющей занять одну из ведущих ролей в этом.

Источник изображения: Rohit Dey/unsplash.com Adani сообщает, что компания, опираясь на опыт в сфере ЦОД и «зелёной» энергетики, расширяет деятельность в стремлении «охватить» полный пятиуровневый ИИ-стек с акцентом на обеспечение индийского технологического суверенитета. В компании рассчитывают, что страна будет не только обычным потребителем в эпоху ИИ, но и создателем, строителем и экспортёром «интеллектуальных» технологий. Утверждается, что группа также инвестирует $55 млрд в расширение портфолио возобновляемой энергетики, включая строительство крупнейшего в мире аккумуляторного энергохранилища (BESS) и создание солнечного/ветряного проекта в Хавде (Khavda) — 10 ГВт мощностей уже функционируют. Дополнительно индийский конгломерат намерен участвовать в инвестициях в местные партнёрства, предполагающие строительство компонентов критической инфраструктуры, включая трансформаторы высокой мощности, передовую электронику для силовых систем, электросетевые системы, инверторы и промышленные системы терморегулирования. AdaniConneX представляет собой совместное предприятие Adani Enterprises и EdgeConneX. Впервые его создание анонсировали в феврале 2021 года, ранее компании рассчитывали построить в Индии ЦОД гиперскейл-уровня мощностью 1 ГВт. На сегодня предприятие реализует проекты в Ченнаи, Нойде, Визаге, Хайдарабаде, Пуне и Мумбаи. Стоит отметить, что в начале февраля 2026 года Индия объявила налоговые каникулы на 20 лет для гиперскейлеров, готовых использовать местные ЦОД для обслуживания зарубежных облачных клиентов.

17.02.2026 [19:40], Владимир Мироненко

Российский бизнес распробовал ИИ от Яндекса — потребление токенов за год выросло всемеро«Яндекс» сообщила неаудированные финансовые результаты за IV квартал и весь 2025 год, завершившийся 31 декабря 2025 года. Выручка компании выросла за IV квартал год к году на 28 % до 436,0 млрд руб. и на 32 % за весь год до 1441,1 млрд руб. Скорректированная чистая прибыль составила за квартал 53,5 млрд руб., увеличившись на 70 % год к году, и 141,4 млрд руб. за 2025 год (рост — 40 %). Скорректированный показатель EBITDA вырос в IV квартале год к году на 80 % до 87,8 млрд руб., за 2025 год рост составил 49 % — до 280,8 млрд руб. Выручка сегмента «Б2Б Тех» выросла за квартал год к году на 42 % до 13,9 млрд руб., за 2025 год — на 48 % — до 48,2 млрд руб. Скорректированный показатель EBITDA за IV квартал составил 2,9 млрд руб., увеличившись на 95 %, за 2025 год рост показателя составил 141 % — до 9,4 млрд руб. Рентабельность скорректированного показателя EBITDA увеличилась за отчётный квартал на 5,7 п.п. до 20,9 %, за 2025 год — на 7,6 п.п. до 19,6 %. В 2026 году компания ожидает рост выручки порядка 20 % год к году и скорректированный показатель EBITDA около 350 млрд руб. Компания отметила, что по темпам роста «Б2Б Тех» в IV квартале по-прежнему существенно опережал российский рынок корпоративных IT-решений — в 1,9 раза. Основная часть клиентов Yandex Cloud — внешние, на них приходится 93 % выручки направления. Количество клиентов выросло на 17 % год к году до почти 51 тыс. Львиную долю выручки (54 %) приносят крупные компании. Доля выручки от ИИ- и ИБ-сервисов, выросла почти в два раза до около 9 % от общей выручки Yandex Cloud. Сервисами безопасности пользовался каждый четвёртый коммерческий клиент. За 2025 год выручка ИБ-сервисов выросла в 2,3 раза год к году. Решения on-premise, которые помогают привлекать крупный бизнес, принесли в 2025 году 3,4 % от выручки Yandex Cloud. Отдельно отмечается, что темп роста корпоративных ИИ-сервисов значительно опережает рыночный. Так, квартальная выручка Yandex AI Studio выросла почти вдвое, до 2 млрд руб. Потребление токенов посредством API выросло примерно всемеро — 234 млрд токенов за весь 2025 год, из них более 150 млрд пришлось на IV квартал. Сервисами Яндекс 360 пользуются более 170 тыс. компаний, а их ежемесячная аудитория превышает 102 млн пользователей. На конец 2025 года общее количество платных учётных записей Яндекс 360 составило 8,1 млн, при этом свыше 2,2 млн приходится на крупные организации. Ежемесячная аудитория облачного сервиса «Яндекс Диск» составляет 61,5 млн человек. Также сообщается, что запущено тестирование «Яндекс Документов» и «Яндекс Диска» в варианте on-premise. До конца 2026 года в формате on-premise станут доступны в общей сложности 11 сервисов Яндекс 360.

17.02.2026 [15:33], Руслан Авдеев

Индийская Neysa привлечёт $1,2 млрд для расширения ИИ-облакаИндийский облачный стартап Neysa Networks Pvt. Ltd. Объявил о намерении привлечь до $1,2 млрд для расширения своей инфраструктуры дата-центров, сообщает Silicon Angle. Возглавляемый Blackstone консорциум обеспечит до половины суммы в виде акционерного финансирования, что обеспечит группе инвесторов мажоритарную долю в Neysa. Ещё $600 млн придётся на долговое финансирование. Компания рассчитывает, что привлечённые средства помогут утроить выручку в следующие несколько лет. Как заявляет Blackstone, инвестиции позволят Neysa сыграть важную роль в развитии ИИ-инфраструктуры в Индии и дают возможность компаниям и государственным структурам эффективнее и быстрее внедрять ИИ-технологии. Сейчас Neysa управляет публичной облачной платформой, оптимизированной для ИИ-задач, которая, по слухам, основана на около 2 тыс. ИИ-ускорителей, наиболее передовыми из которых являются NVIDIA H200. Также платформа оснащена чипами более общего назначения NVIDIA L40S. Предлагаются и классические CPU-инстансы. Neysa планирует увеличить количество используемых ИИ-ускорителей приблизительно в десять раз, до 20 тыс. По оценкам Blackstone, это примерно треть от всех ИИ-ускорителей, развёрнутых сейчас в индийских ЦОД. Впрочем, Neysa, вероятно захочет приобрести более современные решения, включая Vera Rubin. По-видимому, как минимум часть из них будет развёрнута в дата-центре в Хайдарабаде, о котором сообщалось в апреле 2025 года. Объект стоит как раз $1,2 млрд и вместит до 25 тыс. ИИ-ускорителей.

Источник изображения: Prashanth Pinha/unsplash.com Помимо набора программных инструментов, компания предлагает и инфраструктурные сервисы. Платформа Neysa позволяет клиентам дообучать открытые ИИ-модели под конкретные задачи. Кроме того, разработчики могут создать несколько вариантов той или иной модели, чтобы выбрать наилучший при помощи инструментов Nesya, которые также помогают отслеживать эффективность использования таких кастомных моделей и обеспечивают средства безопасности и контроля доступа. Также компания намерена улучшить наблюдаемость и управляемость нагрузок.

16.02.2026 [00:20], Владимир Мироненко

Разработчик китайских Xeon провёл IPO в Гонконге — Montage Technology привлекла почти $1 млрдАкции китайской компании Montage Technology, специализирующейся на разработке чипов для ЦОД и ИИ-приложений, подскочили на 64 % в ходе первичного размещения (IPO) на Гонконгской фондовой бирже 12 февраля 2026 года после того, как она привлекла HK$7,04 млрд ($900 млн), сообщило агентство Reuters. После размещения по цене HK$106,89 акции разработчика микросхем торговались по цене HK$168, что соответствует верхней границе предложенного диапазона. Всего было предложено 65,9 млн акций. Стоимость предложения Montage Technology в Гонконге было на 44 % ниже цены её акций на Шанхайской бирже накануне, составившей ¥170,90, пишет Bloomberg. Montage Technology также котируется на материковой части Китая, её рыночная стоимость, по данным LSEG, оценивается в около $27 млрд. Согласно результатам первичного размещения акций, опубликованным компанией, книга заявок инвесторов в рамках IPO в Гонконге была переподписана более чем в 700 раз, а при международном размещении — почти в 38 раз, что свидетельствует о высоком интересе инвесторов к китайским компаниям в сфере ИИ и полупроводников, отметил ресурс CNBC. Совместными спонсорами размещения акций Montage выступили China International Capital Corp., Morgan Stanley и UBS Group AG. В размещении приняли участие 17 ключевых инвесторов, которые вложили $450 млн, включая JPMorgan Asset Management, UBS Asset Management и Yunfeng Capital. «Сильный состав глобальных ключевых покупателей свидетельствует о том, что китайские IPO, связанные с ИИ, снова привлекают институциональных инвесторов на рынок HKEX», — отметил Уинстон Ма (Winston Ma), адъюнкт-профессор юридической школы Нью-Йоркского университета и бывший глава североамериканского подразделения CIC, китайского суверенного фонда, имея в виду Гонконгскую фондовую биржу. «Дебют Montage в Гонконге подчеркивает, как китайская экосистема чипов для ИИ движется “вверх по стеку” от базовых компонентов к специализированным чипам, которые соединяют процессоры и память внутри ЦОД», — добавил он. IPO Montage также совпало с самым сильным стартом года Гонконгской фондовой биржи с 2021 года: в январе в ходе IPO и вторых размещений было привлечено около $5,5 млрд, что является самым высоким показателем с января 2021 года, когда было привлечено $7,6 млрд (согласно данным LSEG). Как сообщила Montage Technology, вырученные от продажи акций средства будут направлены на разработку новых технологий, а также использованы для финансирования коммерциализации проектов, стратегических инвестиций или приобретений, и в качестве оборотного капитала. Montage Technology производит, в том числе, CXL-интерконнекты для ЦОД. Согласно документам, поданным ею на Гонконгскую фондовую биржу со ссылкой на американскую консалтинговую компанию Frost & Sullivan, в 2024 году компания была крупнейшим в мире поставщиком таких микросхем, занимая более трети рынка (36,8 %) по выручке. Выручка компании выросла за девять месяцев, закончившихся 30 сентября 2025 года, на 58 % год к году до ¥4,1 млрд ($591 млн), а чистая прибыль — на 64 % до ¥1,6 млрд. Компания также известна адаптацией серверных процессоров Intel Xeon под требования китайских заказчиков. В частности, в 2023 году она представила защищённые процессоры Jintide четвёртого поколения, фактически представляющие собой доработанные чипы Sapphire Rapids. Чуть позже она выпустила CPU Jintide пятого поколения, уже на базе Emeral Rapids. А в прошлом году были представлены варианты на базе Xeon 6 — и Sierra Forrest-SP (6700E), и Granite Rapids-SP (6700P).

15.02.2026 [15:46], Владимир Мироненко

Legrand приобрела Kratos и инвестировала в Accelsius для расширения предложений для ИИ ЦОДLegrand, французский поставщик решений для электротехнической и цифровой инфраструктуры зданий, обслуживающей жилой, коммерческий, промышленный рынки и ЦОД, объявил о приобретении Kratos Industries из Арвады (Arvada, штат Колорадо), производителя низковольтного (НВ) и средневольтного (СВ) силового оборудования. Также Legrand сообщила об участии в раунде финансирования серии B компании Accelsius, специализирующейся на двухфазном прямом жидкостном охлаждении. «В совокупности эти шаги значительно расширяют возможности Legrand в области распределения электроэнергии и передового управления тепловыми процессами, позволяя ЦОД удовлетворять растущие потребности в ИИ и высокоплотных вычислительных средах», — отметила Legrand в пресс-релизе. «Принимая Kratos в состав Legrand, мы расширяем наши возможности по обслуживанию всей системы электропитания ЦОД, гарантируя нашим клиентам наличие единого, надёжного партнёра для всей их экосистемы электропитания», — заявила компания. Kratos использует вертикально интегрированную модель с подходом «проектирование под заказ». Благодаря её приобретению Legrand может предложить более надёжный портфель решений для критически важных систем электропитания на рынке ЦОД, охватывая весь спектр решений от кабельных лотков с нагрузочными стендами до шинопроводов и блоков распределения питания (PDU) для стоек. Что касается инвестиций Legrand в Accelsius, то в рамках партнёрства компании планируют совместные инициативы по разработке СЖО для интеграции в инфраструктуру на уровне стоек, ориентированные в ИИ-фабрики и другие высокопроизводительные вычислительные среды. Хотя большая часть бизнеса Legrand приходится на электротехнические решения для жилых и коммерческих зданий, ИИ оказал преобразующее воздействие на компанию, заявил генеральный директор Legrand Бенуа Кокар (Benoit Coquart) агентству Reuters. По его словам, на решения для ЦОД приходится 26 % выручки компании в 2025 году, и этот показатель может достичь 40 %. Выручка Legrand в 2025 году составила €9,48 млрд ($11,26 млрд, рост год к году на 9,6 %), что немного выше прогноза аналитиков, равного €9,46 млрд. Скорректированная операционная прибыль компании выросла год к году на 10,5 % до $1,96 млрд, что соответствует ожиданиям аналитиков. Legrand ожидает рост продаж в 2026 году на 10–15 %, скорректированную операционную маржу на уровне 20,5–21 %.

15.02.2026 [15:10], Сергей Карасёв

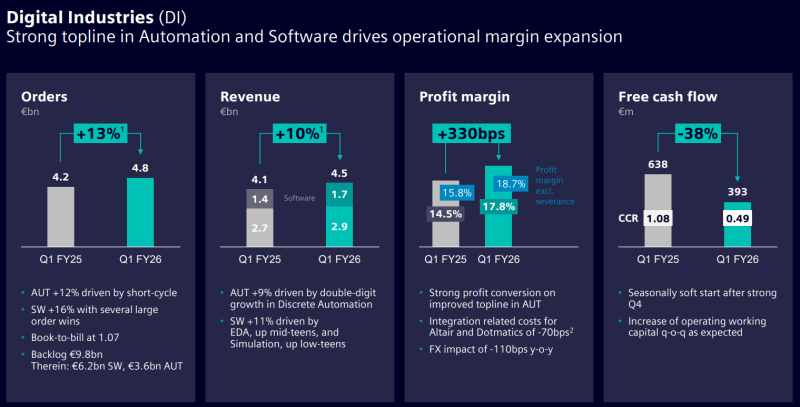

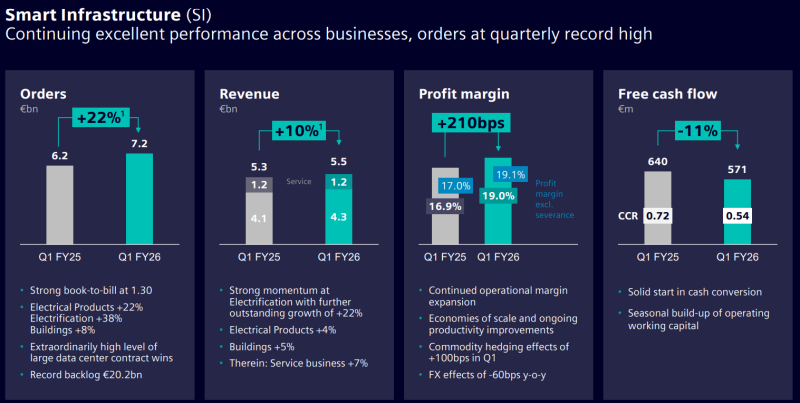

Siemens наращивает выручку и объём заказов на фоне бума ИИНемецкий конгломерат Siemens отрапортовал о работе в I четверти 2026 финансового года, которая была закрыта 31 декабря 2025-го. Выручка за трёхмесячный период достигла €19,14 млрд, что на 4 % больше по сравнению с результатом за аналогичный период предыдущего финансового года, когда было получено €18,35 млрд. Общий объём заказов в годовом исчислении увеличился на 7 % — с €20,07 млрд до €21,37 млрд. При этом чистая прибыль сократилась на 43 %, составив €2,22 млрд против €3,87 млрд годом ранее. Однако в результаты I квартала 2025 финансового года включена прибыль в размере €2,1 млрд евро (после уплаты налогов) от продажи Innomotics — подразделения по производству двигателей и приводов. Увеличение выручки Siemens связывает с бумом ИИ, который спровоцировал расширение глобальной инфраструктуры дата-центров. В подразделении промышленных решений Siemens Digital Industries квартальная выручка поднялась на 12 % — с €4,05 млрд до €4,53 млрд, тогда как объём заказов увеличился с €4,21 млрд до €4,85 млрд, то есть, на 15 %. В сегменте умных инфраструктур Siemens Smart Infrastructure продажи выросли на 5 % — с €5,29 млрд до €5,53 млрд, а объём заказов прибавил 16 %, достигнув €7,17 млрд против €6,20 млрд годом ранее. В целом, индустриальный бизнес Siemens в I квартале 2026 финансового года обеспечил прибыль в размере €2,90 млрд против €2,52 млрд годом ранее. Siemens ожидает, что стремительное развитие ИИ в промышленном секторе и высокий спрос на соответствующие продукты для дата-центров и платформ автоматизации продолжат оказывать положительное влияние на финансовые показатели компании. Siemens, в частности, говорит о значительной динамике в США и Китае. Кроме того, Siemens наряду наряду с Caterpillar, GE Vernova и Mitsubishi Heavy Industries выиграла от резко возросшего спроса на газовые турбины для питания ИИ ЦОД.

14.02.2026 [12:45], Владимир Мироненко

NVIDIA арендует «подсудный» ЦОД, строящийся на средства от продажи «мусорных» облигацийNVIDIA собирается арендовать дата-центр, который будут строить на средства, полученные от продажи «мусорных» облигаций (junk bond — высокодоходные ценные бумаги компании с кредитным рейтингом ниже инвестиционного уровня или без рейтинга), сообщил Bloomberg со ссылкой на информированные источники. NVIDIA не смущает даже то, что этот проект был предметом судебных разбирательств на протяжении всего 2025 года. Согласно документам, с которыми ознакомилось агентство Bloomberg, договор аренды NVIDIA рассчитан на 16 лет с возможностью продления ещё на два периода по 10 лет каждый. Речь идёт о кампусе мощностью 200 Вт, строящемся компанией Fleet Data Centers, входящей в состав Tract Capital, в округе Стори (штат Невада). Fleet Data Centers продаст облигации на сумму $3,8 млрд для финансирования части строительства ЦОД. Сообщается, что в четверг объём сделки по облигациям был увеличен на $150 млн, что свидетельствует о высоком спросе. По словам источников, обсуждается возможность получения доходности около 6%. Из-за низкого рейтинга, обуславливающего высокий риск, связанный с покупкой таких ценных бумаг, продавец вынужден повышать доходность, чтобы привлечь покупателей. Fleet Data Centers была основана в январе 2026 года с целью создания крупномасштабных кампусов с приоритетом на проекты с одним заказчиком мощностью 500 МВт и более, сообщил Data Center Dynamics. Fleet 1 — это первый фонд компании, созданный в рамках SV RNO Property Owner 1. Ожидалось, что Fleet 1 внесет в проект около $620 млн, а средства от продажи облигаций в размере $3,8 млрд будут использованы для финансирования строительства. Как сообщает Bloomberg, средства от дополнительного заёмного капитала по облигационной сделке будут использованы для уменьшения суммы собственного капитала Fleet 1. В сделке также участвуют JPMorgan Chase & Co., возглавляющая сделку, совместно с Morgan Stanley и другими банками. В состав Tract Capital входит компания Tract, базирующаяся в Колорадо и основанная бывшим генеральным директором Cologix Грантом ван Ройеном (Grant van Rooyen). Tract приобретает, зонирует, получает разрешения и развивает «комплексно спланированные» кампусы ЦОД. Компания объявила о планах по развитию территории в округе Стори в октябре 2023 года, а в июне 2024 года приобрела дополнительные участки земли, в результате чего общая площадь её земельных владений в этом регионе превысила 4,45 га. Проект стал предметом судебного спора со Switch из-за его близости к её кампусу. Согласно соглашению Switch с властями, в этом районе запрещается строительство колокейшн-ЦОД. Tract утверждает, что строящийся ЦОД представляет собой объект для одного арендатора, облачного клиента или оптовой продажи мощностей, и, следовательно, не нарушает условий соглашения. NVIDIA управляет собственными ЦОД, а также арендует вычислительные мощности у облачных провайдеров, таких как AWS и Microsoft Azure. Компания также заключила соглашения аренды с неооблаками, включая CoreWeave и Lambda.

13.02.2026 [23:25], Андрей Крупин

«ЭР-Телеком Холдинг» инвестирует более 100 млрд рублей в строительство дата-центров и не толькоТелекоммуникационный оператор «ЭР-Телеком Холдинг» намерен до 2030 года инвестировать 100 млрд руб. в развёртывание сети дата-центров. Об этом заявил глава компании Андрей Кузяев в ходе своего выступления на Пермском экономическом конгрессе. Согласно озвученной президентом «ЭР-Телеком Холдинга» стратегии, компания планирует строительство двух крупных ЦОД в Москве и Перми мощностью 50 МВт каждый. Также предполагается ввод в эксплуатацию восьми региональных вычислительных комплексов мощностью от 3 до 10 МВт. По словам г-на Кузяева, наиболее крупным объектом станет модульный ЦОД «ЭРмак» в Перми с максимально расчётной ёмкостью 8320 стоек. Инвестиции в реализацию этого проекта, предполагающего строительство 10 модулей (отдельных задний), составят 35 млрд руб. Запуск первой очереди дата-центра запланирован на 1 квартал 2028 года.

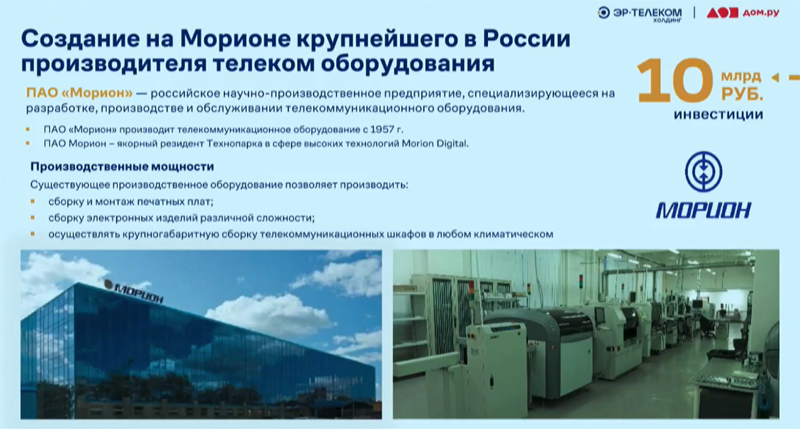

Компания Linx входит в состав «ЭР-Телеком Холдинга» (здесь и далее источник изображений — economcongress.ru) В числе прочего «ЭР-Телеком Холдинг» намерен вложить 10 млрд руб. в создание крупнейшего в России производителя телекоммуникационного оборудования. Новое предприятие будет развёрнуто на базе ПАО «Морион», расположенного в Перми и занимающегося разработкой, производством, монтажом и обслуживанием телекоммуникационного оборудования.

Характеристики будущего ЦОД «ЭРмак» в Перми Также главой компании было озвучено о планах «ЭР-Телеком Холдинга» инвестировать 50 млрд руб. в развитие гигабитной сетевой инфраструктуры на территории РФ. Столь значительные финансовые вложения в строительство дата-центров и коммуникаций Андрей Кузяев объяснил активным развитием технологий искусственного интеллекта, требующих значительных вычислительных мощностей и высоких скоростей передачи данных.

Стратегия «Эр-Телеком Холдинга» предполагает значительные инвестиции в производителя телеком-оборудования «Морион» «ЭР-Телеком Холдинг» работает в телекоммуникационной сфере 25 лет. Компания была основана в столице Пермского края в 2001 году и занимается предоставлением услуг связи частным лицам (бренд «Дом.ру») и корпоративным заказчикам. Также холдинг известен как разработчик комплексных IT-решений, связанных с технологиями промышленного интернета вещей, интеллектуального видеонаблюдения, умного города, обработки данных и прочими направлениями. В активе компании значатся 18 млн клиентов, а численность персонала насчитывает 11,8 тыс. сотрудников.

13.02.2026 [16:08], Владимир Мироненко

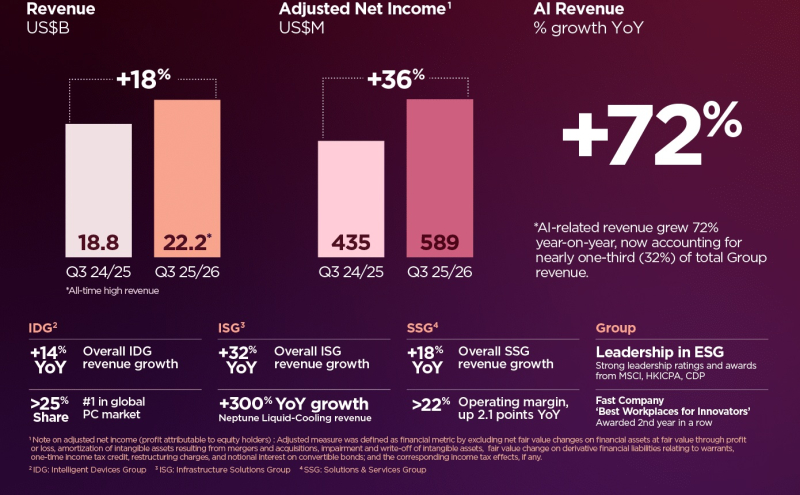

Lenovo нарастила выручку от СЖО на 300 % — здесь снова замешан ИИLenovo сообщила о проведённой реструктуризации подразделения инфраструктурных решений (Infrastructure Solutions Group, ISG), которое специализируется на поставках оборудования для ЦОД, периферийных систем и облачных вычислениях, с целью «ускорения возвращение к прибыльности» на фоне роста спроса на ИИ-продукты во всем её портфеле, благодаря которому был достигнут двузначный рост с рекордной выручкой в III квартале. Выручка Lenovo в отчётном квартале, закончившемся 31 декабря 2025 года, достигла рекордного уровня в $22,2 млрд США, что на 18 % больше, чем годом ранее, и выше прогноза Уолл-стрит в размере $20,6 млрд (по данным Reuters). При этом выручка всех бизнес-групп выросла на двузначное число в процентах в годовом исчислении. Чистая прибыль компании снизилась на 21 % в годовом исчислении до $546 млн, что выше средней оценки аналитиков в $451,29 млн, согласно данным LSEG. Вместе с тем скорректированная чистая прибыль (Non-HKFRS) выросла на 36 % до $589 млн. Lenovo отметила, что ИИ является её ведущим двигателем роста на протяжении многих лет: выручка от ИИ за квартал выросла на 72 % в годовом исчислении и составила почти треть (32 %) от общей выручки компании, чему способствовал высокий спрос на устройства, инфраструктуру, услуги и решения на основе ИИ. Компания сообщила, что реструктуризация ISG, которая обошлась в $285 млн, была проведена с целью «перестройки структуры затрат» бизнес-подразделения. Сообщается, это было достигнуто путём «оптимизации продуктового портфеля, повышения квалификации персонала и обеспечения устойчивого повышения производительности». Как ожидается, эти меры обеспечат ежегодную экономию более $200 млн в течение следующих трёх лет и ускорят трансформацию ISG в сторону прибыльного и устойчивого роста. Подразделение ISG отчиталось о рекордной выручке в $5,2 млрд, выросшей в годовом исчислении на 31 %. Значительный рост был достигнут благодаря увеличению рынка поставщиков облачных услуг (CSP), расширяющейся клиентской базе, трансформации предприятий и малого и среднего бизнеса, а также ускоренному росту продаж ИИ-серверов, достигнувшему «высоких двузначных показателей» в процентах. Выручка от СЖО Neptune увеличилась на 300 % в годовом исчислении благодаря более широкому внедрению решений клиентами в сегментах операторов связи, предприятий и малого и среднего бизнеса. В то же время операционный убыток подразделения составил $11 млн, что, по словам Lenovo, представляет собой «последовательное улучшение на $21 млн», поскольку ISG приближается к своей цели — достижению точки безубыточности к концу финансового года, который заканчивается в конце марта. Компания заявила, что ISG «имеет хорошие возможности для использования долгосрочного потенциала роста, особенно по мере того, как спрос на ИИ смещается от обучения к инференсу». При этом Lenovo ожидает, что рынок ИИ-инфраструктуры утроится к 2028 году. С момента приобретения у IBM бизнеса по выпуску x86-серверов, который стал основой ISG, прошло уже 11 лет, но Lenovo так и не удалось «стабилизировать» прибыльность подразделения. Подразделение решений и услуг Lenovo SSG увеличило по итогам III финансового квартала выручку на 18 % в годовом исчислении до $2,7 млрд — это 19-й квартал подряд роста выручки в годовом исчислении — при этом операционная маржа выросла на 2,1 п.п. год к году до более чем 22 %. Рост ускорился в целевых вертикальных отраслях, включая производство, розничную торговлю, спорт, транспорт и умные города благодаря более широкому использованию ИИ.  В отчётном квартале структура доходов подразделения продолжала смещаться в сторону областей с высоким темпом роста. Управляемые услуги и решения вместе принесли почти до 60 % от общей выручки SSG, что отражает подход, ориентированный на услуги, в гибридных ИИ-средах. В таких областях, как услуги цифрового рабочего места, гибридное облако, ИИ и устойчивое развитие, SSG растёт вдвое быстрее, чем рынок, сообщила Lenovo. Также наблюдался рост выручки от предложений Lenovo TruScale по предоставлению устройств как услуги и инфраструктуры как услуги (DaaS и IaaS), что, по словам компании, «обусловлено рабочими нагрузками на основе GPU и ИИ, поскольку клиенты отдают приоритет гибкости, масштабируемости и более быстрой окупаемости инвестиций». Подразделение Intelligent Devices Group (IDG) увеличило выручку на 14 % в годовом исчислении до $15,8 млрд, несмотря на рост стоимости компонентов, включая память, и увеличения затрат на производство компьютеров. После публикации отчёта Lenovo её акции упали на 6,3 %, что говорит о том, что рынок меньше сосредоточен на динамике выручки и больше обеспокоен ростом стоимости памяти, который оказывает давление на прибыльность по всей цепочке поставок электроники, пишет ресурс GuruFocus.

13.02.2026 [15:00], Сергей Карасёв

Cisco нашла оправдание повышению цен, несмотря на рекордную выручкуКомпания Cisco отрапортовала о работе во II четверти текущего финансового года, которая была закрыта 24 января 2026-го. Выручка поставщика сетевого оборудования достигла $15,3 млрд, что является новым квартальным рекордом. Это на 10 % больше по сравнению с аналогичным периодом предыдущего финансового года, когда было получено около $14 млрд. Продажи продукции в годовом исчислении поднялись с $10,2 млрд до $11,6 млрд, тогда как в сегменте услуг поступления, напротив, сократились с $3,8 млрд до $3,7 млрд. Рост выручки зафиксирован во всех ключевых регионах: в Северной и Южной Америке прибавка составила 8 %, в Европе, на Ближнем Востоке и в Африке — 15 %, в Азиатско-Тихоокеанском регионе — 8 %. По итогам закрытого квартала Cisco получила $3,2 млрд чистой прибыли: это практически на треть (на 31 %) больше по сравнению с результатом годичной давности, когда компания заработала $2,4 млрд. Прибыль в пересчёте на одну ценную бумагу увеличилась с 61¢ до 80¢. Если рассматривать различные продуктовые категории, то выручка Cisco от сетевых технологий выросла на 21 % в годовом исчислении, достигнув $8,3 млрд. Решения в области кибербезопасности принесли около $2 млрд, что соответствует снижению на 4 % по отношению ко II кварталу предыдущего финансового года. Продажи инструментов для совместной работы поднялись на 6 % — до $1,1 млрд. Вместе с тем, как сообщает The Register, Cisco уведомила о повышении цен на свою продукцию. Связано это с увеличение стоимости компонентов на фоне дефицита чипов памяти DRAM и NAND, спровоцированного бумом ИИ. Генеральный директор Cisco Чак Роббинс (Chuck Robbins) заявил, что компания «продолжит отслеживать рыночные тенденции и будет вносить дополнительные корректировки по мере необходимости». По его словам, клиенты с пониманием относятся к росту цен. Финансовый директор Cisco Марк Паттерсон (Mark Patterson) добавляет, что ни один из заказчиков в сложившейся ситуации не стал пересматривать свои планы по закупкам продукции. |

|