Материалы по тегу: сделка

|

01.10.2025 [16:14], Руслан Авдеев

Oracle может потребоваться $100 млрд заёмных средств для поддержки проектов OpenAIПо прогнозам аналитиков KeyBanc Capital Markets, в следующие четыре года Oracle может потребоваться $100 млрд заёмного капитала для финансирования соглашения с OpenAI. На создание облачной вычислительной инфраструктуры уйдёт порядка $25 млрд ежегодно, передаёт Datacenter Dynamics. По данным The Wall Street Journal, речь идёт о контракте на $300 млрд, который был подписан в начале сентября и рассчитан на пять лет. Он должен вступить в силу в 2027 году. Сделка станет одним из крупнейших контрактов в сфере облачных вычислений в истории. В июле сообщалось, что OpenAI арендует у Oracle 4,5 ГВт мощностей ЦОД на $30 млрд в год, начиная с 2028 года. Судя по данным о новом контракте, ежегодная стоимость выросла до $60 млрд. Пока нет данных, почему потребовалось удвоить сумму. Впрочем, не так давно глава OpenAI Сэм Альтман (Sam Altman) заявлял, что его компания намерена потратить «триллионы» на ИИ-инфраструктуру. В мечтах OpenAI — 10 млрд ускорителей, по одному на каждого жителя Земли. О новой сделке стало известно после того, как Oracle отчиталась о результатах I квартала 2026 финансового года. В ходе отчёта компания объявила, что заключила значимые облачные контракты с ведущими бизнесами в сфере ИИ, включая три «многомиллиардных» контракта, полученных в начале 2025 года. Также объявлено, что теперь компания имеет $455 млрд подлежащих исполнению обязательств. В KeyBanc предположили, что сейчас у Oracle нет достаточно средств для создания необходимой по контракту с OpenAI инфраструктуры. На конец августа долгосрочные долговые обязательства Oracle составляли $82,2 млрд, а в начале сентября компания выпустила серию облигаций для привлечения $18 млрд. В последнем финансовом отчёте компания отметила, что располагает $10 млрд в денежных средствах и их эквивалентах; также имелось $9 млрд задолженностей, подлежащих погашению в следующие 12 месяцев.

Источник изображения: Jakub Żerdzicki/unsplash.com Примечательно, что компания уже значительно нарастила инвестиции в развитие инфраструктуры. Только в прошлом квартале капитальные затраты составили $8,5 млрд, на $2,3 млрд больше год к году. Ожидается, что контракт на $300 млрд лишь увеличит соответствующие расходы. Капитальные затраты на 2026 финансовый год составят около $35 млрд, хотя они могут оказаться и несколько выше — новость считается хорошей, поскольку говорит о наращивании мощностей. Помимо средств на расширение бизнеса Oracle, сама OpenAI будет зависеть от возможностей привлечения капитала для финансирования сделки. Компании всё ещё не хватает средств для оплаты контракта на $300 млрд. Выручка стартап в I половине текущего финансового года составила $4,3 млрд, на 16 % больше год к году, но этого всё равно слишком мало для финансирования крупных проектов. Кроме того, OpenAI финансирует проекты, не связанные с Oracle. Не так давно компания расширила соглашение с CoreWeave на $6,5 млрд, доведя общую сумму контракта с неооблачным провайдером до $22,4 млрд. Также у компании имеются долгосрочные контракты с Microsoft, дополнительно она начала использовать Google Cloud. Ранее компания объявила, что только на аренду резервных серверов у облачных провайдеров на периоды пиковых нагрузок в следующие пять лет она потратит $100 млрд. Также подписано письмо о намерениях с NVIDIA о стремлении развернуть в её ЦОД системы компании мощностью не менее 10 ГВт. В обмен на это NVIDIA готовится инвестировать до $100 млрд в OpenAI по мере развёртывания новых ИИ-систем. При этом пока OpenAI не приносит прибыли и перспективы её выхода на самоокупаемость не вполне определённые.

01.10.2025 [14:01], Руслан Авдеев

Meta✴ подписала контракт на $14,2 млрд с ИИ-облаком CoreWeaveIT-гигант Meta✴ намерен потратить $14,2 млрд на облачные ИИ-сервисы CoreWeave до 14 декабря 2031 года. Компания станет очередным крупным клиентом «неооблачных» провайдеров, услугами которых уже пользуются Microsoft, NVIDIA и OpenAI, сообщает Datacenter Dynamics. Как заявляют в CoreWeave, соглашение подчёркивает, что за каждым технологическим прорывом в области ИИ стоят бизнес-партнёрства, которые делают его возможным. Ранее на прошой неделе CoreWeave расширила соглашение с OpenAI на $6,5 млрд, доведя общую сумму контрактов до $22,4 млрд. В августе NVIDIA объявила о намерении выкупить все нераспроданные вычислительные мощности CoreWeave до 2032 года на сумму $6,3 млрд. Microsoft же и так была якорным заказчиком компании, хотя и действовала в интересах OpenAI. CoreWeave намерена расширить клиентскую базу после того, как в ходе IPO весной её раскритиковали на концентрацию бизнеса на малом числе клиентов. Meta✴ стремится как увеличить собственные вычислительные мощности, так и облачную инфраструктуру. Компания давно создаёт собственную инфраструктуру дата-центров, и сейчас строит ЦОД мощностью более 1 ГВт. На очереди — гигантская площадка на 5 ГВт. В 2025 году прогнозируются капитальные затраты на уровне $66–$72 млрд, значительный рост затрат ожидается в 2026 году. В то же время Meta✴ остаётся крупным оптовым арендатором и клиентом облачных сервисов. В 2021 году Meta✴ объявила, что намерена расширить партнёрство с Amazon, чтобы использовать платформу для покупок компаний, уже пользующихся сервисами AWS, а также для исследований и разработок в сфере ИИ. В августе 2025 года она подписала контракт с Google Cloud на сумму $10 млрд сроком на шесть лет. Сейчас компания ведёт переговоры и с Oracle — об облачном соглашении на $20 млрд.

30.09.2025 [13:53], Руслан Авдеев

Blue Owl заключила соглашение о строительстве ЦОД с Инвестиционным управлением Катара (QIA)Управляющая альтернативными инвестициями Blue Owl заключила стратегическое соглашение с суверенным фондом — Инвестиционным управлением Катара (QIA). В рамках партнёрства Blue Owl намерена заняться строительством новых ЦОД, сообщает Datacenter Dynamics. QIA и Blue Owl Capital анонсировали соглашение о создании «цифровой инфраструктурной платформы». Пока она не получила названия, но должна обеспечить быстрое расширение мощностей дата-центров гиперскейлеров для удовлетворения стремительно растущего спроса со стороны облачных провайдеров и ИИ-компаний. Деталей о том, что за ЦОД будут строиться, пока нет. QIA объявило, что его вклад в партнёрство должен помочь запустить платформу с более $3 млрд первоначальных активов, со временем их портфель должен вырасти. В управлении заявили, что партнёрство соответствует стратегии QIA, предусматривающей взаимодействие с ведущими мировыми компаниями, стремящимися удовлетворить растущий спрос в дата-центрах. QIA и Blue Owl намерены масштабировать цифровую инфраструктуру, которая позволит ответить на растущий спрос на хранение данных и вычислительные мощности по всему миру, с особенным фокусом на расширение возможностей по передаче данных.

Источник изображения: Samuel Regan-Asante/unsplash.com Основанное в 2005 году Инвестиционное управление Катара ранее объявляло, что намерено расширить сферу инвестиций за пределы рынка традиционной недвижимости, организовав вложение средств в дата-центры и складские помещения. Госкомпания является частью консорциума, желающего провести делистинг с биржи публичной компании ESR — крупного игрока на рынке недвижимости с Азиатско-Тихоокеанском регионе, переведя её в частную собственность. Blue Owl имеет в управлении активы приблизительно на $192 млрд. Исторически сложилось так, что она не является крупным игроком на рынке ЦОД, но недавно Blue Owl приобрела компанию IPI (Infrastructure Partners Inc.), которой принадлежит крупная ЦОД-платформа Stack. Кроме того, компания делает и другие инвестиции в сектор ЦОД. В августе 2024 года компания анонсировала создание совместного предприятия с Chirisa и PowerHouse стоимостью в $5 млрд для строительства «под ключ» ИИ/HPC ЦОД для CoreWeave и других клиентов. Также у инвестиционной компании имеется бизнес Beale Infrastructure, занимающийся реализацией проектов ЦОД в Аризоне и Канзасе. Недавно компания инвестировала в британский ЦОД-стартап Nscale и, по некоторым данным, приняла участие в финансировании мегапроектов ИИ ЦОД для Meta✴.

29.09.2025 [15:57], Руслан Авдеев

Digital Realty получит от Current Hydro 500 ГВт∙ч энергии с американских ГЭСАмериканский строитель и оператор ЦОД Digital Realty подписал соглашение с Current Hydro, предусматривающее поставку 500 ГВт∙ч электричества с трёх ГЭС, расположенных на реке Огайо. В рамках соглашения Digital Realty обязалась приобрести энергию с получением экологических сертификатов, подтверждающие покупку «зелёного» электричества, сообщает Datacenter Dynamics. Так, предполагается закупка 19,99 МВт у ГЭС New Cumberland на 19,99 МВт (Западная Вирджиния), 19,99 МВт у Pike Island (Огайо) и 28,5 МВт у Robert C. Byrd (Западная Вирджиния) — суммарно 68,48 МВт. Как заявляют в Current Hydro, партнёрство с Digital Realty является важной вехой для компании. Безуглеродная электроэнергия на существующих плотинах вырабатывается ответственным и экобезопасным способом на долгосрочной основе, к выгоде местных жилых сообществ в Огайо и Западной Вирджинии. Предполагается, что поставки начнутся в 2029 году, энергия будет направляться на рынок, контролируемый группой PJM Interconnection и направляться для нужд дата-центров Digital Realty в Северной Вирджинии. По словам Digital Realty, надёжный источник возобновляемой энергии чрезвычайно важен для удовлетворения нужд клиентов и достижения климатических целей. Соглашения с Current Hydro подчёркивают приверженность компании к получению высококачественной безуглеродной энергии в регионах, где действует оператор ЦОД, одновременно наращивая энергетические мощности и проводя декарбонизацию операций.

Источник изображения: Tejj/unsplash.com Current Hydro строит ГЭС на существующих плотинах, не имеющих генерирующих мощностей, и оптимизирует работу ГЭС, использующих свободный поток воды рек, без создания водохранилищ и дамб. Питтсбургская компания ведёт работы над шестью проектами, три из которых будут снабжать по контракту электричеством объекты Digital Realty. Хотя гидроэнергетика давно используется для питания ЦОД, лишь немногие операторы ЦОД заключают прямые соглашения с генерирующими компаниями для поставки электричества из соответствующих источников. Ранее Digital Realty уже заключила такую сделку в Германии. Среди других примеров — операторы Digital Edge (Филиппины), Iron Mountain (США) и Aruba (Италия), не считая более мелких проектов. Google стала одним из первых гиперскейлеров, заключивших контракты на поставку энергии ГЭС, подписав в этом году соглашение с Brookfield на 3 ГВт в США. Первые контракты на поставку 670 МВт заключены с принадлежащими Brookfield объектами Holtwood и Safe Harbour в Пенсильвании. Объём соглашений составляет $3 млрд, они должны исполняться в течение 20 лет.

29.09.2025 [12:42], Сергей Карасёв

Ciena приобрела разработчика оптических компонентов для высокоскоростного интерконнекта Nubis за $270 млнКомпания Ciena, один из крупнейших поставщиков оптических сетевых решений, объявила о заключении окончательного соглашения о приобретении Nubis Communications — частной фирмы, специализирующейся на разработке высокопроизводительных, компактных и энергоэффективных компонентов для оптического и электрического интерконнекта. Nubis, базирующаяся в Нью-Провиденсе (New Providence) в штате Нью-Джерси (США), основана в 2020 году при поддержке Matrix Partners, Ericsson, GV и TDK Ventures. Штат компании насчитывает свыше 50 специалистов, из которых более половины имеют степень доктора наук. Nubis подала около 100 патентных заявок на технологии, связанные с передовым интерконнектом.

Источник изображения: Nubis Одним из ключевых продуктов Nubis является оптический движок XT1600 High-Density Linear Optical Engine. Он поддерживает 16 передающих и 16 принимающих волокон с пропускной способностью 100 Гбит/с каждое, что обеспечивает полнодуплексную скорость передачи данных до 1,6 Тбит/с. Изделие может быть сконфигурировано для различных стандартов Ethernet, таких как 400G-DR4 или 800G-DR8. На базе таких движков могут формироваться системы с двусторонней пропускной способностью до 6,4 Тбит/с. При этом заявлены малые задержки и низкое энергопотребление. В сочетании с высокоскоростными SerDes от Ciena оптические модули Nubis позволяют создавать решения CPO (Co-Packaged Optics) для эффективной передачи данных внутри стоек и между ними. Ещё одно изделие Nubis — решение Nitro 200G Linear Redriver. Оно позволяет использовать активные медные кабели (ACC) для передачи данных на расстояние до 4 метров со скоростью 200 Гбит/с на линию. В рамках соглашения Ciena заплатит $270 млн за Nubis: осуществить транзакцию планируется полностью за счёт денежных средств. Сделка уже получила одобрение со стороны советов директоров обеих компаний и акционеров Nubis. Ожидается, что слияние будет завершено в IV квартале 2025 финансового года Ciena после получения необходимых разрешений со стороны регулирующих органов.

28.09.2025 [12:57], Владимир Мироненко

Подписка xAI Grok обойдётся госслужбам США всего в $0,42 за полтора годаНесмотря на протесты общественности из-за опасений по поводу предвзятости и ненадёжности Grok, а также экстремистские высказывания в прошлом, ИИ-чат-бот от xAI по-прежнему будет использоваться правительственными организациями США «за гроши», пишет The Register. Управление общих служб США (GSA) объявило в четверг о заключении очередного дисконтного контракта в рамках стратегии OneGov, нацеленной на централизацию федеральных закупок, на этот раз с компанией xAI Илона Маска (Elon Musk). По соглашению с управлением компания будет предлагать Grok федеральным агентствам всего за $0,42 на агентство в течение 18 месяцев — на шесть месяцев дольше, чем те же OpenAI, Google и Microsoft, которые тоже заключили дисконтные соглашения. «Благодаря президенту Трампу и его администрации передовые ИИ-технологии xAI теперь доступны каждому федеральному агентству, что позволит правительству США быстрее внедрять инновации и выполнять свои задачи эффективнее, чем когда-либо прежде», — прокомментировал Маск соглашение с GSA. В соглашении GSA с xAI указаны версии Grok 4 и Grok 4 Fast. Агентствам, внедрившим Grok, обеспечивается возможность обновления до версий ботов xAI, соответствующих стандартам FedRAMP и Министерства обороны США. Grok пока не получил одобрения FedRAMP — программы сертификации федерального правительства, которая подтверждает безопасность использования облачных сервисов. «Инициатива GSA OneGov упрощает закупки ИИ, предлагая доступ к передовым ИИ-моделям по конкурентоспособным ценам, что способствует ускорению внедрения ИИ на федеральном уровне, экономии средств налогоплательщиков и обеспечению доступности передовых технологий ИИ для всех государственных органов», — отметило управление в своём пресс-релизе. Поскольку это компания Илона Маска, соглашения xAI с федеральными агентствами потенциально обеспечат миллиардеру ещё одну возможность заполучить ценные правительственные данные для обучения ИИ-моделей, как, по утверждениям некоторых критиков, это произошло во время его работы в DOGE, пишет The Register. В прошлом месяце общественные организации направили письмо в Административно-бюджетное управление Белого дома (OMB) с требованием признать Grok непригодным для использования правительством в связи с его расистскими высказываниями и «явной идеологической позицией», что, по словам авторов, противоречит указу Дональда Трампа (Donald Trump), направленному на предотвращение проникновения «пробудившегося ИИ» в федеральные агентства — все используемые федеральными организациями ИИ-модели должны быть «правдивыми» и «идеологически нейтральными».

26.09.2025 [16:52], Руслан Авдеев

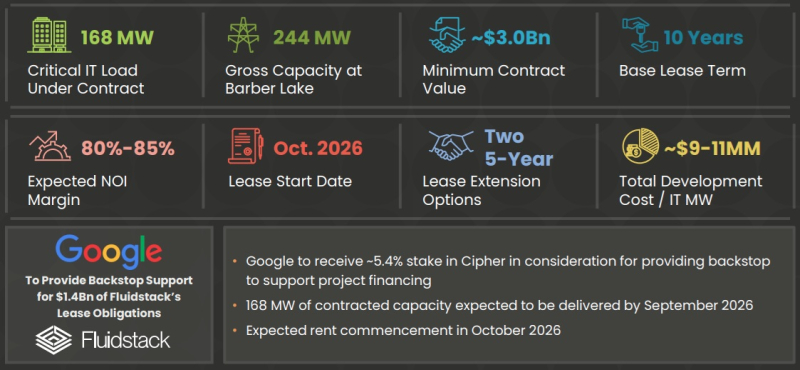

Fluidstack и Google «склонили» к ИИ ещё одного криптомайнера — Cipher Mining сдаст им ЦОДЗанимающийся криптомайнинговыми и HPC-проектами оператор дата-центров Cipher Mining заключил соглашение о предоставлении мощностей ЦОД ИИ-облаку Fluidstack. Параллельно Google выступит инвестором Cipher. Google и FluidStack уже применили аналогичную схему в договоре с криптомайнером TeraWulf. В соответствии с договором колокации Cipher обеспечит для FluidStack 168 МВт IT-мощностей (общая мощность 244 МВт). Речь идёт о строящемся в Колорадо-Сити (Техас) кампусе Barber Lake площадью 240 га и мощностью до 500 МВт, аренда которого должна начаться в октябре 2026 года. Десятилетнее соглашение принесёт Cipher $3 млрд. Предусмотрена возможность продления договора на два дополнительных пятилетних периода, в этом случае стоимость контракта составит уже около $7 млрд. В рамках сделки Google предоставит гарантии по арендным обязательствам Fluidstack на сумму $1,4 млрд для обеспечения долгового финансирования проекта. В ответ Google получает опционы на покупку около 24 млн акций Cipher, в случае их исполнения Google получит долю приблизительно в 5,4 % от акционерного капитала оператора ЦОД. Впрочем, Cipher заявляет, что намерена сохранить полный контроль над проектом и готова при необходимости привлечь внешний капитал для частичного финансирования строительства.

Источник изображения: Cipher Mining В Cipher выразили энтузиазм по поводу партнёрства для создания ИИ ЦОД и рассматривают сделку как знаковое событие, которое укрепит позиции компании на растущем рынке HPC. Также ожидается, что сделка станет лишь первой в серии подобных, поскольку Cipher наращивает мощности и укрепляет свои позиции в этом секторе. В 2021 году компания отделилась от майнингового гиганта Bitfury и вышла на IPO через слияние с компанией Good Works Acquisition Corp. SoftBank инвестировала в Cipher $50 млн, получив право преимущественного выкупа неосвоенного участка Barber Lake. Текущее портофолио Cipher в США включает криптомайнинговые площадки в Одессе (Odessa) и Альборзе (Alborz), а также две площадки в совместной собственности с другими компаниями близ Эндрюса (Andrews), известные как Bear и Chief, передаёт DataCenter Dynamicsc. Также компания недавно приобрела площадку Reveille в техасском Котулле (Cotulla). Изначально будет обеспечена мощность 70 МВт, но возможно масштабирование до 200 МВт. Сейчас он строит площадку Black Pearl в Западном Техасе, способную обеспечить до 300 МВт. В последней презентации Cipher отмечается, что в 2027 году в Техасе должны заработать площадки Mikeska на 500 МВт близ Брейди (Brady), 500-МВт Milsing близ Хьюстона (Houston) и McLennan на 500 МВт близ Уэйко (Waco). Также отмечена площадка Stingray на 100 МВт.

26.09.2025 [13:01], Руслан Авдеев

OpenAI заказала у CoreWeave ИИ-мощности ещё на $6,5 млрд — общая сумма контрактов выросла до $22,4 млрдCoreWeave расширила партнёрские отношения с OpenAI, заключив новое соглашение на сумму $6,5 млрд. Таким образом, общая сумма контрактов с OpenAI достигла $22,4 млрд, сообщает Reuters. Речь идёт уже о третьей крупном заказе OpenAI мощностей у CoreWeave в этом году. Первоначальный договор на $11,9 млрд заключили в марте 2025 года, в мае последовало новое соглашение на $4 млрд. Партнёры продолжают углублять сотрудничество, поскольку OpenAI ищет всё новые вычислительные мощности. Объявление последовало за анонсом, обещающим крупные обновления инфраструктурного проекта Stargate, курируемого OpenAI. На днях компания объявила, что намерена открыть в США пять новых ЦОД совместно с Oracle и SoftBank. В компании утверждают, что совокупная мощность пяти новых площадок, флагманского объекта в техасском Абилине (Abilene и проектов с CoreWeave составит до 7 ГВт, а инвестиции — более $400 млрд в следующие три года. В CoreWeave заявляют, что предложение на рынке очень отстаёт от спроса. В компании стремятся диверсифицировать свои партнёрские отношения, сократив зависимость от Microsoft, которая некогда была эксклюзивным поставщиком инфраструктуры для создателей ChatGPT. В 2024 году на инфраструктуру для Microsoft (в интересах OpenAI) приходилось 62 % выручки CoreWeave. Однако разлад между OpenAI и Microsoft усиливается, так что последняя теперь намерена самостоятельно наращивать ИИ-мощности. CoreWeave же обещает «квартал диверсификации» с привлечением «действительно замечательных, известных и кредитоспособных клиентов». Ранее на этой неделе NVIDIA заявила, что намерена инвестировать до $100 млрд в OpenAI и поставит ей ИИ-ускорители для дата-центров, это знаменует собой объединение крупнейших отраслевых бизнесов в гонке ИИ. Сделка NVIDIA и OpenAI обеспечит первой долю в капитале одного из крупнейших клиентов и уже вызвала опасения у антимонопольных органов. Более того, NVIDIA также инвестировала и в CoreWeave, она владеет более 5 % компании и является вторым по величине её клиентом (15 %). CoreWeave, в свою очередь, приобрела немало оборудования NVIDIA и подписала с компанией соглашение на $6,3 млрд, согласно которому производитель чипов гарантированно выкупит все облачные мощности, не проданные клиентам до апреля 2032 года.

25.09.2025 [13:31], Руслан Авдеев

Суверенный ChatGPT для Германии: SAP, OpenAI и Microsoft анонсировали проект OpenAI for Germany

microsoft

microsoft azure

openai

sap

software

германия

информационная безопасность

конфиденциальность

облако

сделка

Немецкая SAP SE и OpenAI сообщили о запуске проекта OpenAI for Germany. Партнёры намерены внедрить в государственный сектор Германии технологии SAP для корпоративных приложений и передовые решения OpenAI в сфере искусственного интеллекта, сообщает пресс-служба OpenAI. Для выполнения требований к суверенитету данных проект OpenAI for Germany будет реализован на платформе дочерней структуры SAP — SAP Delos Cloud, работающей на платформе Microsoft Azure. Это позволит миллионам госслужащих безопасно использовать ИИ, соблюдая строгие стандарты для обеспечения суверенитета, безопасности и законности использования информации. В SAP заявляют, что с её опытом внедрения ИИ-функций для бизнеса и десятками лет взаимодействия с государственными организациями, компания рассматривает OpenAI for Germany как огромный шаг вперёд. Экспертиза SAP Sovereign Cloud объединится с передовыми ИИ-технологиями OpenAI для эффективного использования ИИ-решений, разработанных «в Германии и для Германии». По словам главы OpenAI Сэма Альтмана (Sam Altman), Германия давно является пионером в области инженерных решений и технологий, поэтому неудивительно, что миллионы немцев пользуются ChatGPT, чтобы упростить себе жизнь, вывести на новый уровень научные достижения и организовать новые бизнесы. С помощью нового проекта OpenAI рассчитывает работать с местными партнёрами, чтобы распространить потенциал ИИ-технологий на госсектор, способствуя улучшению сервисов и обеспечивая распространение ИИ по всей стране в соответствии с немецкими ценностями, касающимися доверия и безопасности.

Источник изображения: Adeolu Eletu/unspalsh.com Наконец, глава Microsoft Сатья Наделла (Satya Nadella) заявил, что новое партнёрство позволит его компании предоставить государственному сектору Германии больше возможностей в сфере ИИ. Основой этого станет облако Azure (как платформа для Delos Cloud), что поможет обеспечить внедрение ИИ с соблюдением высочайших стандартов, касающихся суверенитета и конфиденциальности данных, с соответствием работы местным нормативным требованиям и другим параметрам. Это позволит госучреждениям уверенно и ответственно внедрять ИИ. В рамках нового партнёрства, старт которого запланирован на 2026 год, OpenAI, SAP и Microsoft намерены упростить повседневную работу местным чиновникам, сотрудникам научно-исследовательских структур и др. — для того, чтобы появилась возможность уделять больше времени людям, а не бумажной работе, заявляют компании. Кроме того, OpenAI for Germany послужит основой для разработки специализированных приложений для госструктур и интеграции ИИ-агентов в действующие рабочие процессы вроде управления документооборотом или анализа административных данных. Для этого SAP намерена расширить имеющуюся инфраструктуру Delos Cloud в Германии до 4 тыс. ИИ-ускорителей. В зависимости от спроса в будущем, SAP, возможно, продолжит инвестировать в развитие прикладной ИИ-функциональности в Германии, масштабируя проекты как за счёт имеющейся инфраструктуры SAP, так и за счёт сотрудничества с партнёрами. Не исключается расширение предложения суверенных решений на другие отрасли и рынки по всей Европе. OpenAI for Germany поддерживает местные амбиции, касающиеся внедрения ИИ. Местная повестка, касающаяся высоких технологий, направлена на «создание дополнительной стоимости» с помощью ИИ на уровне до 10 % ВВП к 2030 году. Более того, в рамках инициативы Made for Germany, поддерживаемой 61 крупной компанией, планируется привлечь €631 млрд на ускорение роста и IT-модернизацию страны. Сама SAP недавно заявляла о намерении инвестировать более €20 млрд в укрепление цифрового суверенитета Германии, в том числе в облако Delos.

24.09.2025 [16:55], Владимир Мироненко

OpenAI арендует, а не купит чипы у NVIDIA в рамках $100-млрд сделкиВ СМИ появились новые подробности о сделке NVIDIA и OpenAI, в рамках которой чипмейкер инвестирует в OpenAI $100 млрд. Как сообщает газета The Financial Times, переговоры прошли напрямую между гендиректором NVIDIA Дженсеном Хуангом (Jensen Huang) и главой OpenAI Сэмом Альтманом (Sam Altman). Главы компаний обсуждали подробности соглашения практически без официальных консультаций с банками, которые обычно выступают посредниками в подобных случаях. По данным The Information, в числе обсуждаемых вопросов было применение новой бизнес-модели лизинга чипов. Вместо того чтобы напрямую приобретать ускорители NVIDIA, OpenAI фактически будет брать у NVIDIA чипы в аренду с постепенной оплатой, что потенциально снизит первоначальные затраты на 10–15 % в течение пяти лет. Точные условия аренды или лизинга не разглашаются. У кого останутся чипы после окончания срока действия договора, тоже не говорится.

Источник изображения: NVIDIA Данный подход отражает более широкую тенденцию в ИИ-отрасли, где капиталоёмкая ИИ-инфраструктура рассматривается скорее как услуга, чем как основной актив. Такая бизнес-модель позволяют компаниям быстро масштабироваться без значительных капитальных затрат, в то время как NVIDIA обеспечивает себе долгосрочные источники дохода. Как отметил Альтман, сделка знаменует собой «новую модель финансирования <…>, при которой мы можем платить постепенно, а не покупать всё сразу». «Чипы и системы составляют огромную [долю] стоимости, и оплатить её авансом сложно», — добавил он. По словам аналитиков, действия Хуанга, направленные на то, чтобы сделать NVIDIA «предпочтительным стратегическим партнёром OpenAI в области вычислений и сетевых технологий», затруднят переход ИИ-разработчиков на конкурирующие чипы. Также укрепляет позиции компании в отрасли программная платформа NVIDIA CUDA, ставшая стандартным инструментом написания ИИ-приложений. Удерживая ИИ-разработчиков в своей экосистеме, Хуанг инвестирует в OpenAI, а также в десятки других стартапов, занимающихся ИИ-приложениями, облачными вычислениями, робототехникой и здравоохранением, что «многократно окупится для NVIDIA в будущем», говорят эксперты. |

|