Материалы по тегу: колокейшн

|

15.01.2025 [15:47], Сергей Карасёв

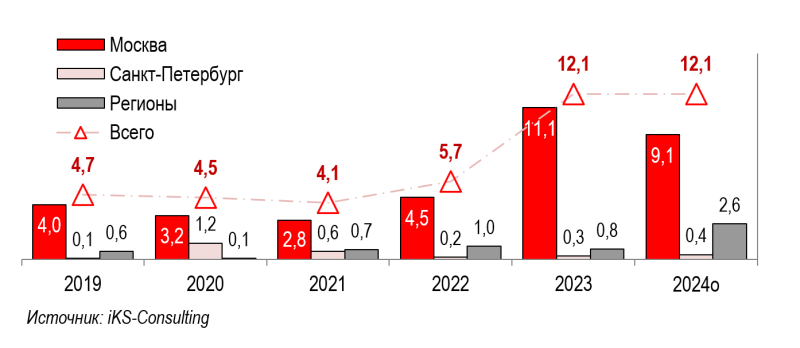

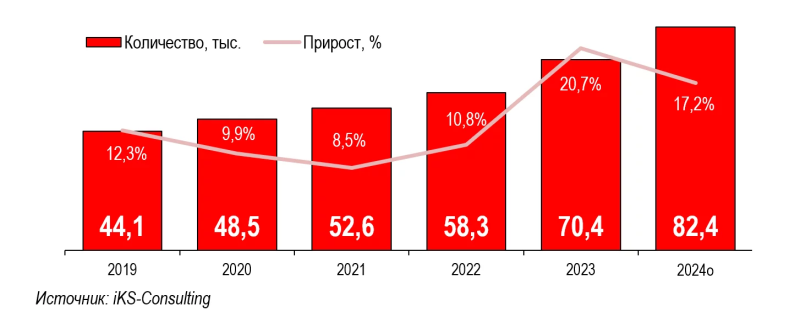

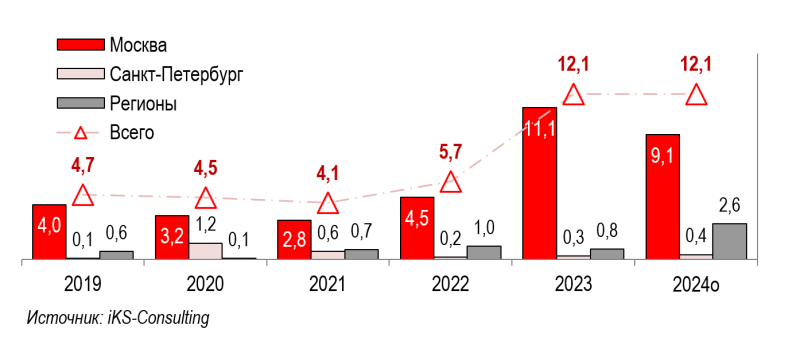

Цены на услуги размещения оборудования в российских ЦОД растутСтоимость аренды места для размещения IT-оборудования в российских дата-центрах в 2024 году существенно увеличилась. Об этом сообщает газета «Коммерсантъ», ссылаясь на исследование компании iKS-Consulting и оператора ЦОД 3data. Говорится, что в IV квартале прошлого года стоимость колокейшн-услуг в Москве и Подмосковье достигала в среднем 144,9 тыс. руб., что на 35 % больше по сравнению с последней четвертью 2023-го. В Санкт-Петербурге и Ленобласти цена составляла 91,4 тыс. руб. — это на 9 % больше в годовом исчислении. По оценкам iKS-Consulting, по итогам 2024 года в коммерческих дата-центрах РФ появится ещё 12 тыс. стойко-мест. Прирост будет ниже, чем в 2023 году, а общее количество стойко-мест составит 82,4 тыс. шт. Глава 3data объясняет рост цен несколькими причинами. Это, в частности, сформировавшаяся экономическая ситуация, резкое повышение ключевой ставки ЦБ и волатильность курса валюты. Кроме того, ещё в начале 2024 года сообщалось, что в России спрос на услуги дата-центров превышает предложение. В РТК-ЦОД считают, что дефицит ресурсов всё ещё сохраняется. У большинства операторов мощности либо полностью исчерпаны, либо доступны единичные стойки, чего может быть недостаточно для крупных заказчиков. Вместе с тем в России наблюдается тенденция увеличение мощности серверных стоек. Глава 3data отмечает, что пять лет назад стандартный показатель составлял 5 кВт при фактическом потреблении 3,5–4 кВт. Сейчас значение варьируется от 6 до 20 кВт. Объясняется это в том числе активным развёртыванием ИИ-приложений. Стоит также добавить, что в России строительство дата-центров приносит от 200 млрд до 250 млрд руб. в год. При этом создание ЦОД в регионах является одной из приоритетных задач национального проекта «Экономика данных».

21.10.2024 [09:22], Владимир Мироненко

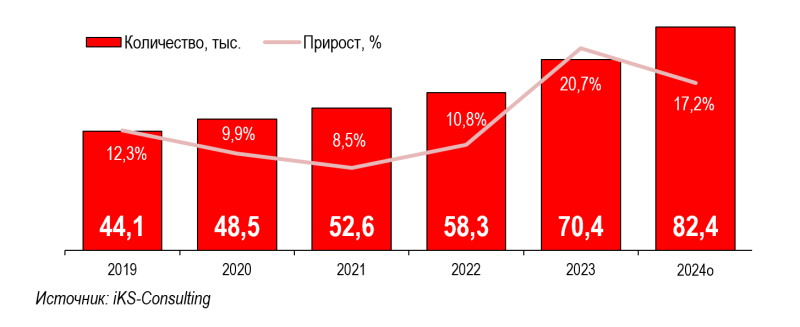

iKS-Consulting: в 2024 году коммерческие ЦОД в России получат 12 тыс. новых стойко-местКомпания iKS-Consulting опубликовала отчёт «Российский рынок коммерческих дата-центров 2024», посвящённый основным трендам рынка услуг, предоставляемых коммерческими дата-центрами, включая услуги колокации и облачные услуги. Исследование было проведено в июле-сентябре 2024 года. В исследовании отмечено, что уже второй год рынок коммерческих ЦОД демонстрирует высокие темпы ввода новых мощностей. В 2023 году прирост введённых стойко-мест составил год к году 20,7 %, что оказалось в два с лишним раза выше, чем годом ранее: 12 тыс. новых стойко-мест против 5,7 тыс. соответственно. По оценкам iKS-Consulting, общее количество стойко-мест на конец 2023 года в России составило 70,4 тыс. Проблемы с получением оборудования в целом были решены — начаты поставки от новых вендоров, осуществляется переход на российских поставщиков, налажены поставки альтернативными маршрутами. Новые проекты ЦОД в России учитывают ситуацию, в них закладываются универсальные решения без привязки к определённым вендорам. Вместе с тем усилились проблемы с оплатой зарубежного оборудования, что может привести к очередному увеличению стоимости контрактов и сроков их исполнения. Также существует проблема с финансированием строительства ЦОД, обострившаяся с оттоком в 2022 году иностранных инвестиций, поскольку теперь приходится опираться только на ресурсы внутри страны. Негативно сказывается на кредитовании строительства ЦОД рост ключевой ставки Центробанка РФ. Тем не менее, строительство продолжается и ожидается, что до конца 2024 года в России будет введено около 12 тыс. новых стойко-мест, как и в прошлом году. Несмотря на то, что в 2023–2024 гг. был отмечен вывод на рынок колокации большого количества новых стойко-мест, спрос по-прежнему опережает предложение. Многие крупные компании заказывают стойко-места уже на стадии строительства и бронируют часть стойко-мест на один-два года вперед с планами расширения. Вместе с тем возведение новых ЦОД привело к дефициту опытных строителей и организаций, специализирующихся на их проектировании, строительстве и оснащении. Среди основных трендов развития рынка ЦОД в iKS-Consulting назвали следующие:

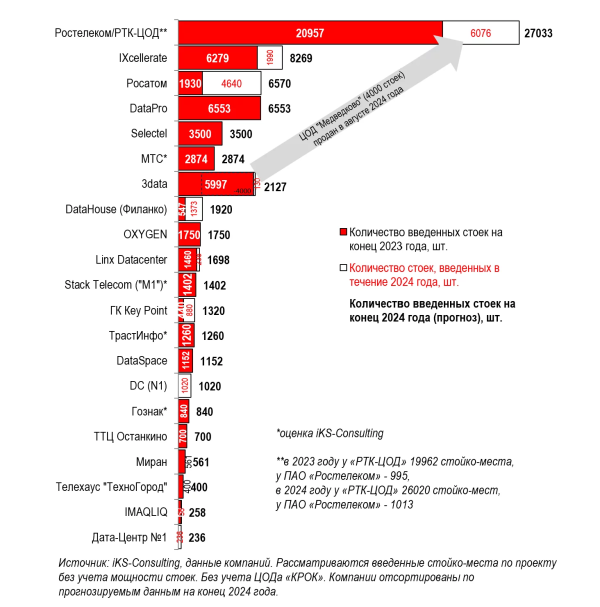

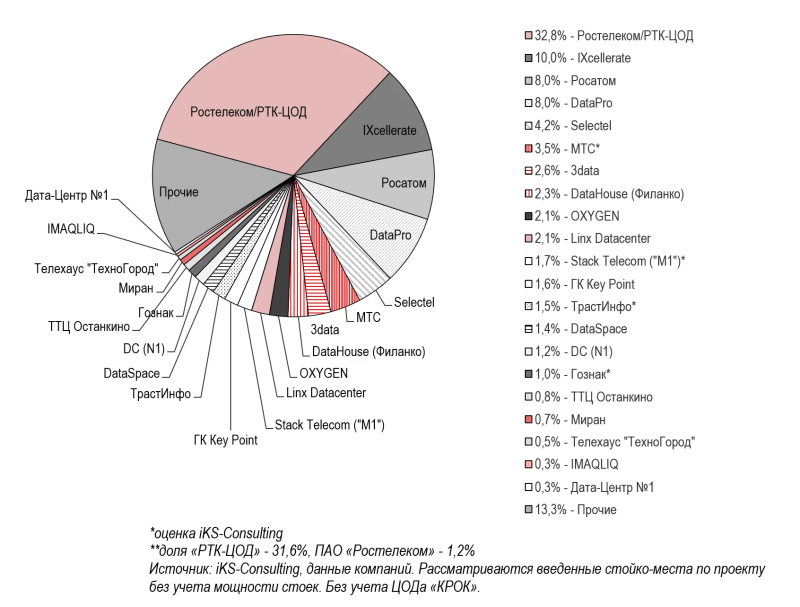

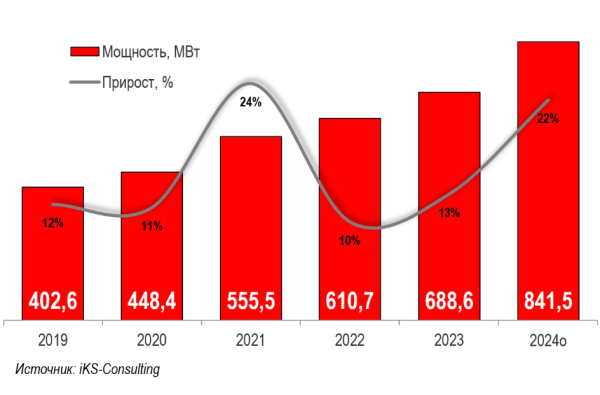

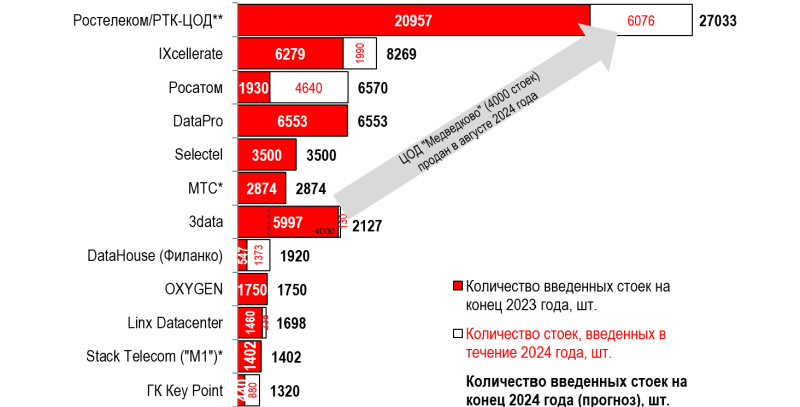

В 2025 году на смену национальному проекту «Цифровая экономика» придёт реализация национального проекта «Экономика данных и цифровая трансформация государства». Ожидается, что это приведёт к росту инвестиций в сектор ЦОД и стимулированию роста внутреннего спроса на инфраструктуру хранения и обработки данных. Также в некоторой степени стимулом для развития рынка коммерческих ЦОД могут стать требования закона о КИИ. В исследовании также указано, что последние пять лет растёт концентрация рынка, которой также способствует более динамичный рост крупных ЦОД относительно общего рынка. Доля лидеров рынка резко увеличилась в 2020 году после слияния операторов коммерческих дата-центров «РТК-ЦОД» и DataLine. За последние три года определились три лидера: «РТК-ЦОД», «Росатом» и IXcellerate. По количеству введённых в эксплуатацию стойко-мест в 2023 году по-прежнему лидировала группа компаний «Ростелеком/РТК-ЦОД», в числе ключевых объектов которой комплекс ЦОД NORD, Москва I–V, столичный узел обмена трафиком ММТС-9, а также новый крупный кластер ЦОД «Медведково», купленный за 26,28 млрд, в результате чего в рейтинге по количеству стойко-мест снизила свою позицию 3data. К концу года у «Ростелеком/РТК-ЦОД» было 20 957 стойко-мест, включая 19 962 стойко-места «РТК-ЦОД». При выполнении планов на конец 2024 года группа компаний суммарно будет иметь 27 033 стойко-места, включая 26 020 у «РТК-ЦОД». На втором месте в 2023 году была компания DataPro c долей 9,3 % (6553 стойко-места). На третьем — IXcellerate с долей 8,9 % (6279 стойко-мест). Исходя из объявленных планов, в ближайшие два-три года подведённая мощность будет увеличиваться на 110–130 МВт ежегодно. Лидерами по подведённой мощности являются ЦОД «РТК-ЦОД» и IXcellerate с суммарной долей рынка по этому показателю около 43 %. На пятёрку лидеров, в которую также входят «Росатом», ГК Key Point и DataPro, приходится 62 % рынка.

15.10.2024 [09:13], Руслан Авдеев

iKS-Consulting: коммерческие ЦОД в России вытесняют корпоративные дата-центрыКоммерческие дата-центры в России пользуются всё большим спросом. По данным Forbes, речь идёт не только об использовании облаков — многие компании вместо эксплуатации собственных ЦОД всё чаще предпочитают размещать собственные серверы на арендованных объектах. Согласно прогнозам iKS-Consulting, уже к 2028 году рынок коммерческих ЦОД в России, возможно, вырастет в 2,1 раза в сравнении с 2023 годом — до 148 тыс. стойко-мест. В денежном выражении на фоне роста спроса рынок может вырасти в 2,8 раза — до 121 млрд рублей. Одной из вероятных причин называется рост арендных ставок для размещения серверов клиентов. При этом рынок облачной инфраструктуры к концу 2024 года может вырасти до 162 млрд руб., а к 2028 году — составить 464 млрд руб. (в 2023 году он составил 121,4 млрд руб.). Из-за быстрого роста объёмов хранимой и обрабатываемой информации компании могут либо развивать собственную IT-инфраструктуру, либо арендовать её у оператора, поскольку собственные ЦОД могут позволить себе лишь очень крупные бизнесы. По данным Forbes, в последние годы доля ЦОД, принадлежащих компаниям, на российском рынке неуклонно снижается. При этом, если в 2023 году доля коммерческих ЦОД составляла 18,6 % по объёму серверных стоек, то в 2027 году она, возможно, превысит 25 %. В мире этот показатель достиг 31 %, а доля корпоративных ЦОД постепенно сокращается. Как отмечают в iKS-Consulting, с 2020 года рынок коммерческих ЦОД в России вырос на 80 %, а в 2024 году, вероятно, составит 82,4 тыс. стойко-мест. Лидером рынка является дочерняя структура «Ростелекома» — РТК-ЦОД. Этим летом она приобрела крупный ЦОД на севере Москвы и теперь располагает 27 тыс. серверных стоек. У ближайших конкурентов IXcellerate, «Росатома» и DataPro насчитывается более 8,3 тыс. стоек, 6,6 тыс. стоек и 6,6 тыс. стоек соответственно. 3data из-за сделки PNK Group с «Ростелекомом» откатилась с четвёртого на седьмое место. Среди российских клиентов популярны как облака, так и колокация. Выбор во многом зависит от возможностей IT-специалистов компаний. При этом облачные сервисы предоставляют далеко не все операторы ЦОД, поскольку для этого требуется немало средств и компетенций. Из десятки операторов коммерческих ЦОД, по данным Forbes, лишь три числятся в десятке облачных провайдеров: РТК-ЦОД, Selectel и МТС. Впрочем, компании всё активнее пользуются облачными сервисами. Основные критерии выбора: кибербезопасность, экономическая целесообразность и бесперебойная работа IT-инфраструктуры. Впрочем, есть и негативные тенденции. По словам iKS-Consulting, среди основных трендов отрасли в России — увеличение сроков эксплуатации инженерного оборудования дата-центров. Основные причины — рост стоимости и сложности с закупками из-за увеличения санкционного давления.

11.07.2024 [16:10], Владимир Мироненко

Аренда стойко-мест в московских ЦОД подорожала, несмотря на запуск новых объектовНесмотря на появление в Московском регионе новых ЦОД, стоимость аренды стойко-мест выросла, пишет «Коммерсантъ» со ссылкой на совместное исследование iKS-Consulting и 3data. Так, в Московском регионе во II квартале цены на услуги ЦОД выросли год к году на 23 %, до 130 тыс. руб./мес. за аренду стойко-места. Вместе с тем в Санкт-Петербурге и Ленинградской области цены почти не изменились — около 88,6 тыс. руб./мес. за стойко-место. В конце 2023 года средняя цена в Москве составила около 107,4 тыс. руб., а в Санкт-Петербурге — 84,1 тыс. руб. Авторы исследования объясняют рост цен вводом в эксплуатацию двух новых ЦОД — «Москва-2», который принадлежит «Росатому» («Атомдата»), и «Магистральный» компании Datahouse (стройгруппа ФСК), установивших цены выше, чем у других. Ещё один ЦОД PNK, находящийся под управлением 3data, как ожидается, перейдёт в собственность «Ростелекома». Оказалось, что запуск новых ЦОД не только не снижает среднюю цену на конкурентном рынке, а, наоборот, повышает её. В «Ростелеком-ЦОД» считают, что нет никаких предпосылок к снижению средней рыночной цены в 120–140 тыс. руб. за аренду стойко-места. Один из основных факторов, который влияет на цену, в компании назвали ключевую ставку ЦБ, с ростом которой цены не могут снижаться. Также влияет на цену стоимость оборудования, стоимость которого не становится ниже. В «Атомдата» тоже не ожидают в ближайшем будущем «существенных ценовых колебаний».

20.06.2024 [20:53], Руслан Авдеев

Nubes заканчивает возведение в Москве своего второго ЦОД — StratoОсенью 2024 года облачный оператор Nubes (НУБЕС) намерен ввести в эксплуатацию новый дата-центр Nubes Strato. По данным пресс-службы компании, вычислительные ресурсы нового ЦОД предполагается использовать для развития облака NGcloud и собственных облачных сервисов. Часть стоек будет доступна клиентам, желающим применять гибридные решения. Защищённое, уже функционирующее облако NGcloud построено на базе первого дата-центра Nubes Alto уровня Tier III. На базе того же ЦОД базируются сервисы оператора, связанные с обеспечением информационной безопасности, решения для удалённой работы и хранения информации. Nubes Alto активно используется и клиентами, желающими разметить на его площадке собственное серверное оборудование и телекоммуникационные модули по колокейшн-схеме.

Источник изображения: Nubes Новый дата-центр на 198 стоек строится в Москве в районе м. Царицыно и поблизости от Nubes Alto, запущенного в 2022 году. Запуск Strato намечен на сентябрь 2024 года, пока же в помещениях объекта ведётся установка инженерной инфраструктуры. Ожидается, что скоро там же смонтируют источники бесперебойного и гарантированного электроснабжения. Пока ведётся строительство и монтаж, провайдер ЦОД занят закупками вычислительной техники и сетевого оборудования. В компании добавляют, что ЦОД строится и для масштабирования возможностей по предоставлению гибридных решений клиентам. Кроме того, появление Nubes Strato будет способствовать расширению облака NGcloud. Гибридная природа проекта позволит клиентам не только размещать на площадке собственное оборудование, но и интегрировать его с облаком компании.

16.05.2024 [15:54], Руслан Авдеев

150 кВт на стойку: Digital Realty внедрила поддержку СЖО в своих ЦОД по всему миру, чтобы поддержать ИИ-нагрузкиКомпания Didital Realty внедрила прямое жидкостное охлаждение чипов (DLC) на 170 своих колокейшн-объектах, размещённых по всему миру. Datacenter Dynamics сообщает, что речь идёт о комбинации решений вроде теплообменников задней двери (RDHx) и собственно DLC. В результате плотность размещения оборудования достигает 30–150 кВт на стойку, а в некоторых случаях ещё больше. По данным самой компании, совместное использование RDHx и DLC позволяет удвоить плотность стоек в сравнении с решениями прошлого поколения. В августе прошлого года компания предложила решения на основе AALC — гибридной системы Air-Assisted Liquid Cooling, как раз совмещающей RDHx и DLC. На тот момент сообщалось о пороге в 70 кВт на стойку на 28 региональных рынках Северной Америки, Европы. Ближнего Востока и Азиатско-Тихоокеанского региона. По данным компании, новое решение будет использовать уже существующую инфраструктуру, чтобы удовлетворить растущие потребности ИИ-систем и станет применяться в более половины подконтрольных ЦОД. Вместе с тем планируется и дальнейшее внедрение разработок на новых площадках. Известно, что в проекте участвует Lenovo Infrastructure Solutions Group (ISG), но роль компании не раскрывается. Ранее жидкостное охлаждение Digital Realty уже опробовала в нескольких ЦОД, включая объекты во Франции и Сингапуре. Компания также является инвестором стартапа Colovore, управляющего в Калифорнии ЦОД с жидкостным охлаждением. Не дремлют и конкуренты. Так, оператор Equinix сообщил о готовности поддержать использование прямого жидкостного охлаждения более чем в 100 дата-центрах ещё в декабре прошлого года.

24.04.2024 [16:10], Руслан Авдеев

В 2023 году дата-центры Apple потребили более 2,3 ТВт∙ч электричестваДля питания своих дата-центров и колокейшн-мощностей Apple использовала в 2023 году 2,344 ТВт∙ч электроэнергии. Datacenter Dynamics сообщает, что компании принадлежит семь собственных ЦОД, а также неизвестное число колокейшн-площадок по всему миру, энергопотребление тех и других на 100 % компенсируется покупкой PPA-сертификатов. В докладе Environmental Progress Report компания сообщила, что объект в Месе (штат Аризона) был крупнейшим потребителем, на него пришлось 488 ГВт∙ч, 82 % потреблённого электричества приходится на солнечную энергию, включая 4,76 МВт, которые получаются на территории самого кампуса. Ещё 18 % получают за счёт энергии ветра. ЦОД в Мейдене (Северная Каролина) использовал 453 ГВт·ч, 82 % приходится на солнечную энергию и 12 % — на ветряную. В Рино (Невада) кампус потребил 440 ГВт∙ч, энергия обеспечена полностью за счёт солнца, в том числе 20 МВт от проекта Fort Churchill Solar Array, в котором используются искривлённые зеркала для концентрации света на фотоэлектрических ячейках. В Прайнвилле (Орегон) использовано 269 ГВт∙ч — 60 % получено за счёт ветряной энергии, 38 % — за счёт солнечной, а ещё 2 % — от малых ГЭС. Компания начала использовать микро-ГЭС в 2013 году, проект Earth By Design реализован рядом с ирригационным каналом. В компании утверждают, что теперь имеется уже два таких проекта. Два дата-центра в Китае использовали в общей сложности 171 ГВт∙ч, на солнечную и ветряную энергию приходится по 50 %. Правда, согласно местным законам, Apple не считается оператором этих ЦОД. На ЦОД в Виборге (Дания) пришлось 40 ГВт∙ч. Точных данных по распределению энергии не имеется, зато в Apple сообщили, что этот дата-центр не нуждается в резервных дизельных генераторах. В 2019 году компания отказалась от строительства второго ЦОД в стране, проект оценивался в $921 млн. Что касается колокейшн-ёмкостей, то в США и за их пределами компания использовала 387 и 96 ГВт∙ч соответственно — на них приходится около 20,6 % IT-энергопотребления компании. Кстати, впервые в истории Apple использование электричества её колокейшн-объектами упало с 487,9 ГВт∙ч в 2022 году. В предыдущие пять лет до 2022 года оно росло в среднем на 14,49 % ежегодно. В доклад не вошла отчётность об использовании Apple облаков. Компания давно пользуется услугами Google Cloud и, похоже, это крупнейший клиент платформы, а прошлом году на базе облака Google начата разработка ИИ-моделей. Самое приблизительное представление даёт статистика 2019 года. Тогда сообщалось, что более $30 млн/мес. тратится на облако AWS.

14.03.2024 [18:35], Руслан Авдеев

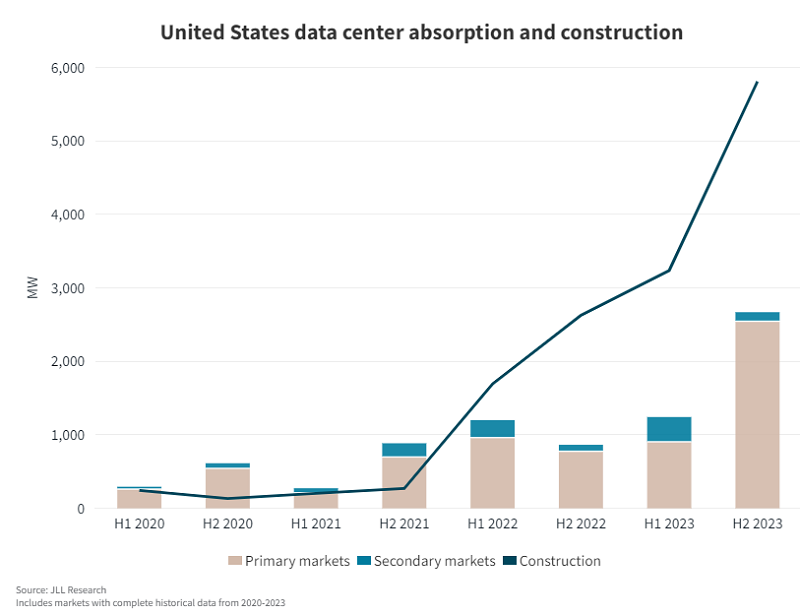

Спрос на ИИ и дефицит ёмкости взвинтили цены на аренду ЦОД в СШАСпрос на дата-центры в Северной Америке и не думает снижаться. По данным JLL и CBRE, цены на их использование взлетели до рекордных отметок. Datacenter Dynamics сообщает, что рост спроса совокупно с нехваткой энергетической ёмкости привели к дефициту мощностей и росту числа предварительных договоров об аренде. Повышенный спрос эксперты во многом связывают с развитием ИИ и больших языковых моделей (LLM), набирающих популярность и требующих много энергии. В результате растут запросы на энергию и инфраструктуру. В докладе JLL сообщается, что спрос буквально бьёт все рекорды, и запрос на новые ЦОД распространяется за пределы ключевых рынков в поисках доступной энергии. При этом большая часть вводимых в текущем году мощностей уже забронирована. Недостаток свободных мощностей привёл к тому, что операторы обращаются к «вторичным» рынкам, на которые теперь приходится почти 20 % строящихся кампусов. Самым быстрорастущим рынком в плане строительства стал Солт-Лейк-Сити (Юта), город готов как минимум удвоить ёмкость ЦОД. В 2023 году объёмы строительства уже достигли рекордных значений, сейчас на первичных рынках строятся ЦОД на 3,01 ГВт, причём 83 % из них уже арендованы. Уровень свободных мощностей в 2023 году оставался рекордно низким — 3,7 %, а в январе 2024 года в Северной Вирджинии этот показатель был и вовсе критическим — 0,2 %. По мере заполнения первичных рынков, внимание переключается на второстепенные. Особенно это актуально для ИИ-проектов, для которых время задержки обычно не играет существенной роли. Осваиваются территории даже в странах Латинской Америки. Предполагается, что в некоторых регионах в ЦОД будет перенаправляться энергия, ранее предназначавшаяся для других задач. Строительство с нуля — лишь часть новых проектов. Часто расширяются уже существующие объекты, во всяком случае повышается их плотность в мегаваттах на единицу площади. Недостаток земли привёл к необходимости строить многоэтажные ЦОД, а современные технологии позволяют создавать объекты с типовой ёмкостью более 100 МВт. ЦОД стали привлекать внимание инвесторов в качестве объекта альтернативных вложений, растут и требования клиентов к размерам дата-центров, а с ними и запросы на инвестиции и увеличение скорости строительства.

Источник изображения: JLL Research По информации CBRE, восемь первичных рынков ЦОД США выросли в 2023 году на 26 %. Северная Вирдижиния продолжает оставаться крупнейшим, в том числе в мире. Ёмкость ЦОД на первичном и вторичном рынках превышает 5,3 ГВт. По данным Newmark, к концу десятилетия энергопотребление ЦОД в США достигнет и вовсе 35 ГВт. Как сообщает CBRE, средняя запрашиваемая стоимость аренды снизилась на 16,9 % с 2013 по 2021 гг. Но уже в 2023 году этот показатель вырос на 18,6 % на первичных оптовых рынках колокейшн-сервисов, с $137,86 кВт/мес до $163,44 кВт/мес при аренде 250–500 кВт, а годом ранее цены выросли на 14,5 %. По словам представителя CBRE, на рынке ЦОД в прошлом году наблюдался рекордный рост цен.

26.05.2022 [11:53], Владимир Мироненко

Материнская компания розничной сети Lidl запустила конкурента AWS в ГерманииSchwarz Group, материнская компания европейской сети розничных продовольственных магазинов Lidl, официально объявила о доступности сервисов своего облачного подразделения StackIT для сторонних клиентов. О планах Schwarz Group по оказанию облачных услуг сторонним ретейлерам стало известно в 2020 году после приобретения ею компании Camao IDC, специализирующейся на разработке программного обеспечения. Сообщается, что Schwarz Group начала работу над облачным сервисом в 2018 году и запустила его для собственных нужд примерно в 2019 году. В ноябре 2021 года Schwarz Group приобрела контрольный пакет акций израильской фирмы по кибербезопасности XM Cyber. До нынешнего дня StackIT предоставляла услуги компаниям Schwarz Group, включая сети супермаркетов Lidl и гипермаркетов Kaufland, компанию по производству продуктов питания Schwarz Produktion и компанию по переработке вторичных отходов PreZero.

Источник изображения: Schwartz Group / StackIT Помимо услуги колокейшна, StackIT предлагает ряд облачных и инфраструктурных сервисов, включая хранение данных, базы данных, вычислительные инстансы и многое другое. Компания предлагает услуги на базе объекта в австрийском Остермитинге, известного как DC10, и ЦОД в Эльхофене (Германия), известного как DC08. «Благодаря StackIT впервые становится доступным облачное решение, которое на 100 % “Сделано в Германии” и ориентировано на высокие требования и потребности в безопасности предприятий и организаций государственного сектора», — отметил директор по данным Schwarz Digital Рольф Шуман (Rolf Schumann). |

|