Материалы по тегу: iks-consulting

|

11.11.2025 [21:00], Владимир Мироненко

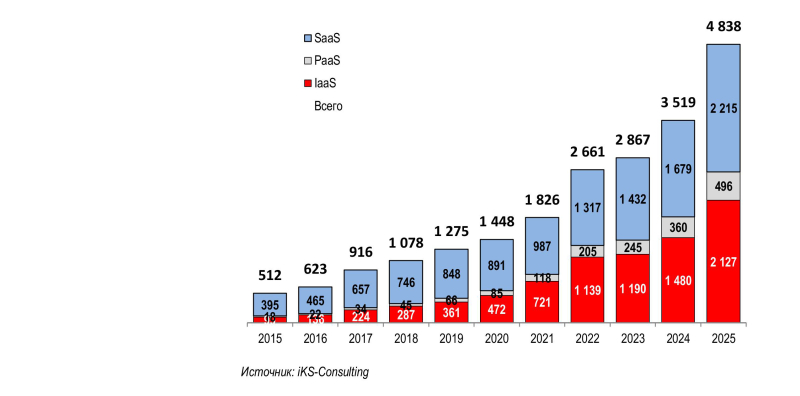

iKS-Consulting: российский рынок облачных сервисов вырастет в 2025 году до 416,5 млрд рублейКомпания iKS-Consulting опубликовала отчёт, посвящённый результатам исследования «Российский рынок облачный инфраструктурных сервисов 2025», целью которого была оценка текущего состояния и динамики развития отечественного рынка облачных услуг, а также анализ конкурентной ситуации и позиций ведущих игроков рынка. В ближайшие пять лет облачный рынок в России будет расти высокими темпами и к 2030 году достигнет 1,2 трлн руб. при среднегодовых темпах роста в 24,4 %, прогнозируют в iKS-Consulting. В отчёте указаны результаты анализа рынка сегмента IaaS и PaaS в публичных и гибридных облаках. Ранее рассматриваемый в едином отчёте по облачным услугам сегмент SaaS (аренда ПО и приложений) был выделен в отдельное исследование. Исследование было проведено в августе-ноябре 2025 года. Как указано в отчёте, в 2025 году на российском рынке облачных услуг сохраняются тренды, сложившиеся в предыдущие годы, включая активный рост и трансформацию, обусловленные импортозамещением, развитием ИИ и повышением требований к безопасности. В основе роста рынка лежит расширение областей цифровизации и рост уровня проникновения аутсорсинга в ИТ-инфраструктуру. Также продолжающаяся цифровая трансформация экономики сопровождается внедрением ИИ-технологий в различные бизнес-процессы.

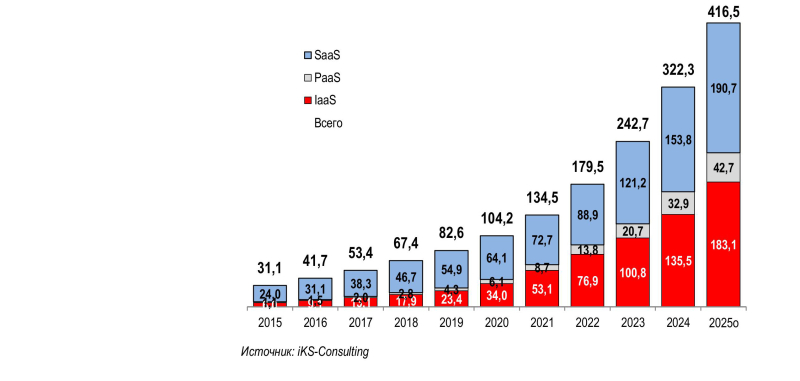

Источник изображений: iKS-Consulting Рынок облачных услуг (IaaS, PaaS и SaaS) в России в 2015-2025 гг., млрд руб. Уход из России западных гиперскейлеров ускорил переход на российские облачные решения и вызвал высокий спрос на услуги по миграции с зарубежных облачных платформ на отечественные решения, что потребовало аудита инфраструктуры и переноса данных. Также спрос на высокотехнологичные платформы потребовал активного развития отечественных разработок в области IaaS, PaaS и SaaS-платформ, в первую очередь, для госсектора, сферы финансов и для критически важной инфраструктуры. Начавшийся в 2022 году процесс перехода в облака российских провайдеров продолжается в текущем. В настоящее время, как следует из результатов опроса участников рынка, вопросы поставок облачными провайдерами решены, хотя сроки и условия поставки стали менее комфортными для покупателей. Также отмечен значительный рост роли государственного заказчика (B2G) на российском ИТ-рынке, что обусловлено централизованной политикой по миграции органов власти на единую облачную инфраструктуру и развитием цифровых госуслуг. Некоторые компании начинают активно развивать собственную ИТ-инфраструктуру: строят частные облака, как полностью на собственной инфраструктуре, так и с использованием предложений облачных провайдеров. По мнению исследователей iKS-Consulting, этот тренд сохранится в ближайшие годы, сдерживая развитие сегмента публичных облаков. Неопределённость экономической перспективы делает аренду облака более предпочтительным вариантом, чем инвестиции в собственную инфраструктуру (on-premise). В пользу этого выбора свидетельствует и фактор высокой цикличности спроса на ресурсы при обучении и использовании больших языковых моделей (LLM), утверждают исследователи. По оценкам iKS-Consulting, объём российского рынка облачных сервисов, включая IaaS, PaaS и SaaS, в 2024 году увеличился в годичном исчислении на 32,8 % до 322,3 млрд руб. Предполагается, что в 2025 году рынок составит 416,5 млрд руб. или $4,84 млрд (рост год к году на 29,2 и 37,5 % соответственно). В числе факторов роста рынка в 2024–2025 гг. исследователи назвали:

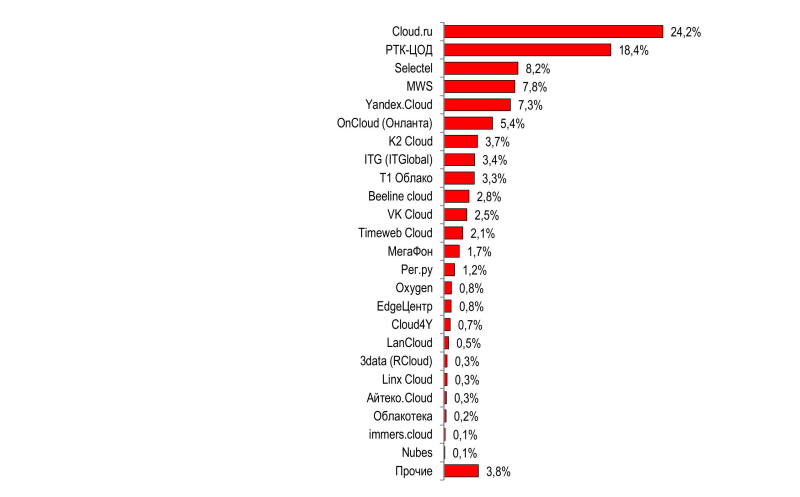

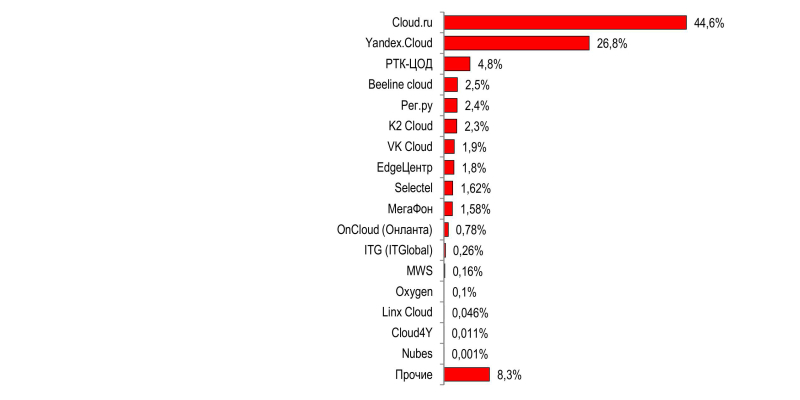

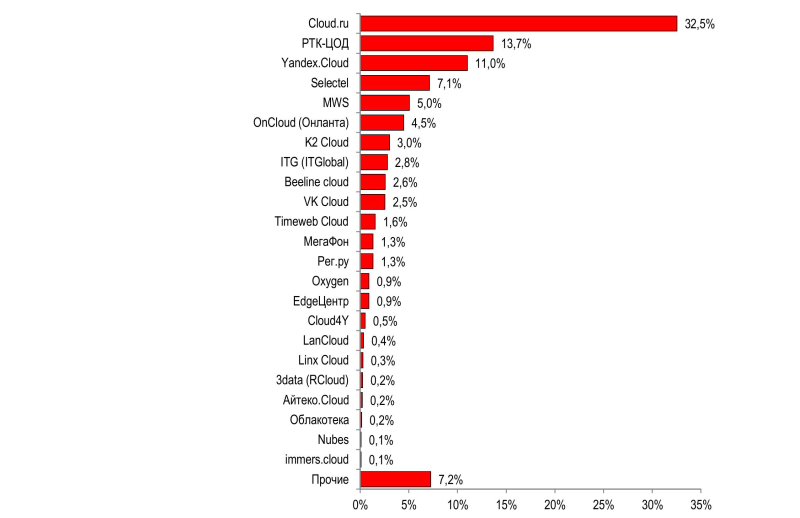

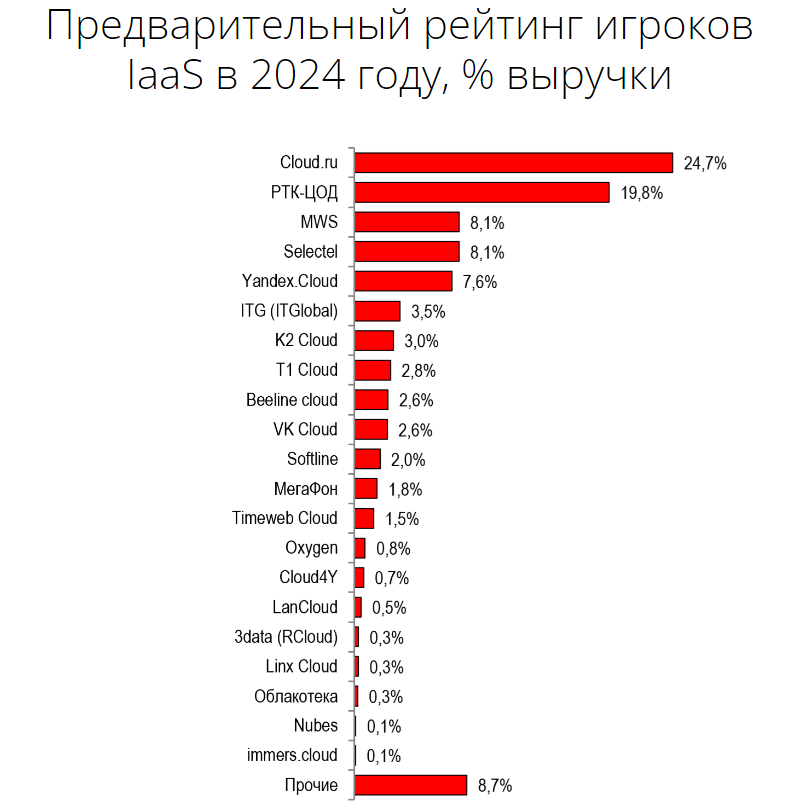

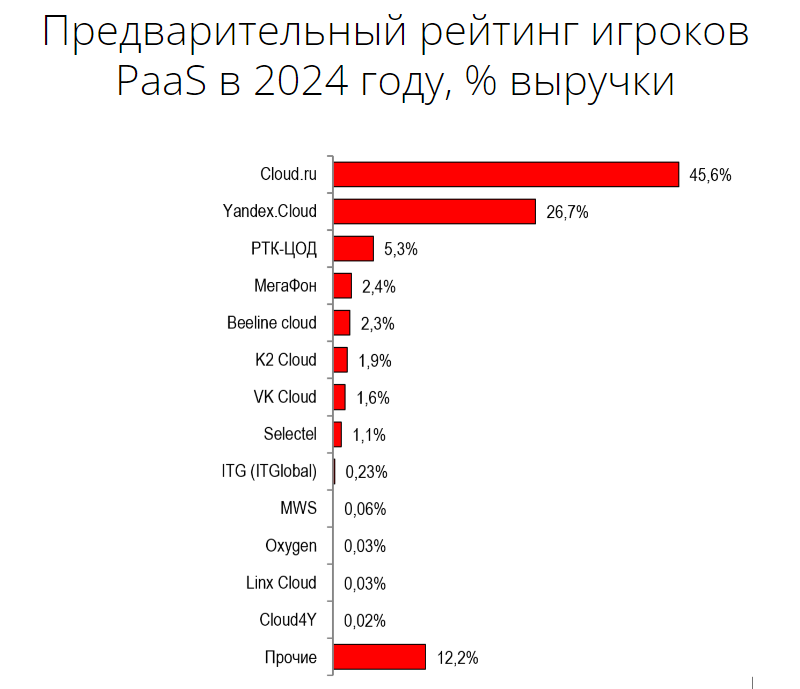

Крупнейшими игроками рынка IaaS в 2024 года были компании Cloud.ru, ГК «РТК-ЦОД», Selectel, MWS и Yandex Cloud с 66 % всей выручки от услуг IaaS в публичных и гибридных облаках. Вышедшая в лидеры Cloud.ru значительно увеличила долю рынка за счёт предоставления услуг, связанных с ИИ, а также услуг в публичных и гибридных облаках. Сместившаяся на второе место ГК «РТК-ЦОД» имеет собственную сеть дата-центров, являясь крупнейшим игроком на рынке коммерческих ЦОД и предлагая услуги колокации в Москве, Санкт-Петербурге и многих других городах РФ. На рынке PaaS, составившем в 2024 году 33 млрд руб., лидируют Cloud.ru с долей рынка 45,53 % и Yandex.Cloud (23,65 %). Драйвером роста Cloud.ru является доступ к сервисам для создания и работы с ИИ-моделями, облачные сервисы для реализации отраслевых сценариев и разработки. В свою очередь Yandex.Cloud предлагает платформы для баз данных и услуги по управлению кластерами Kubernetes. Обе компании также лидируют в сегменте синтеза и распознавания речи и изображений. Согласно прогнозу iKS-Consulting, в 2025 году по совокупной выручке от услуг IaaS и PaaS первые два места останутся за лидерами сегмента IaaS — Cloud.ru и «РТК-ЦОД». Третье место у Yandex Cloud благодаря высоким темпам роста в обоих сегментах рынка. Замыкают пятёрку Selectel и МWS. Суммарно на первую пятёрку приходится около 70 % рынка.

03.09.2025 [23:51], Руслан Авдеев

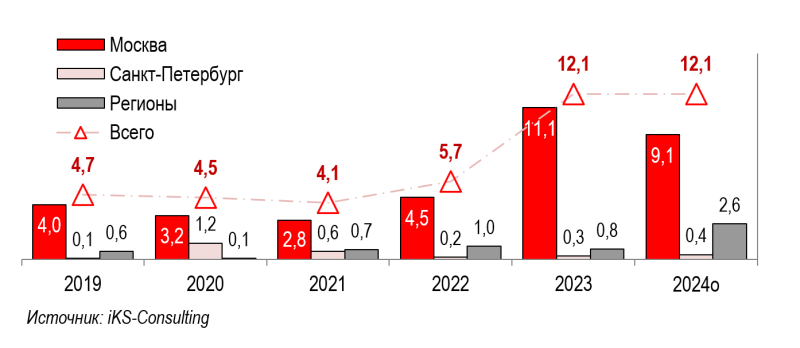

Рынок коммерческих ЦОД в России показал антирекорд по приросту стойко-местСогласно данным iKS-Consulting, в I половине 2025 года строительство ЦОД в России значительно сбавило темпы — в стране введено втрое меньше новых мощностей, чем за год до этого, во многом из-за проблем с финансами: нехваткой инвестиций с ростом затрат. Всё это происходит на фоне дефицита стойко-мест в ключевых регионах, Москве и Санкт-Петербурге, и дальнейшей концентрации рынка в руках нескольких лидеров. В I полугодии в коммерческих дата-центрах России появились 3,7 тыс. новых стоек, что в три раза меньше год к году. Если по итогам 2024 года прирост количества стойко-мест составил 15,3 % (суммарно 81,2 тыс.), то в текущем году они, вероятно, составят 5,5 % (85,7 тыс.). Завершение реализации многих проектов коммерческих ЦОД перенесли с 2025 на 2026–2027 гг. Ранее органический рост рынка коммерческих ЦОД характеризовался вводом в эксплуатацию «волнами», но подобного зарегистрированному в I полугодии изменения динамики рынок не видел уже 10 лет. По словам аналитиков, имеется дефицит финансовых и кадровых ресурсов. Игрокам рынка сложно получить финансирование из-за высокой стоимости заёмного капитала и ставки ЦБ. Сложившаяся ситуация приводит к неопределённости в планировании дальнейших вложений. Более того, многие страдают от иностранных санкций, из-за которых затруднена закупка оборудования, и возросших требований к обеспечению безопасности данных. Общий объём рынка коммерческих ЦОД в РФ по выручке в 2024 году составил 130,9 млрд руб. (+16,3 % год к году): 38,8 % пришлось на колокацию, 53,8 % — на облачные сервисы. По итогам прошлого года основной объём введённых стоек пришёлся на Московский регион (77,2 %) и Санкт-Петербург (9,5 %), а прочим регионам досталось лишь 13,3 %. В этом году географическое распределение существенно не поменяется. В среднесрочной перспективе аналитики ожидают возведение удалённых от клиентов дата-центров и микро-ЦОД на их территории. Среди прочего ожидается переход госструктур на сервисную модель. В пятёрку лидеров по количеству стойко-мест вошли РТК-ЦОД, IXCellerate, Росатом, DataPro и Selectel, лидерами по подведённой мощности считаются они же в аналогичном порядке. При этом концентрация рынка только усилится. Согласно прогнозу, к концу 2025-го у РТК-ЦОД будет введено суммарно 27 637 стойко-мест, у IXCellerate — 10 329, а у Росатома и DataPro — 6570 и 6553 соответственно. Максимальная разрешённая электрическая мощность коммерческих ЦОД в 2025 году, как ожидается, составит 990,6 МВт (+18 % год к году). Средняя максимальная разрешённая мощность на стойку составляет чуть более 10 кВт, средняя IT-мощность стойки — 5,98 кВт. В среднесрочной перспективе ожидается ограниченный рост спроса на стойки высокой плотности для ИИ-проектов, рост цены строительства 1 кВт и стоимости аренды, а также развитие ЦОД с неоднородной отказоустойчивостью.

21.08.2025 [09:00], Сергей Карасёв

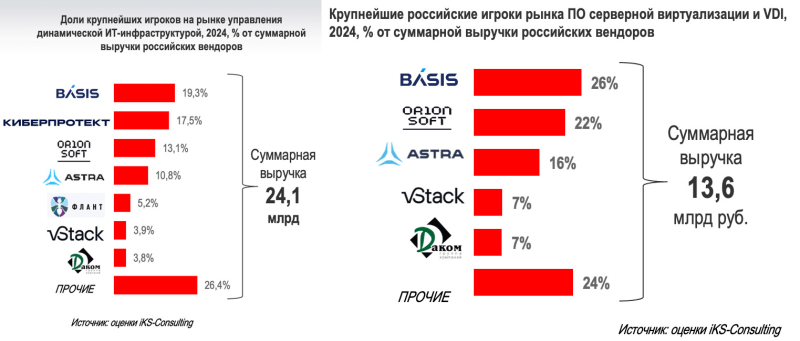

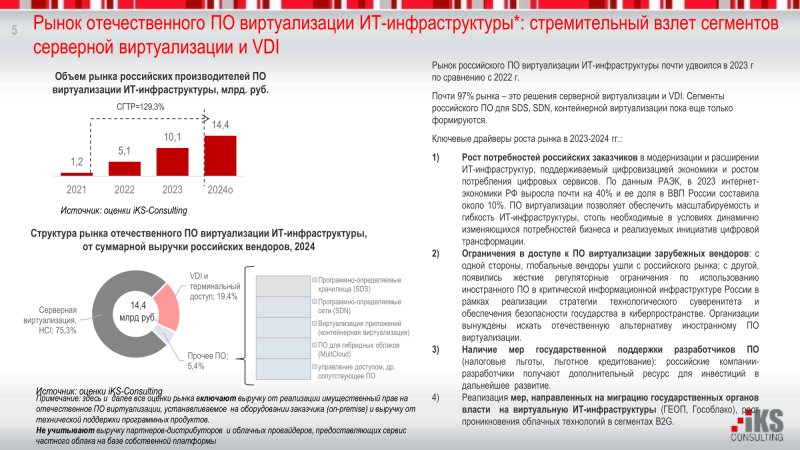

iKS-Consulting: «Базис» — лидер российского рынка ПО управления динамической ИТ-инфраструктуройАналитическое агентство iKS-Consulting в своём исследовании российского рынка ПО управления динамической ИТ-инфраструктурой (УДИ) за 2024 год признало «Базис» крупнейшим разработчиком на этом рынке с долей 19,3 %. Эксперты впервые консолидировали в одном исследовании крупнейшие сегменты рынка, которые ранее не рассматривались вместе: серверную виртуализацию, виртуализацию рабочих столов (VDI) и терминального доступа, контейнеризацию, программно-определяемые хранилища (SDS) и сети (SDN), ПО для резервного копирования и защиты виртуальной ИТ-инфраструктуры, а также платформы автоматизации управления динамической ИТ-инфраструктурой. В ряде рассмотренных в исследовании сегментов «Базис» также занимает лидирующие позиции:

В рамках исследования эксперты iKS-Consulting проанализировали полноту продуктовых портфелей крупнейших игроков на рынке ПО УДИ и пришли к выводу, что экосистема «Базис» наиболее полно закрывает ключевые потребности заказчиков. Технологическое лидерство компании обусловлено способностью обеспечить высокое покрытие основной функциональности аналогичных решений от мировых лидеров. Так, решения вендора позволили снизить остроту проблемы, связанной с уходом из России эталонной линейки продуктов VMware: экспертная оценка степени соответствия продуктов экосистемы «Базис» основному функционалу решений VMware оценивается как высокая в большинстве сегментов рынка. Отдельно эксперты отметили Basis SDN — решение для организации программно-определяемых сетей, которое «Базис» вывел на рынок в мае 2025 года. По мнению iKS-Consulting, на сегодняшний день Basis SDN — единственное отечественное решение, являющееся полноценной альтернативой VMware NSX. Разработки других российских компаний либо относятся к классу программно-аппаратных комплексов и не являются аналогом решения VMware, либо являются неотъемлемой частью платформы виртуализации и не могут быть предложены как коробочный продукт. По мнению аналитиков, высокотехнологичный рынок ПО управления динамической ИТ-инфраструктурой — новый «локомотив» российского ИТ. Среднегодовой темп роста рынка ПО УДИ на горизонте с 2024 до 2031 года составляет 16,3 % против 11,9 % у ИТ-рынка в целом. Объем рынка в денежном выражении по итогам 2024 года достиг 45,3 млрд руб. и, согласно прогнозам, к 2031 году вырастет почти втрое — до 130,1 млрд руб. Отечественные решения на рынке ПО УДИ будут демонстрировать ещё более впечатляющий рост: СГТР рынка российских разработчиков в период 2024–2031 гг., по мнению аналитиков iKS-Consulting, составит 23,6 % в год. Это обеспечит рост объема российских решений на рынке ПО УДИ с 24,1 млрд руб. в 2024 году до 106,1 млрд руб. к 2031 году, что соответствует доли российских разработчиков в 81,6 % от общего объема рынка. К основным факторам роста эксперты относят развитие облачной и гибридной ИТ-инфраструктуры, популяризацию контейнеризированных сред разработки, совершенствование функционала отечественных продуктов и продолжение миграции КИИ и крупного бизнеса на российское ПО. Уровень проникновения отечественных программных продуктов в общем количестве лицензированных хостов на рынке ПО УДИ увеличится с <25 % в 2024 г. до >85 % к 2031 г. Важный драйвер роста рынка ПО УДИ — обязательное импортозамещение и переход объектов КИИ на российские решения к 2030 году. Это касается отраслей, формирующих более 66 % ВВП и до 51 % ИТ-бюджетов в подотчётных Росстату организациях. Авторы исследования обозначили и перспективные сегменты для российских разработчиков в рамках рынка ПО УДИ: контейнеризация (СГТР’24-’30: 29,9 %), VDI и терминальный доступ (СГТР’24-’30: 22,7 %), резервное копирование (СГТР’24-’30: 19,6 %). Решения экосистемы «Базиса» представлены во всех перечисленных сегментах — это Basis Digital Energy, Basis Workplace и Basis Virtual Protect, соответственно. Важной точкой роста является потенциальный переход российских вендоров от бессрочных лицензий к моделям возобновляемых продаж. Такая модель положительно влияет на финансовые результаты, стабильность и прогнозируемость денежных потоков, а также обеспечивает более устойчивую динамику рынка в прогнозном периоде. Ранее «Базис» вошел в ТОП-10 самых быстрорастущих технологических компаний и признан «Национальным чемпионом» в рамках проекта «ТЕХУСПЕХ», организованного газетой «Ведомости», Высшей школой бизнеса НИУ ВШЭ совместно с компанией «Иннопрактика» и Российской венчурной компанией (РВК). В августе 2025 г. платформа серверной виртуализации Basis Dynamix Enterprise заняла первое место в ежегодном рейтинге российских платформ виртуализации портала CNews. Решение, впервые признанное лидером рейтинга в прошлом году, снова получило наивысшую оценку по совокупности технических, эксплуатационных и нормативных характеристик.

04.08.2025 [23:58], Владимир Мироненко

Дефицит мощностей поднял цены на колокейшн в Москве и Петербурге на 13–17 %В столичных регионах продолжает расти стоимость услуг колокации, пишет «Коммерсантъ» со ссылкой на исследование агентства iKS-Consulting и оператора ЦОД 3data. В нём сообщается, что в Москве и Московской области во II квартале 2025 года услуги подорожали в среднем на 13 % — до 147,5 тыс. руб., а в Санкт-Петербурге и Ленинградской области — на 17 %, до 104,3 тыс. руб. Хотя свободных мощностей на рынке стало немного больше за счёт ввода в коммерческую эксплуатацию ЦОД DC N1 в Телекомплексе НТВ и новых машинных залов ЦОД MOS5 в Южном кампусе IXcellerate, остальные московские ЦОД, по оценке iKS-Consulting, заполнены примерно на 95 %, а свободная мощность в столичном регионе не превышает 1,4 тыс. стоек. В Санкт-Петербурге и Ленинградской области предложение стойко-мест также остаётся минимальным, а запущенные проекты пока заморожены из-за высокой ключевой ставки ЦБ. В I квартале цены в Москве и области выросли на 31,4 %, а в Санкт-Петербурге и Ленинградской области — на 10,9 %. Это происходило на фоне роста требований заказчиков к ЦОД, включая условия по обеспечению мощности для работы с ИИ. В 3data сообщили, что 80–85 % всех ЦОД в РФ сосредоточено в Москве и Санкт-Петербурге. Как объясняют в Selectel, это связано в первую очередь с высокой концентрацией основных потребителей услуг — крупного и среднего бизнеса. При этом в компании полагают, что в дальнейшем это создаст потенциал для более равномерного распределения потребления услуг дата-центров по стране. В «МегаФоне» рассказали, что недавно запустили два ЦОД — в Екатеринбурге и Твери. В РТК-ЦОД (входит в структуры «Ростелекома») утверждают, что спрос на услуги ЦОД в регионах сопоставим с показателями столиц, и что из-за нехватки новых мощностей в Москве и Санкт-Петербурге клиенты начали переходить на региональные площадки. Эксперты считают, что снижение ключевой ставки позитивно скажется на строительстве ЦОД, которое в большинстве случаев ведётся на заёмные средства. В 3data полагают, что при снижении ставки ЦБ проекты по расширению инфраструктуры будут разморожены, а на рынке появятся новые игроки, в том числе девелоперы.

30.06.2025 [22:25], Руслан Авдеев

В деревню, в глушь, на север: московский регион страдает от дефицита мощностей ЦОД, но скоро операторы могут уйти в провинциюХотя компании вводят всё новые мощности дата-центров в Московском регионе несмотря на дорогие кредиты, скоро ситуация может измениться. До сих пор большинство ЦОД размещались в Москве из-за удобной локации и наличия квалифицированных кадров, но скоро доля дата-центров за пределами столицы может вырасти в пользу провинции, сообщает «Коммерсантъ». Агентство iKS-Consulting и оператор ЦОД 3data провели исследование, согласно которому свободного предложения мощностей в Москве и Подмосковье для крупных клиентов практически не осталось. Сданные в прошлом и позапрошлом году площадки заполнены, остались ресурсы лишь для розничных клиентов, т.е. свободные мощности в Москве заканчиваются. Значимыми мощностями обладает лишь сданный в начале 2025 года ЦОД DC N1 и новые мощности IXcellerate. При этом стоимость колокейшн-сервисов за последний год выросла на 30 %, а дефицит только усиливается из-за роста числа компаний, работающих с облаками и большими данными. Свою роль сыграли и ИИ-приложения, требующие всё больше мощностей. Для подобных задач, по мнению экспертов, нужно немало высоконагруженных стоек, для чего необходимо менять структуру самих ЦОД, от систем охлаждения до энергоснабжения. По самым скромным оценкам, рынок дата-центров будет расти в России минимум на 10 % ежегодно.

Источник изображения: Roman Purtov/unsplash.com Пока основные ЦОД России расположены в Московском регионе и Санкт-Петербурге, что обусловлено высокой концентрацией там конечных пользователей. При этом свободных мест нет, а расширению готовых площадок мешает нехватка электричества, спрос на которое в столицах растёт не в последнюю очередь из-за ИИ. За пределами столиц такого дефицита нет, а условия для переезда компаний в другие регионы весьма благоприятны. По мнению экспертов, рано или поздно переезд в регионы неизбежен. При этом в близких от Москвы регионах мощности зачастую простаивают, поскольку важна не только близость к столице, но и транспортная доступность, наличие качественной связи и др. У колокейшн-провайдеров и бизнесов, строящих собственные дата-центры, параметры выбора значительно отличаются, поскольку первым важна доступность объектов для клиентов. В будущем перспективным видится размещение ЦОД в более северных районах, где возможен фрикулинг. Кроме того, для многих компаний актуально развитие ЦОД вблизи производственных площадок далеко от столиц. Регионы уже пытаются привлечь дата-центры, предлагая налоговые льготы и субсидии, повышая качество телеком-инфраструктуры. Строительство новых дата-центров может ускориться после снижения ключевой ставки ЦБ, хотя и сейчас проекты будут рентабельны при оптимизации затрат и эффективном планировании. Из-за высокой ключевой ставки был заморожен или отложен ряд новых проектов, но это касается в первую очередь компаний, развивающихся за счёт кредитных средств. Крупные компании (ретейл, банки, промышленность и др.) продолжают строить свою инфраструктуру. Если на крупные ЦОД нужны десятки миллиардов рублей, то серверная комната может быть построена и за 100 млн руб. По оценкам, окупаемость ЦОД составляет 10–15 лет. Ещё одна проблема — импортозамещение оборудования и сопровождение имеющегося. Как считают эксперты, решающую роль в развитии рынка ЦОД в России играют меры по льготному кредитованию, возможность освобождения от НДС, субсидирование энерготарифов. Кроме того, в перспективе выбор госзаказчиков может упростить система оценки надёжности дата-центров, вводимая Минцифры.

12.05.2025 [12:34], Сергей Карасёв

В Москве заканчиваются свободные мощности ЦОД, а стоимость колокейшн-услуг быстро растётВ Московском регионе формируется дефицит ресурсов дета-центров для крупных пользователей — свободные мощности практически исчерпаны. На этом фоне быстро растёт стоимость колокейшн-услуг. О ситуации на российском рынке рассказано в исследовании iKS-Consulting и 3data за I квартал 2025 года, сообщает газета «Коммерсантъ». В отчёте говорится, что в Московском регионе все площадки для крупных клиентов, сданные в эксплуатацию в 2023–2024 гг., уже арендованы. Доступны лишь мощности для небольших заказчиков, которым нужна инфраструктура «под собственные запросы». Цена на колокацию в Москве и ближайшем Подмосковье в I квартале 2025 года подскочила практически на треть по отношению к тому же периоду годом ранее — на 31,4 % (без учёта индивидуальных скидок и НДС), достигнув в среднем 146,6 тыс. руб. В исследовании подчёркивается, что спрос на большие мощности способны удовлетворить только объекты, сданные в начале 2025-го, включая ЦОД DC N1 в Телекомплексе НТВ, и вводимые в эксплуатацию площадки IXcellerate. Существенный рост стоимости колокейшн-услуг также наблюдается в Санкт-Петербурге и Ленинградской области, где зафиксировано повышение в годовом исчислении на 10,9 % — до 96,1 тыс. руб. В целом, спрос на колокейшн-сервисы повышается во всех российских регионах, что связано со «зрелостью клиентов и доверием к крупным провайдерам». Но лидером в данном сегменте остаётся Москва. Директор направления дата-центров Selectel говорит, что одним из основных драйверов рынка ЦОД является развитие ИИ. По его словам, среднее потребление одной серверной стойки с оборудованием под традиционные задачи составляет 5–10 кВт. Аналогичный показатель для стоек с оборудованием под ИИ-нагрузки сейчас достигает 40 кВт. Замдиректора направления по представлению интересов корпоративных заказчиков NF Group добавляет, что в 2025 году спрос на мощности коммерческих ЦОД продолжит превышать предложение. Как отмечает директор центра по работе с клиентами сегмента B2B РТК-ЦОД (входит в «Ростелеком»), в России наблюдается увеличение регионального спроса на модульные ЦОД. Такие решения по сравнению с традиционными дата-центрами обеспечивают экономические преимущества и позволяют сократить сроки введения мощностей в эксплуатацию.

21.03.2025 [23:08], Руслан Авдеев

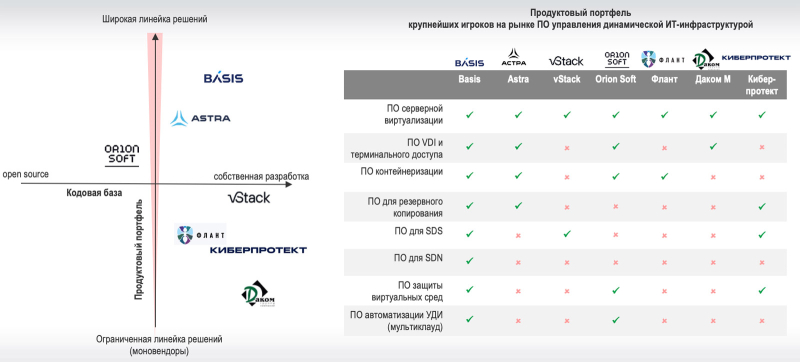

Отечественные решения серверной виртуализации захватили 60,2 % рынка РФ, но VMware не сдаётсяПродукты VMware по-прежнему востребованы на российском рынке виртуальных серверов. Хотя большая его часть это рынка уже занята российским ПО, на долю VMware всё ещё приходится 39 %, сообщают «Ведомости». В сравнении с 2021 годом число установок продуктов VMware упало на 28,4 п.п., гласит статистика 19 крупнейших облачных провайдеров России, собранная iKS-Consulting. Если раньше продукты VMware доминировали на российском рынке виртуализации, то в конце марта 2022 года лицензии компании были отозваны ФСТЭК. В то же время с января 2025 года российским организациям, имеющим объекты критической информационной инфраструктуры (КИИ), запрещено пользоваться VMware, Microsoft Hyper-V и другим зарубежным ПО. Таким образом, российские системы виртуализации активно развивались с 2022 года во многом благодаря уходу глобальных поставщиков ПО и ужесточению требований местных регуляторов, хотя, например, на коммерческие компании давление не так велико, поэтому их больше волнует отсутствие технической поддержки со стороны ушедших вендоров. В итоге доля российских решений на базе KVM с конца 2021 года по конец 2024 года выросла на треть, до 60,2 %. По предварительным оценкам iKS-Consulting, российский рынок виртуализации в 2024 году вырос до 14,4 млрд руб. 75,3 % рынка пришлось на решения для серверной виртуализации и HCI, 19,4 % — на VDI и системы терминального доступа, а ещё 5,4 % — на «прочее ПО». В целом среднегодовой прирост в ближайшие семь лет, по оценкам, составит 23 %, а в 2030 году объём рынка будет на уровне 50,4 млрд руб. По статистике 2023 года 30 % рынка (по выручке) приходилось на ПО компании «Базис», 16 % — на Orion Soft, по 10 % — на vStack и «Астра». Как заявили в «Базисе», в 2022–2023 гг. к компании обращались заказчики с требованием предоставить решения с функциональностью продуктов VMware. Компания смогла сразу удовлетворить более половины, а при вдумчивой оценке выяснялось, что большинство оставшихся требований заказчикам на самом деле не нужны. А даже те, что нужны, имеют разный приоритет. Аналогичная ситуация была и у vStack. По словам представителя «РТК-ЦОД», только массовое развёртывание и работа «в совершенно разных сценариях» с разными заказчиками и в разных отраслях позволит стать отечественному продукту зрелым. Время и реальные внедрения могут повысить доверие к продуктам — это очень важно, поскольку ПО VMware за четверть века стало эталоном в области виртуализации. По оценкам «ТМТ Консалтинг», массовый переход на российские системы виртуализации случится в 2025–2027 гг.

15.01.2025 [15:47], Сергей Карасёв

Цены на услуги размещения оборудования в российских ЦОД растутСтоимость аренды места для размещения IT-оборудования в российских дата-центрах в 2024 году существенно увеличилась. Об этом сообщает газета «Коммерсантъ», ссылаясь на исследование компании iKS-Consulting и оператора ЦОД 3data. Говорится, что в IV квартале прошлого года стоимость колокейшн-услуг в Москве и Подмосковье достигала в среднем 144,9 тыс. руб., что на 35 % больше по сравнению с последней четвертью 2023-го. В Санкт-Петербурге и Ленобласти цена составляла 91,4 тыс. руб. — это на 9 % больше в годовом исчислении. По оценкам iKS-Consulting, по итогам 2024 года в коммерческих дата-центрах РФ появится ещё 12 тыс. стойко-мест. Прирост будет ниже, чем в 2023 году, а общее количество стойко-мест составит 82,4 тыс. шт. Глава 3data объясняет рост цен несколькими причинами. Это, в частности, сформировавшаяся экономическая ситуация, резкое повышение ключевой ставки ЦБ и волатильность курса валюты. Кроме того, ещё в начале 2024 года сообщалось, что в России спрос на услуги дата-центров превышает предложение. В РТК-ЦОД считают, что дефицит ресурсов всё ещё сохраняется. У большинства операторов мощности либо полностью исчерпаны, либо доступны единичные стойки, чего может быть недостаточно для крупных заказчиков. Вместе с тем в России наблюдается тенденция увеличение мощности серверных стоек. Глава 3data отмечает, что пять лет назад стандартный показатель составлял 5 кВт при фактическом потреблении 3,5–4 кВт. Сейчас значение варьируется от 6 до 20 кВт. Объясняется это в том числе активным развёртыванием ИИ-приложений. Стоит также добавить, что в России строительство дата-центров приносит от 200 млрд до 250 млрд руб. в год. При этом создание ЦОД в регионах является одной из приоритетных задач национального проекта «Экономика данных».

13.12.2024 [12:05], Сергей Карасёв

Объём облачного рынка в России в 2024 году вырос на треть — до 165,6 млрд рублейВ 2024 году объём российского рынка облачных инфраструктурных сервисов достиг примерно 165,6 млрд руб., что соответствует росту на 36,3 % по отношению к 2023-му. Такую оценку дают аналитики iKS-Consulting. Отмечается, что рост отрасли в долларовом выражении составил только 8,6 % — до $1,95 млрд. Объясняется это резким падением курса рубля по отношению к иностранным валютам. В сегменте IaaS+PaaS лидером по выручке по итогам 2024 года стал Cloud.ru (до 2022 года входил в структуру «Сбера») с долей 28,9 %. На втором месте находится РТК-ЦОД с 16,9 %, а замыкает тройку Yandex Cloud с 11,4 %. Кроме того, в первую пятёрку вошли Selectel и MTS Web Services (MWS) с результатом 6,7 % и 6,5 % соответственно. Если рассматривать только направление PaaS, то первое место в рейтинге ведущих провайдеров занимает Cloud.ru с долей 45,6 %. Затем идут Yandex Cloud и РТК-ЦОД, контролирующие соответственно 26,7 % и 5,3 % сегмента. В сфере IaaS также лидирует Cloud.ru — доля зафиксирована на уровне 24,7 %. На втором и третьем местах находятся РТК-ЦОД и MTS Web Services с результатом 19,8 % и 8,1 %.

Источник изображений: iKS-Consulting «Активное развитие российского IT-рынка происходило в том числе на фоне общемирового тренда на повышение проникновения высоких технологий во все сферы бизнеса и дополнительного импульса, полученного в результате пандемии COVID-19. В России также продолжается цифровая трансформация экономики, одним из наиболее заметных трендов которой является внедрение технологий ИИ в различные бизнес-процессы», — отмечается в исследовании iKS-Consulting.  Среди ключевых драйверов облачного рынка в России авторы исследования называют быстрое развитие сервисов ИИ, ограниченные возможности предприятий по инвестициям в собственную инфраструктуру, спрос на услуги со стороны государства, а также миграцию заказчиков на отечественные платформы. Кроме того, наблюдается расширение облачных инфраструктур в целом.  С другой стороны, существуют сдерживающие факторы: это сохраняющееся недоверие к облачным услугам со стороны ряда организаций, дефицит специализированных кадров и экономическая нестабильность. Для расширения облачных инфраструктур требуются значительные инвестиции в серверы и другое оборудование, что приводит к росту цен для конечных клиентов.

10.12.2024 [11:04], Владимир Фетисов

Российский рынок виртуализации ПО растёт медленнее всей IT-отраслиОбъём российского рынка программного обеспечения для виртуализации достигнет 50,4 млрд рублей к 2030 году при ежегодном росте сегмента более чем на 20 %, причём более 70 % суммы составят платформы виртуализации. Однако в 2024 году доля этого сегмента составляет 14,4 млрд рублей, что менее 1,5 % от общего объёма продаж в IT-отрасли. Об этом пишет «Коммерсантъ» со ссылкой на данные отчёта консалтингового агентства iKS-Consulting. По оценкам аналитиков, в 2025 году российский рынок виртуализации ПО вырастет до 19,4 млрд рублей. Отмечается, что до 2022 года доля иностранных производителей ПО для виртуализации, таких как VMware, Citrix Systems и Microsoft, составляла 95 % от общего объёма рынка в деньгах.

Источник изображения: ThisisEngineering/unsplash.com Факторами роста рынка стали необходимость импортозамещения и потребность промышленности и крупного бизнеса в обновлении инфраструктуры и ПО, цикл жизни которых составляет 6-7 лет. «После 2028 года драйвером роста станут расширение и масштабирование инфраструктуры российских компаний», — уверены аналитики iKS-Consulting. Предыдущие этому годы должны стать периодом активной вынужденной миграции B2G-заказчиков и владельцев объектов критической информационной инфраструктуры на отечественное ПО для виртуализации. Ещё в отчёте iKS-Consulting приводится прогноз по суммарному объёму выручки российских производителей ПО серверной виртуализации. По итогам нынешнего года этот показатель должен составить 10,84 млрд рублей. Доход российских разработчиков от организации виртуальных рабочих мест должен составить 2,79 млрд рублей. «По нашим оценкам, рынок виртуализации будет расти минимум на 20 % год к году в течение следующих нескольких лет», — считает директор по развитию бизнеса Orion Soft Максим Березин. Он также добавил, что компания прогнозирует рост спроса на собственные решения «в три раза быстрее рынка». |

|