Материалы по тегу: ipo

|

09.10.2024 [23:09], Руслан Авдеев

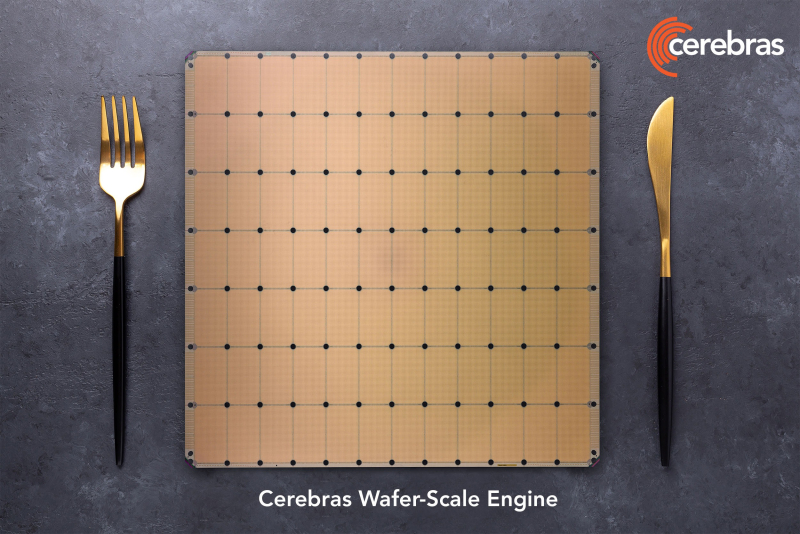

Cerebras отложит IPO: США опасаются, что Китай получит доступ к ИИ-суперчипам при посредничестве ОАЭПроизводитель ИИ-суперчипов Cerebras Systems, вероятнее всего, вынужден будет отложить IPO из-за задержки, связанной с проверкой иностранных инвестиций в компанию. По данным Reuters, миноритарным инвестором выступил конгломерат G42 (Core42) из ОАЭ, что и привлекло внимание регуляторов. Как сообщают источники издания, Cerebras, являющаяся молодым и перспективными конкурентом NVIDIA, наверное, отменит презентацию, запланированную на начало следующей недели и предваряющую IPO. Ведущими андеррайтерами запланированного IPO в Cerebras выбрали Citigroup и Barclays. Инвестиции G42 в Cerebras рассматривает Комитет по иностранным инвестициям в США (Committee on Foreign Investment in the United States, CFIUS). Он оценивает наличие угроз национальной безопасности в иностранных капиталовложениях в американский бизнес. В Cerebras ожидают, что CFIUS даст инвестициям G42 зелёный свет ещё до конца 2024 года. Производитель ускорителей будет стремиться выйти на IPO сразу после получения необходимых разрешений от регулятора, но планы компании могут измениться. В Министерстве финансов США комментировать IPO отказались, но сообщили, что регулятор примет все меры для защиты национальной безопасности США в пределах своей компетенции. Проблема в том, что G42, являющаяся инвестором и крупнейшим клиентом Cerebras, уже привлекала внимание сторонников суровых мер в отношении Китая. Считается, что компании с Ближнего Востока могут использоваться КНР для обхода американских санкций, ограничивающих экспорт полупроводников в Поднебесную. Кроме того, G42 ранее уличили в ведении дел с Пекином.

Источник изображения: Cerebras По имеющимся данным на закупки G42 приходится $65,1 млн или 83 % от всей выручки Cerebras за 2023 календарный год. В I полугодии 2024 года компания зарегистрировала $136,4 млн, тогда как в прошлом году за аналогичный период выручка составила $8,7 млн. Иными словами, G42 является ключевым покупателем продуктов компании. Кроме того, к апрелю G42 обязалась выкупить акции Cerbras на $335 млн, доведя долю до более чем 5 %. Сначала Cerebras и G42 подали в CFIUS заявку о продаже акций, но позже скорректировали её объявив, что продаваемые акции не голосующие, поэтому их проверка регулятором не нужна. В сентябре было подано заявление на отзыв уведомления. Сегодня калифорнийская Cerebras, оценивавшаяся приблизительно в $4 млрд в 2021 году, строит серию ИИ-суперкомпьютеров в интересах G42, в том числе в США. Разработанная Cerebras технология уже использовалась для обучения большой языковой модели (LLM) для арабского языка. Разработанные Cerebras ускорители конкурируют с решениями NVIDIA. По мнению экспертов, ИИ-чипы огромного размера, предлагаемые стартапом, имеются ряд преимуществ в сравнении с ускорителями NVIDIA и другими решениями. Примечательно, что инвестиции Microsoft в G42 были одобрены после того, как последняя, по слухам, заключила тайное соглашение с администрацией США, которое как раз оговаривало взаимодействие с Китаем.

01.10.2024 [21:45], Владимир Мироненко

«Группа Аренадата» привлекла 2,7 млрд рублей в ходе IPOПАО «Группа Аренадата» (Группа Arenadata), российский разработчик ПО для систем управления и обработки данных, объявило об успешном проведении первичного публичного предложения (IPO), прошедшего по верхней границе ценового диапазона. Сообщается, что «Группа Аренадата» стала первой публичной компанией среди разработчиков системного ПО для работы с данными. Стоимость акции составила 95 руб., а оценка рыночной капитализации компании достигла 19 млрд руб. В ходе IPO со стороны текущих акционеров было предложено 28 млн акций на сумму около 2,7 млрд руб. по цене IPO, включая 2,8 млн акций, которые могут быть использованы для стабилизации цены акций на вторичных торгах в период до 30 дней после начала торгов. В результате IPO акционерами группы стали около 30 тыс. частных инвесторов. Акции были распределены между категориями инвесторов в следующей пропорции: 57 % получили институциональные инвесторы, 27 % — розничные инвесторы и 16 % — партнёры продающих акционеров. Аллокация (распределение акций) розничным инвесторам составила около 5 %. Каждый розничный инвестор получил не менее 1 акции, те, кто подал более 10 заявок, не получили аллокации. Как отметил в интервью «Агентству Бизнес Новостей» представитель ПАО «Группа Аренадата», на размер аллокации повлиял «размер сделки, повышенный интерес как со стороны институциональных инвесторов — крупнейших УК, инвестиционных фондов, так и со стороны частных инвесторов». По данным «Агентства Бизнес Новостей», в ходе IPO Iva Technologies аллокация среди розничных инвесторов составила 5–10 %, столько же у IT-компании Positive Technologies и 4 % — у «Группы Астра». После выхода на биржу доля акций в свободном обращении (free-float) составит порядка 14 % от акционерного капитал группы. Акции под тикером DATA и ISIN RU000A108ZR8 были включены во второй уровень листинга Московской биржи. Первые торги акциями «Группы Аренадата» прошли сегодня, 1 октября 2024 года. Компания была основана в 2015 году как дочерняя структура IBS, но впоследствии отделилась от родительской компании. В 2017 года компания представила свой первый продукт — Arenadata Hadoop. В дальнейшем на рынок были выведены Arenadata DB, Arenadata QuickMarts, Arenadata Cluster Manager, Arenadata Streaming, Arenadata Postgres и т.д. По состоянию на 2023 году объём данных на платформе Arenadata превысил 60 Пбайт.

01.10.2024 [15:39], Руслан Авдеев

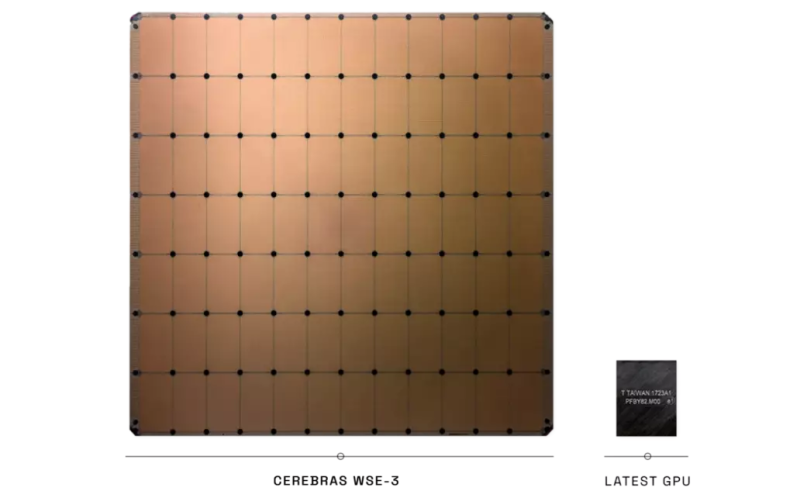

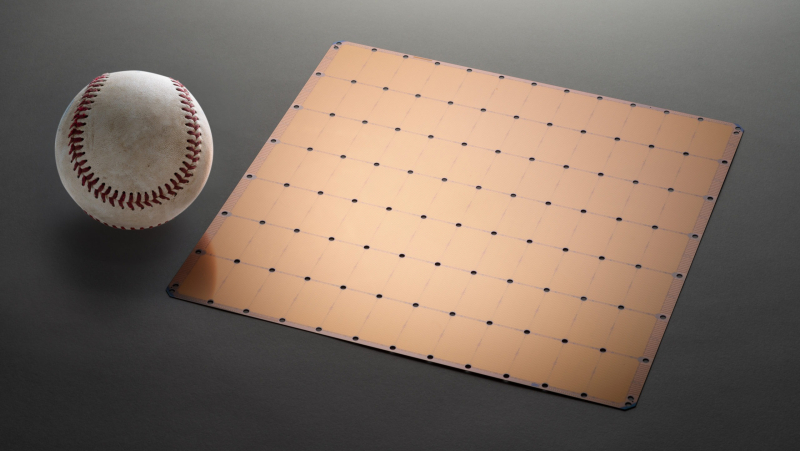

Конкурент NVIDIA — Cerebras Systems выходит на IPO на биржу NasdaqСтартап Cerebras Systems Inc., разрабатывающий ИИ-суперускорители размером с целую кремниевую пластину, подал заявку для выхода на публичные торги. По данным Silicon Angle, шаг вполне ожидаемый — компания подала проект документации в Комиссию по ценным бумагам и биржам США (SEC) ещё летом текущего года. На прошлой неделе сообщалось, что компания надеется привлечь в ходе IPO от $750 млн до $1 млрд, а оценочная стоимость компании составит до $8 млрд. На Nasdaq компания намерена выйти под тикером CBRS. Флагманским продуктом компании является суперчип WSE-3 с 4 трлн транзисторов, формирующих 900 тыс. ядер и 44 Гбайт SRAM. Компания утверждает, что WSE-3 может обучать ИИ-модели значительно быстрее, чем традиционные чипы. При этом энергоэффективность WSE-3 значительно лучше, поскольку один большой чип просто эффективнее во всех отношениях множества более компактных. Компания поставляет WSE-3 в составе модуля CS-3 размером с небольшой холодильник, также вмещающего и охлаждающее оборудование, модули питания и прочие компоненты. Клиенты могут использовать до 2048 CS-3 в одном ИИ-кластере.

Источник изображения: Cerebras Cerebras пока не приносит прибыли, но рассчитывает на быстрый рост выручки. С 2022 по 2023 годы продажи компании выросли более чем втрое с $24,62 млн до $78,7 млн. Чистый убыток за те же периоды составил $177,72 млн и $127,16 млн соответственно. В 2024 году за первые шесть месяцев выручка составит $136,4 млн при убытке $66,6 млн. Однако отмечается очень большая концентрация продаж — 87 % продукции в I полугодии предназначалось компании G42 (ныне Core42) из ОАЭ. Более того, этот же заказчик до середины следующего года закупит ускорителей на почти $1,5 млрд. При этом у G42 есть 5 % акций Cerebras, столько же имеется только у основателя компании Эндрю Фельдмана (Andrew Feldman). Среди других известных инвесторов есть глава OpenAI Сэм Альтман (Sam Altman) также является акционером Cerebras, как и сооснователь Sun Microsystems Энди Бехтольшайм (Andy Bechtolsheim). Впрочем, Cerebras уже готовится сотрудничать с Aramco и другими компаниями. В документах, посвящённых выходу на IPO, Cerebras заявила, что намерена сохранить рост выручки, привлекая больше клиентов и расширяя технологическое портфолио, создавая новые продукты и форм-факторы. Ещё одним потенциальным источникам роста стал недавний запуск облачного сервиса для инференса. При этом Reuters сообщает, что ранее в этом году некоторые инвесторы ушли с рынка акций ИИ-компаний из-за опасений того, что тот слишком раздут. Попытка Cerebras выйти на IPO покажет, сохранился ли в должной мере интерес к отрасли. Компанию поддерживает ряд крупных инвесторов, включая Abu Dhabi Growth Fund и Coatue Management. Андеррайтерами предложения, помимо прочих, являются Citigroup, Barclays, UBS Investment, Wells Fargo Securities и Mizuho.

14.09.2024 [00:42], Владимир Мироненко

Altera не будут продавать — лишь долю в бизнесе, как и планировалосьСандра Ривера (Sandra Rivera), гендиректор компании Altera, созданной на базе выделенной из Intel группы программируемых решений (PSG), опровергла сообщения о планах чипмейкера по продаже Altera с целью получения средств для выхода из кризисного положения. В интервью ресурсу CRN Ривера заявила, что для компании ничего не изменилась, и предприятие по-прежнему следует плану, который был объявлен более года назад. Он предполагает продажу доли в бизнесе, а не всей компании целиком, и проведение IPO в 2026 году. Напомним, что на прошлой неделе агентство Reuters сообщило со ссылкой на неназванные источники, что Intel планирует вынести на рассмотрение совета директоров на заседании в середине сентября потенциальную продажу предприятий, не являющихся ключевыми для её стратегии, в том числе Altera. Altera с начала 2024 года работает независимо от Intel, но процесс разделения бизнеса с материнской компанией всё ещё не завершён, хотя и «фактически опережает график». По словам Риверы, крайний срок завершения разделения структур и функций двух компаний — 1 января 2025 года. В настоящее время ведётся подготовка к продаже доли компании, проводятся встречи с банками, а также выполняется необходимая для этого работа, говорит Ривера. «И команда очень, очень сосредоточена на нашей долгосрочной цели, нашей конечной цели — стать номером один в отрасли. И IPO — это важная и волнующая веха на этом пути», — заявила она. Intel приобрела компанию Altera в 2015 году за $16,7 млрд. В октябре прошлого года Intel объявила о предстоящем выделении с 1 января 2024 года группы программируемых решений (PSG) в отдельную бизнес-структуру, а в феврале 2024 анонсировала возрождение независимого бренда Altera.

11.09.2024 [20:13], Руслан Авдеев

DigitalBridge намерена снова вывести Switch на IPOВладельцы оператора дата-центров Switch рассматривают IPO компании в 2025 году, которое, вероятно, поднимет оценку компании до $40 млрд. По данным Reuters, пока обсуждение вопроса находится на ранней стадии и решение ещё не принято. Switch управляет крупными кампусами в Остине (Техас), Рино (Лас-Вегас), Гранд-Рапидс (Мичиган) и Атланте (Джорджия). В прошлом году поданы заявления о расширении бизнеса в Остине и Атланте. Основанная в 2000 году компания вышла на IPO в 2017 году, сумев привлечь $513 млн при рыночной капитализации $4,2 млрд. В 2022 году Switch была выкуплена DigitalBridge и IFM Investors за $11 млрд и стала частной. В 2023 году миноритарную долю приобрёл австралийский пенсионный фонд Aware Super. По имеющимся данным, в последние недели Switch провела предварительные переговоры с инвестиционными банкирами. На такой шаг компании намерены пойти на фоне стремительного роста интереса инвесторов к генеративному ИИ, который вызвал взлёт спроса на инфраструктуру, в том числе на дата-центры и высокопроизводительные серверы.

Источник изображения: Jason Briscoe/unsplash.com В последнее время отмечается и значительное увеличение числа сделок на рынке серверов и ЦОД. Например, в сентябре текущего года Blackstone заключила сделку, купив австралийского оператора ЦОД AirTrunk за сумму, превышающую AU$24 млрд ($16 млрд), в августе AMD согласилась купить производителя серверов ZT Systems за $4,9 млрд — компания намерена расширить свои продуктовые линейки в попытке угнаться за чрезвычайно успешной NVIDIA. С последней сотрудничает и Switch. Также компания работает с Dell и FedEx. С января 2016 года дата-центры компании питаются за счёт возобновляемой энергии — это привлекает технологические компании, имеющие природоохранные обязательства и соответствующие заявленные цели. Согласно докладу Morgan Stanley, до конца десятилетия мировой бум индустрии ЦОД, вероятно, обеспечит выбросы, эквивалентные 2,5 млрд тонн углекислого газа.

03.07.2024 [08:32], Владимир Мироненко

Крупный европейский криптомайнер Northern Data обдумывает вывод на биржу подразделений ЦОД и ИИКомпания Northern Data, деятельность которой связана с майнингом криптовалюты, предоставлением услуг высокопроизводительных вычислений (HPC) и ИИ, обдумывает возможность проведения IPO подразделений Taiga и Ardent, предоставляющих услуги облачных вычислений и ЦОД соответственно, пишет Bloomberg. По данным источников Bloomberg, IPO может состояться на площадке Nasdaq. В настоящее время компания ведёт переговоры с банками для проведения публичного размещения акций. По оценкам банков, капитализация этих подразделений может составить $10–$16 млрд. Как и многие компании, занимающиеся майнингом криптовалют, Northern Data рассматривает HPC и ИИ как прибыльное дополнение к своей основной деятельности. В прошлом году Northern Data разделила свой бизнес на три подразделения — Arden, Taiga и Peak Mining, сосредоточив в последнем все операции по майнингу криптовалют. Согласно информации на сайте компании, у неё имеется 11 дата-центров. Peak Mining, американское подразделение компании по майнингу биткоинов, строит и разрабатывает дата-центры суммарной ёмкостью почти 700 МВт, что в случае реализации всех планов сделает его одним из крупнейших майнеров криптовалюты в США. Taiga уже владеет 24,5 тыс. ускорителей NVIDIA, включая H100, A100 и A6000. Они в основном находятся в трёх ЦОД в Швеции и Норвегии и на 100 % запитаны от «зелёных» источников энергии. В понедельник компания объявила, что первой в Европе приобрела 2 тыс. ускорителей NVIDIA H200, дополненных DPU BlueField-3 и ConnectX-7. Они будут размещены в одном из европейских ЦОД с PUE менее 1,2. Запуск первого кластера намечен на IV квартал, а его производительность составит порядка 32 Пфлопс (точность вычислений не указана). Пиковая теоретическая FP64-производительность такого количества ускорителей H200 составляет 68 Пфлопс. В свою очередь Ardent занимается дизайном и строительством высокоплотных ЦОД, ориентированных на HPC- и ИИ-нагрузки. Компания использует СЖО, а заявленный уровень PUE не превышает 1,15. При этом Ardent обещает 100 % доступность своих площадок. Как сообщается, Northern Data в ноябре получила кредитное финансирование на сумму €575 млн от компании Tether Group, занимающейся стейблкоинами, а в январе завершила приобретение у Tether компании Damoon за €400 млн, рассчитавшись с помощью облигаций, конвертируемых в акции, выпущенные Northern Data AG. В результате Tether стала основным инвестором Northern Data. Полученные средства Northern Data использует для закупок самых востребованных чипов NVIDIA. Благодаря этому к концу лета компанией будет развёрнуто около 20 тыс. NVIDIA H100.

28.06.2024 [14:58], Руслан Авдеев

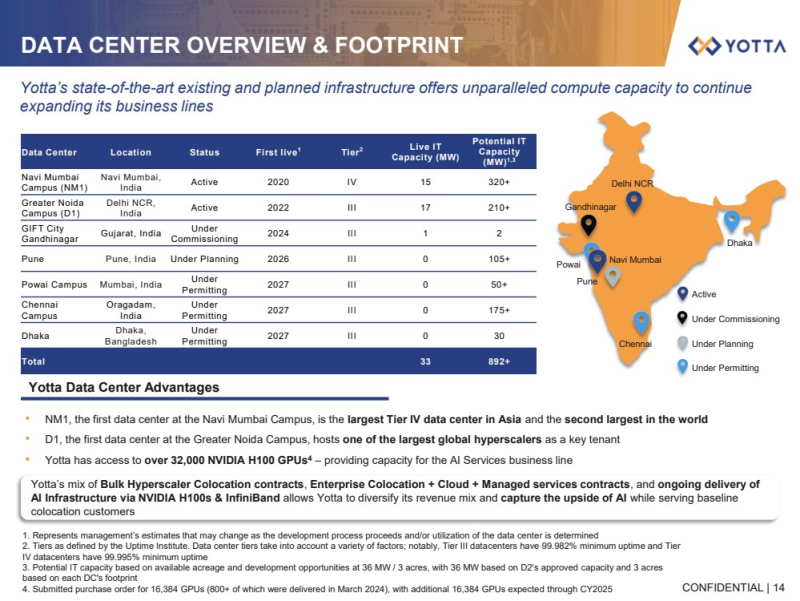

Индийский оператор ЦОД Yotta готовится выйти на NasdaqИндийский оператор ЦОД Yotta выйдет на IPO на бирже Nasdaq через SPAC-слияние с Cartica Acquisition Corp. Datacenter Dynamics сообщает, что компании Nidar Infrastructure Limited (Hiranandani Group), ЦОД-подразделением которой является Yotta, а также компания Cartica объявили о заключении окончательного соглашения. Nidar позиционирует себя как ведущего индийского провайдера ЦОД для ИИ- и HPC-решений. Речь идёт о колокейшн-услугах (в том числе для гиперскейлеров), облачных и иных сервисах. Капитализация Nidar составляет около $2,75 млрд. Yotta Infrastructure — это ЦОД-подразделение Nidar и её «родительской» компании Hiranandani Group. В документах Cartica компания Yotta Data and Cloud Limited упоминается как полностью принадлежащее Nidar дочернее предприятие. Сама Nidar Group занимается недвижимостью, компания принадлежит семейству Хиранандани и им же управляется. Последняя также управляет объектами энергетики, что упрощает строительство ЦОД. Основанная в 2019 году Yotta разрабатывает, строит и управляет ЦОД уровня Tier III/IV в Индии. У компании уже есть три кампуса ЦОД в Индии, ещё три строятся там же в Индии, а ещё одна — в Бангладеше. Кроме того, планируется строительство объекта в Непале. На текущий момент ёмкость объектов Yotta составляет 33 МВт с возможностью расширения до 892 МВт. В 2023 году Yotta получила $15 млн, а убыток по EBITDA составил $12,3 млн. В текущем году компания рассчитывает на выручку $44,6 млн и убыток по EBITDA на уровне $7,4 млн. В заявке для SEC отмечается, что Yotta заключила с NVIDIA соглашение на поставку более 32 тыс. ускорителей H100, а также ускорителей NVIDIA L40S. Облачные ИИ-кластеры в ЦОД Yotta создаются при участии инженеров NVIDIA, а для объединения ускорителей используется InfiniBand.

21.06.2024 [16:09], Руслан Авдеев

Производитель гигантских ИИ-суперчипов Cerebras Systems готовится к IPOСтартап Cerebras Systems Inc., выпускающий передовые ИИ-чипы и конкурирующий с NVIDIA, по слухам, подал регуляторам США документы для выхода на биржу Nasdaq. По данным Silicon Angle, IPO должно состояться позже в 2024 году. Компания выпускает специализированные и весьма производительные ИИ-чипы размером с кремниевую пластину. У NVIDIA немного конкурентов на мировом рынке, но Cerebras — как раз из их числа. Новейший флагманский чип компании WSE-3 был анонсирован в марте, ему предшествовала модель WSE-2, дебютировавшая в 2021 году. Ожидается, что WSE-3 станет доступен до конца текущего года. Cerebras говоит, что WSE-3 имеет в 52 раза больше ИИ-ядер, чем ускоритель NVIDIA H100. Чип будет доступен в составе модуля CS-3 размером с небольшой холодильник с интегрированной системой охлаждения и блоком питания. WSE-3 имеет пиковое быстродействие 125 Пфлопс в разреженных FP16-вычислениях. В компании утверждают, что таких характеристик более чем достаточно для конкуренции с лучшими ускорителями NVIDIA, а её чипы не только быстрее, но и энергоэффективнее. Статус компании, похоже, действительно способной конкурировать NVIDIA, должен привлечь внимание инвесторов. Например, с началом эры ИИ акции NVIDIA выросли почти на порядок, поэтому не исключено, что и Cerebras ожидает впечатляющий успех. По имеющимся данным, Cerebras уведомила регуляторов в Делавэре, где компания официально зарегистрирована, о намерении предложить в ходе ожидающегося раунда инвестиций привилегированные акции с большой скидкой. Хотя в самой Cerebras не комментируют слухи об IPO, Bloomberg сообщил, что компания выбрала Citigroup в качестве ведущего банка для первичного листинга. В Bloomberg отмечают, что IPO состоится не раньше II половины 2024 года, а руководство рассчитывает на оценку не менее $4 млрд, которую компания получила после последнего раунда финансирования серии F, позволившего привлечь $250 млн в 2021 году.

17.05.2024 [21:48], Владимир Мироненко

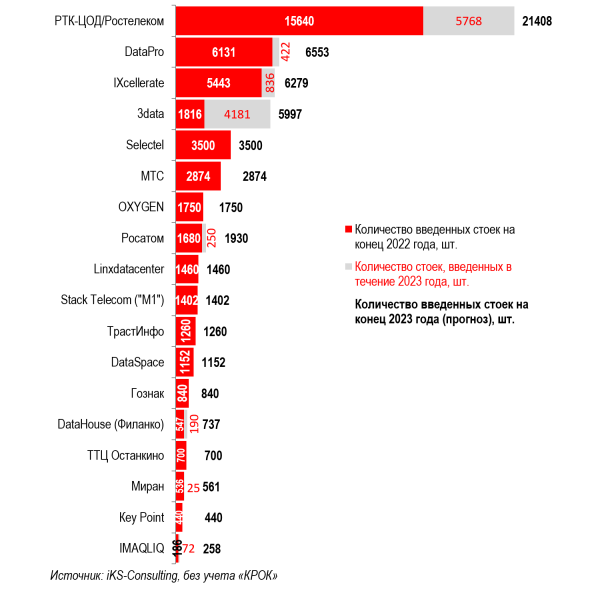

Крупнейший в России оператор ЦОД и облачных услуг «РТК-ЦОД» готовится к IPO«Ростелеком» планирует провести IPO своей «дочке» в сфере облачных услуг и ЦОД — «РТК-ЦОД», пишет «Коммерсантъ». Сообщивший об этом на онлайн-конференции для инвесторов первый вице-президент и финансовый директор «Ростелекома» рассказал, что в настоящее время компания занимается выработкой параметров предстоящего IPO и определением конкретных сроков его проведения. Он отметил, что для «Ростелекома» это будет первый опыт выведения быстрорастущих направлений на рынок, добавив, что компания видит в этом потенциал дальнейшей работы для того, чтобы в «большей степени транслировать, раскрывать стоимость направлений» её бизнеса. Ранее «Ростелеком-ЦОД» попал под санкции США.

Источник изображения: «Ростелеком» Операторы ЦОД в комментариях «Коммерсанту» отметили, что выход конкурента на биржу является для него логичным шагом в условиях растущего рынка и позволит привлечь инвестиции. После объявления о планах по проведению IPO «РТК-ЦОД» котировки «Ростелекома» по выросли на 6,1 % при росте индекса на 0,45 %. Объём торгов составил 3,8 млрд руб. — рекорд за два года. По оценкам iKS-Consulting, РТК-ЦОД контролирует 33 % российского рынка аренды стойко-мест и размещения оборудования и 24 % облачных услуг IaaS и PaaS, темпы роста которых составляют 25 % и 34 % соответственно. Также отмечается, что с учётом высокой ключевой ставки ЦБ заёмный капитал слишком дорог, поэтому «использование для развития внешних инвестиций, получаемых в ходе IPO, выглядит хорошим решением».

15.04.2024 [22:51], Владимир Мироненко

«Группа Астра» объявила о начале SPOРоссийский производитель инфраструктурного программного обеспечения ПАО «Группа Астра» объявил о начале вторичного публичного предложения обыкновенных акций (SPO), в рамках которого основной акционер Денис Фролов предложит от 10,5 до 21,0 млн принадлежащих ему акций, что составляет 5–10 % от общего количества акций компании. Предложение не размывает доли существующих акционеров. В случае продажи более 5 % компания может рассчитывать на зачисление в первый уровень листинга Московской биржи, то есть её акции будут считаться голубыми фишками биржи. В случае продажи 10 % акций компания может быть включена в Индекс Московской биржи, что повысит спрос на её акции и расширит круг потенциальных инвесторов. Как ожидается, в результате SPO доля акций компании в свободном обращении (free-float) может увеличиться до 15 %. Цена акций будет установлена после формирования книги заявок, но не выше 620 руб./ед. Итоговая цена акции в рамках SPO станет известна не позднее 19 апреля. Сбор заявок на участие в SPO продлится с 15 по 18 апреля, но может быть завершён досрочно по решению Фролова.

Источник изображения: «Группа Астра» Как отметил гендиректор «Группы Астра», с момента IPO в октябре 2023 года капитализация «Группы Астра» почти удвоилась, а количество акционеров превысило 112 тыс. Увеличение free-float соответствуют намерениям компании по расширению базы акционеров и попаданию «на радар» новым инвесторам. В 2023 году компания увеличила выручку на 77 % (9,54 млрд руб.), расширив клиентскую базу в 1,5 раза (22,5 тыс. организаций). В течение следующих двух лет компания планирует утроить чистую прибыль, как за счёт привлечения новых клиентов, так и благодаря повышению проникновения продуктов экосистемы среди существующих пользователей. Большую часть дохода принесла ОС Astra Linux — 6,30 млрд руб. (67 % всей выручки). Реализация продуктов экосистемы (СУБД, система виртуализации, решение для резервного копирования данных и пр.) увеличилась год к году на 142 % до 1,75 млрд руб. |

|