Материалы по тегу: реструктуризация

|

26.06.2025 [23:00], Владимир Мироненко

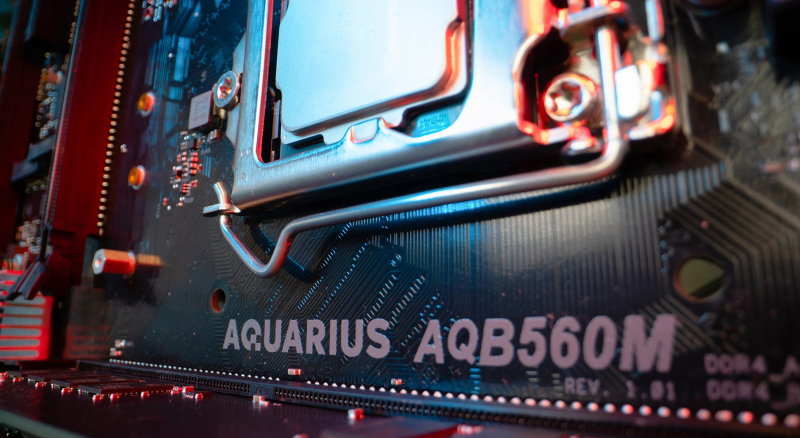

«Аквариус» передал в залог структуре «Сбера» доли в двух компаниях

hardware

аквариус

импортозамещение

инвестиции

реструктуризация

россия

сбер

сбербанк

сделано в россии

сделка

финансы

Один из крупнейших российских производителей компьютерной техники, ГК «Аквариус» передал 16 июня в залог структуре «Сбера» — ООО «Сбербанк Инвестиции» — 70-% долю в своём головном юрлице «Ай кью холдинг» (ранее «Смарт Холдинг») и 99,99-% долю в ООО «Аквариус технологии», сообщил «Коммерсантъ» со ссылкой на данные «Спарк-Интерфакса». Аналитики не исключают, что передача долей может быть частью более широкой сделки со «Сбером», связанной с реструктуризацией или возможным вхождением банка в капитал. В прошлом году «Сбербанк Инвестиции» уже получили 12-% долю в «Аквариусе». В «Аквариусе» пояснили «Коммерсанту», что частичный залог долей отдельных компаний группы является стандартной практикой при корпоративном кредитовании, и это не означает по умолчанию никакой продажи. Представитель ФГ «Финам» отметил, что в российской практике распространены сделки через посредничество банков, когда сначала банк выкупает актив и потом перепродаёт его. Впрочем, эксперты не исключают продажу компании и самому «Сбера», который является крупным потребителем IT-инфраструктуры. Как сообщает источник «Коммерсанта», знакомый с планами компании, у неё высокая долговая нагрузка и ей «не хватает средств на операционную деятельность». По его словам, в связи с этим в «Аквариусе» изначально рассматривали продажу компании новым инвесторам для расчётов с кредиторами либо её переход в управление «Сбера». Возможность проблем не исключил и другой собеседник издания, связавший их это с сокращением госзакупок и ростом ключевой ставки ЦБ. Как утверждает источник «Коммерсанта» на рынке разработчиков электроники, одной из проблем отрасли в целом остаётся «привязка к госзакупкам»: основные процедуры приходятся на начало года, средства поступают неравномерно, а поддерживать производство надо постоянно. По данным «Регблока», задолженность АО «А-холдинг» по кредитам и займам составляла 4,5 млрд руб., кредиторская задолженность ООО «Ай кью холдинг» — 1 млрд руб., что соответствует умеренному уровню. Вместе с тем эксперт ИК «Финам» отметил, что группа компаний может быть уязвима. В начале прошлого года сообщалось, что «Сбербанк» организовал производство собственных серверов. Весной этого года «Сбербанк» инициировал банкротство российского производителя OCP-серверов Gagar>n.

23.06.2025 [10:32], Сергей Карасёв

NTT поглотит за $16 млрд дочернюю структуру NTT Data с целью усиления позиций в области ИИЯпонская корпорация Nippon Telegraph and Telephone (NTT) сделала предложение о поглощении дочерней структуры NTT Data, которая специализируется на ИТ-услугах и дата-центрах. Сделка уже получила одобрение, а процесс её закрытия начнётся 26 июня. NTT является мажоритарным акционером NTT Data с долей 57,7 %. Как сообщалось ранее, в рамках сделки NTT заплатит ¥4000 ($27,65) за каждую акцию NTT Data. Общая сумма транзакции составит ¥2,37 трлн (≈$16,4 млрд). После завершения процедуры NTT Data будет трансформирована в частную структуру. Предполагается, что сделка упростит корпоративную организацию NTT, а также поможет в укреплении позиций на стремительно развивающемся рынке ИИ. В данной сфере корпорация NTT, примерно треть которой принадлежит государству, конкурирует с KDDI и SoftBank. Между тем Токио подталкивает местные компании к разработке собственных ИИ-платформ, которые могли бы стать альтернативой продуктам американской OpenAI и китайской DeepSeek.

Источник изображения: NTT Сделка являются частью масштабной программы NTT Global Data Centres (подразделение NTT Data) по инвестированию более $10 млрд до 2027 года в формирование критической инфраструктуры, оптимизированной для ИИ, и развитие цифровой экономики. Будучи третьим по величине оператором ЦОД в мире, NTT Global Data Centers активно расширяет свою экосистему. За последний год компания открыла 10 новых дата-центров в Северной Америке, Европе, на Ближнем Востоке, в Африке и Азиатско-Тихоокеанском регионе, добавив более 370 МВт новых IT-мощностей. В общей сложности компания управляет более чем 150 объектами в более чем 20 странах и регионах.

03.06.2025 [12:33], Сергей Карасёв

Французские власти готовы выкупить НРС-активы Atos за €410 млнВласти Франции сделали предложение о выкупе подразделения Advanced Computing в составе группы Atos. Предполагается, что сделка поможет улучшить финансовое положение этой французской IT-компании и позволит ей сфокусировать усилия на наиболее перспективных видах деятельности. Advanced Computing объединяет направления HPC, ИИ и квантовых вычислений, а также сервисы для бизнеса. За соответствующие активы правительство Франции готово заплатить €410 млн. По оценкам, это соответствует нынешней рыночной стоимости перечисленных структур. Их суммарная выручка в 2025 году прогнозируется на уровне €800 млн. Сделка не распространяется на группу Vision AI (также входит в Advanced Computing), которая базируется в Великобритании и включает в себя прежде всего дочернюю компанию Ipsotek, приобретённую в 2021 году. Ключевым направлением работ Vision AI является видеоаналитика с применением алгоритмов ИИ. Эти технологии могут использоваться в сферах безопасности и охраны объектов, для контроля производственных операций, обнаружения оставленных в общественных местах предметов и пр.

Источник изображения: Atos Совет директоров Atos в целом приветствует предложение французских властей. Стороны намерены подписать обязывающее соглашение в течение ближайших недель, а закрытие сделки ожидается в 2026 году. Информация о том, что Франция рассматривает возможность спасения Atos путём национализации, появилась в конце 2024 года. Atos намерена сохранить за собой высокорентабельные операции, такие как ИИ-технологии Vision AI. Компания столкнулась с ухудшением финансовых показателей: выручка падает на всех ключевых рынках, что связано в том числе с уменьшением количества заказов. При этом Atos находится в процессе сложной реструктуризации, которая включает конвертацию €2,9 млрд займов и облигаций в акционерный капитал и привлечение нового финансирования. Компания реализует четырёхлетний «стратегический план трансформации» под названием Genesis, призванный вывести её на путь «устойчивого роста». В случае успешной реструктуризации выручка группы, как ожидается, достигнет €9–10 млрд к 2028 году.

20.05.2025 [23:49], Владимир Мироненко

Маршруты не совпали: Intel собралась продать телекоммуникационный и сетевой бизнесIntel рассматривает возможность продажи бизнеса по разработке телекоммуникационных и сетевых технологий, поскольку новый гендиректор Лип-Бу Тан (Lip-Bu Tan) продолжает избавляться от структур, которые, по его мнению, не являются критически важными для развития компании. Об этом сообщило агентство Reuters со ссылкой на свои источники. По словам информаторов агентства, Лип-Бу Тан объявил о намерении сосредоточиться на производстве чипов для ПК и ЦОД. «Это то, что мы собираемся расширять и развивать», — сказал в понедельник он топ-менеджменту на праздновании 40-летия Intel в Тайбэе, подчеркнув, что доля компании на рынке чипов для ПК составляет около 68 %, а на рынке ЦОД — 55 %. По итогам внутреннего обсуждения Intel было решено, что производство телеком-решений больше не будет вносить вклад в реализацию основной стратегии Intel. Также обсуждались перспективы сетевого бизнеса Intel, в том числе его продажа из-за жёсткого контроля Broadcom и др. игроков важнейших сегментов рынка, говорят источники. Также Intel пыталась понять, что более стратегически целесообразно — партнёрство с другой компанией или продажа доли в бизнесе. Предварительные переговоры со сторонним организациями, проявившими интерес к покупке, уже ведутся. Впрочем, пока они находятся на ранней стадии, процесс запуска торгов и оформления сделки не начинался. Но Intel всё же пообщалась с инвестиционными банками с целью выбора консультанта для процесса продажи. С нынешнего года отчётность подразделения Network and Edge Group (NEX) отражается в результатах структуры Datacenter and AI Group (DCAI). В прошлом году NEX принесло компании $5,8 млрд выручки, увеличив показатель год к году всего на 1 %. При этом данное направление последовательно сокращается. Ещё раньше, в 2023 году, под руководством гендиректора Пэта Гелсингера (Pat Gelsinger) Intel продала производство оптических трансиверов компании Jabil. Тогда же компания отказалась от развития Ethernet-коммутаторов, хотя за четыре года до этого поглотила Barefoot Networks. В 2019 году Intel неожиданно отказалась от развития интерконнекта Omni-Path, передав его Cornelis Networks. При Лип-Бу Тане Intel продала контрольный пакет акций (51 %) своего FPGA-подразделения Altera (PSG) частной инвестиционной компании SilverLake за $4,46 млрд, чтобы профинансировать усилия по выходу из кризисной ситуации. Впрочем, процесс отделения начался ещё при Гелсингере, который успел избавить Intel от Optane и NAND, собственных серверов, NUC, Pathfinder for RISC-V, IMS Nanofabricatio и ASIC для майнинга.

12.05.2025 [20:55], Владимир Мироненко

«Давайте нам деньги и вычислительные ресурсы и не путайтесь под ногами»: OpenAI и Microsoft пытаются договориться о продолжении сотрудничества на фоне роста амбиций стартапаВ прессе появились сообщения о переговорах между OpenAI и Microsoft по поводу пересмотра условий их дальнейшего партнёрства. В то время как OpenAI ищет пути для выхода на IPO, стремясь привлечь больше финансирования, необходимого для обеспечения разработки более мощного ИИ, Microsoft рассчитывает и в дальнейшем иметь доступ к новейшим разработкам создателя ChatGPT, пишет The Financial Times со ссылкой на информированные источники. Существующий контракт OpenAI и Microsoft был подписан в 2019 году, когда Microsoft инвестировала в стартап $1 млрд. В общей сложности софтверный гигант инвестировал в OpenAI более чем $13 млрд, получая взамен доступ к интеллектуальной собственности, а также долю дохода продаж продуктов. Действие контракта истекает в 2030 году. Microsoft хотела бы и в дальнейшем иметь доступ к новейшим разработкам OpenAI, ради чего готова пожертвовать частью своей доли доходах OpenAI, сообщили источники The Financial Times.

Источник изображения: Headway / Unsplash Стартап был создан как некоммерческая организация, что стало препятствием для расширения его финансирования. Компания не скрывает намерений перейти на коммерческие рельсы, однако решила изменить подход. На прошлой неделе OpenAI объявила об отказе от разделения на некоммерческое и коммерческое подразделения, выбрав вместо этого реструктуризацию бизнес-подразделения в корпорацию общественного блага (PBC). Это позволит ему привлекать инвестиции, не меняя социальные приоритеты. Данной корпоративной модели придерживаются Anthropic и xAI. Это также даст возможность OpenAI по-прежнему предлагать инвесторам долю в бизнесе. По словам источника, изменение является ключевым требованием инвесторов, и оно гарантирует, что «IPO станет возможным» в будущем. Но для реализации этого плана также требуется одобрение Microsoft, крупнейшего финансового спонсора OpenAI. Переговоры между OpenAI и Microsoft осложняются охлаждением между компаниями, поскольку с момента начала их партнёрства амбиции стартапа выросли, сейчас он параллельно работает с её конкурентами — SoftBank и Oracle — для создания собственной обширной ИИ-инфраструктуры Stargate стоимостью сотни миллиардов долларов. Один из топ-менеджеров раскритиковал OpenAI за высокомерие. «Отчасти трения возникают из-за стиля. OpenAI говорит Microsoft: ”Давайте нам деньги и вычислительные ресурсы и не путайтесь под ногами: будьте счастливы работать с нами". Естественно, это приводит к напряжённости», — отметил он. Вместе с тем в Microsoft сохраняют оптимизм по поводу того, что стороны уладят разногласия и придут к соглашению.

Источник изображения: Headway / Unsplash Разработка ИИ-технологий предполагает громадные расходы. В октябре прошлого года OpenAI привлёк $6,6 млрд от SoftBank, Microsoft и венчурных капиталистов, включая Thrive Capital и Altimeter Capital. В марте он получил ещё $40 млрд в раунде финансирования, возглавляемом SoftBank, причём в контрактах инвесторов оговорено, какой капитал они получат, когда OpenAI преобразуется в новую структуру. Инвесторы имеют возможность вернуть часть или все вложенные ими средства, если OpenAI не сможет стать коммерческой корпорацией. Вместе с тем в OpenAI уверены, что инвесторы сохранят приверженность компании, даже если реструктуризация будет отложена по каким-либо причинам. По словам источника, требование о преобразовании в более традиционную коммерческую структур является «признанием на высоком уровне того, что это требуется для привлечения такой суммы денег». Он добавил, что привлечение «$40 млрд в рамках структуры с ограниченной прибылью недостижимо». Даже в случае положительного исхода переговоров с Microsoft, стартап ожидают дополнительные препятствия. В понедельник OpenAI пообещал, что его бизнес-подразделение будет контролироваться некоммерческим советом, предоставив совету существенную долю в акционерном капитале корпорации общественного блага и право назначать его директоров.

Источник изображения: Headway / Unsplash Но критики считают, что OpenAI ставит под угрозу свою миссию, ставя прибыль выше остального. В частности, Маск, покинувший OpenAI после ссоры с главой OpenAI Сэмом Альтманом (Sam Altman), пообещал продолжить судебные разбирательства, чтобы заблокировать любую корпоративную реструктуризацию. Комментируя решение OpenAI провести преобразование в PBC, адвокат Маска Марк Тоберофф (Marc Toberoff) заявил агентству Bloomberg, что это ничего меняет. «Благотворительная организация по-прежнему передаёт свои активы и технологии частным лицам ради личной выгоды — включая Сэма Альтмана — и при этом переводит всю фактическую работу благотворительной организации по ИИ/AGI в гигантскую коммерческую корпорацию», — отметил он. Кроме того, OpenAI предстоит убедить власти Калифорнии и Делавэра — штатов, в которых находится её штаб-квартира и зарегистрирована организация, — что данное предложение будет соответствовать миссии компании по принесению пользы обществу. Генеральный прокурор штата Делавэр Кэти Дженнингс (Kathy Jennings) заявила о планах проверить намеченную реструктуризацию OpenAI на предмет соответствия законодательству Делавэра и благотворительным целям, а также то, что в новой структуре некоммерческая организация сохранит надлежащий контроль над коммерческой. Провал нового плана по реструктуризации может больно ударить по OpenAI, предупреждают эксперты, поскольку стартап не сможет привлекать больше денег, добиваться будущего размещения акций и получать финансовые ресурсы для оказания конкуренции крупным технологическим компаниям, таким как Google.

09.05.2025 [12:19], Сергей Карасёв

NTT Data превратится в частную компанию в рамках сделки стоимостью $16,4 млрдЯпонская корпорация Nippon Telegraph and Telephone (NTT) объявила о намерении преобразовать дочернюю структуру NTT Data, которая специализируется на ИТ-услугах и ЦОД, в частную компанию. Предполагается, что это позволит повысить операционную эффективность NTT Data и извлечь дополнительную выгоду из быстрорастущего спроса на ИИ-инфраструктуру. История NTT Data началась в 1967 году, когда Japan Telegraph and Telephone Public Corporation основала подразделение данных. В 1985 году эта компания была приватизирована и сменила имя на NTT, а в 1988-м она выделила бизнес по обработке данных в отдельную структуру под названием NTT Data. В настоящее время NTT Data является крупнейшим поставщиком IT-услуг в Японии. NTT владеет 57,7 % акций NTT Data. В рамках готовящейся сделки будут выкуплены все оставшиеся ценные бумаги, котирующиеся на Токийской бирже. NTT заплатит ¥4000 ($27,65) за каждую акцию NTT Data, что представляет собой премию в размере 34 % к цене закрытия торгов на 7 мая 2025 года. Таким образом, общая сумма сделки может составить ¥2,37 трлн (≈$16,4 млрд). В июле 2021 года NTT Data объявила о создании нового подразделения NTT Data EMEAL (Европа, Ближний Восток, Африка и Латинская Америка), которое начало деятельность в сентябре 2022-го. Структура объединила Everis (в основном работала в Европе и Латинской Америке) и NTT Data EMEA (охватывала Великобританию, Италию, Германию, Польшу и Румынию). На сегодняшний день NTT Data ведёт деятельность на 20 рынках по всему миру и управляет сетью из более чем 150 дата-центров. В число недавно анонсированных объектов входят площадка мощностью 290 МВт в Джохоре (Малайзия) и ИИ ЦОД мощностью 400 МВт в Хайдарабаде (Индия).

28.04.2025 [07:54], Сергей Карасёв

SambaNova уволила 15 % персонала и переключилась на инференс в облакеРазработчик ИИ-ускорителей SambaNova, по сообщению EE Times, проводит реорганизацию, направленную на трансформацию бизнеса. Стартап, в частности, намерен сосредоточиться на предоставлении облачных услуг в сфере ИИ, включая, ресурсы для инференса. SambaNova была основана в 2017 году. Актуальный ИИ-ускоритель компании SN40L RDU (Reconfigurable Dataflow Unit) объединяет два крупных чиплета, которые оперируют 520 Мбайт SRAM-кеша, 1,5 Тбайт DDR5 DRAM и 64 Гбайт HBM3. Восьмипроцессорная система на базе SN40L, по заявлениям SambaNova, способна запускать и обслуживать ИИ-модели с 5 трлн параметров и глубиной запроса более 256k. Осенью прошлого года SambaNova объявила о запуске самой быстрой на тот момент облачной платформы для ИИ-инференса. В этом вопросе она соревнуется с Cerebras и Groq, ещё двумя заметными стартапами, которые пытаются составить конкуренцию NVIDIA. Стоит отметить, что Groq также сменила бизнес-подход, отказавшись от продажи отдельных ускорителей в пользу оснащения целых ИИ ЦОД для инференса.

Источник изображения: SambaNova В рамках реорганизации SambaNova сократила численность персонала примерно на 15 %: уволены 77 из 500 сотрудников. Отмечается, что масштабные коммерческие ИИ-нагрузки смещаются от обучения в сторону инференса. В результате стартапы в сфере ускорителей и другого ИИ-оборудования для дата-центров переключились на предоставление обалчного доступа к LLM посредством API. «Мы оперативно переориентировались на предоставление облачных решений, которые помогают предприятиям и разработчикам развёртывать открытые ИИ-модели в масштабе. В рамках трансформации операций пришлось принять трудное решение о сокращении примерно 75 сотрудников и сместить фокус команды для поддержания следующего этапа роста», — заявили представители SambaNova.

21.04.2025 [20:31], Татьяна Золотова

R-Vision запускает линейку продуктов для цифровизации бизнеса

r-vision

software

администрирование

информационная безопасность

реструктуризация

сделано в россии

управление данными

Разработчик систем кибербезопасности R-Vision запускает новое направление, ориентированное на комплексную цифровизацию бизнеса. Компания сфокусируется на решении задач для эффективного сотрудничества ИТ и ИБ-подразделений, а также на развитии технологий для управления данными. Об этом сообщила пресс-служба R-Vision. По оценкам аналитиков, более 67 % инцидентов в сфере информационной безопасности связаны с непрозрачностью инфраструктуры и разобщенностью процессов. Невозможность эффективно управлять своими данными ведет к потерям не менее 30 % текущей выручки. Как поясняют в компании, новое ИТ-направление направлено на системное решение этих задач. Новая линейка продуктов для управления ИТ-ландшафтом, сервисом и процессами вокруг данных создается на единой платформе R-Vision EVO. Решения охватывают контроль конфигураций, инвентаризацию активов, автоматизацию совместных процессов ИТ и ИБ, а также задачи обработки и хранения данных. В линейку новых решений входят R-Vision CMDB (для централизованного управления базой данных об ИТ-компонентах и их конфигурациях), R-Vision ITSM (для автоматизации и управления ИТ-услугами, использующая передовые практики библиотеки ITIL), R-Vision ITAM (для управления жизненным циклом ИТ-активов компании) и R-Vision DGP (для управления данными). По информации пресс-службы, первые пилотные внедрения продуктов из ИТ-линейки уже запланированы. По оценке R-Vision, к 2028 году новое направление может приносить до 30 % общей выручки компании.

10.04.2025 [15:40], Андрей Крупин

Softline трансформируется в инвестиционно-технологический холдингГруппа компаний Softline, занимающаяся поставками IT-решений и сервисов для корпоративного сегмента, объявила о смене позиционирования и трансформации в инвестиционно-технологический холдинг с фокусом на инновации. Преобразование в инвестиционно-технологический холдинг затронет изменение структуры управления группой компаний. В настоящее время Softline формирует несколько кластеров, куда будут включены как текущие компании группы, так и вновь приобретаемые в результате M&A-сделок, по следующим направлениям: искусственный интеллект и разработка заказного и тиражного программного обеспечения; производство высокотехнологичного оборудования, включая компьютерные системы и лазерные технологии; разработка решений в области информационной безопасности; реализация комплексных IT-проектов.

Источник изображения: softline.ru Ожидается, что новая управленческая структура Softline позволит усилить синергию между компаниями кластеров, обеспечить устойчивое развитие холдинга на российском и глобальном рынках, а также расширить портфель комплексных решений для бизнеса в различных отраслях. «Совместная работа внутри кластера способствует созданию инновационных решений, которые смогут быстрее масштабироваться и быть востребованными на рынках присутствия группы», — поясняют в Softline. В числе прочего изменения позиционирования и структуры управления Softline призваны повысить её привлекательность для акционеров и инвесторов, а также для высокотехнологичных компаний, которые выступают целью M&A-сделок.

17.03.2025 [22:20], Владимир Мироненко

Новый гендиректор Intel предупредил сотрудников, что придётся принимать «жёсткие решения»С 18 марта к обязанностям гендиректора Intel приступит Лип-Бу Тан (Lip-Bu Tan). Как сообщает Reuters со ссылкой на информированные источники, в числе первоочередных мер по возрождению потенциала компании новый гендиректор наметил реструктуризацию подхода компании к ИИ и сокращение персонала, в частности, «раздутого», по его мнению, среднего управленческого звена. По словам источников, одним из основных приоритетов Тана является модернизация производственных операций компании, которая когда-то производила только чипы для своих нужд, но была перепрофилирована на производство полупроводников для внешних клиентов. На прошедшем после назначения собрании Тан предупредил сотрудников, что компании придётся принимать «жёсткие решения». В ближайшей перспективе Тан планирует повысить доходы подразделения Intel Foundry, которое производит чипы для других компаний, путём агрессивного привлечения новых клиентов, говорят источники Reuters. Изменения коснутся и производства чипов для ИИ-серверов. Также подлежит пересмотру работа в таких сферах, как ПО, робототехника и разработка базовых ИИ-моделей. По словам источников, Тан был ярым внутренним критиком действий Пэта Гелсингера (Patrick Gelsinger), который после назначения гендиректором Intel в 2021 году занялся её преобразованием в контрактного производителя чипов. Гелсингер выделил десятки миллиардов долларов на строительство заводов в США и Европе для производства чипов, но компания не смогла обеспечить надлежащий уровень обслуживания клиентов и технической поддержки, как у конкурента TSMC, что привело к задержкам с выходом новых чипов, проблемам в их работе, а также неудовлетворительным тестам, говорят источники Reuters из числа бывших топ-менеджеров.

Источник изображения: Intel Лип-Бу Тан вошёл в совет директоров Intel в 2022 году, а в октябре 2023 года получил от него расширенные полномочия. Среди прочего на него был возложен контроль за производством. По словам источников Reuters, Тан высказывал разочарование культурой компании, утверждая, что она утратила принцип «выживают только параноики», введённый основателем и бывшим гендиректором Intel Эндрю Гроувом (Andrew Grove). Он также пришел к выводу, что принятие решений серьёзно замедляется из-за раздутого штата. В итоге Тан ушёл в отставку из-за разногласий с советом директоров, отказавшимся реализовать его предложения. Тан сообщил в новом меморандуме, что он планирует сохранить контроль над заводами, которые остаются финансово и операционно отделёнными от конструкторского бизнеса, и восстановить положение Intel как «контрактного производителя мирового класса». Контрактное производство Intel будет успешным, если компания сможет привлечь по крайней мере двух крупных клиентов, что позволит обеспечить выпуск большого объёма чипов, считают отраслевые аналитики и топ-менеджеры Intel. Привлечению крупных клиентов будет способствовать улучшение процесса производства чипов. За последние недели Intel продемонстрировала улучшения в своих производственных процессах, что привклекло NVIDIA и Broadcom, которые начали ранние тесты чипов, пишет Reuters. По данным издания, AMD также сейчас оценивает производство Intel. Ожидается, что Tan будет работать над улучшением выхода годной продукции, поскольку компания в этом году переходит к массовому производству первого собственного чипа с использованием техпроцесса 18A. Цель состоит в том, чтобы перейти к графику выпуска ИИ-чипов, подобного NVIDIA, ежегодно обновляющей свой ассортимент, но на это понадобятся годы. По словам трёх отраслевых источников Reuters и ещё одного собеседника, осведомлённого о прогрессе Intel в разработке, компания сможет разработать эффективную архитектуру для первого ИИ-чипа не ранее 2027 года. |

|