Материалы по тегу: jll

|

10.01.2026 [09:18], Руслан Авдеев

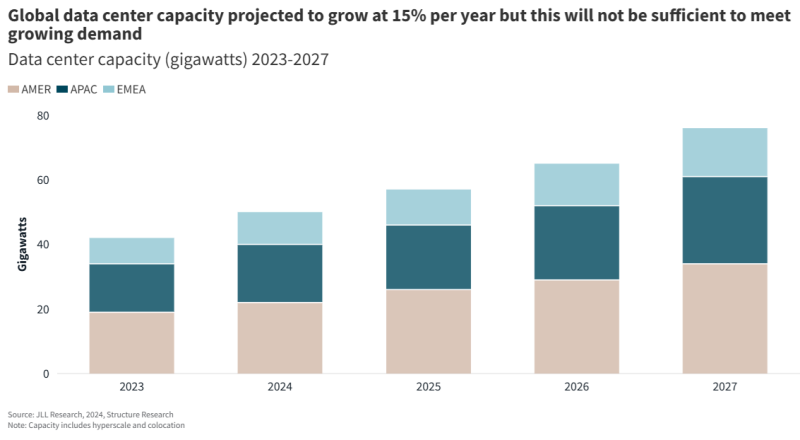

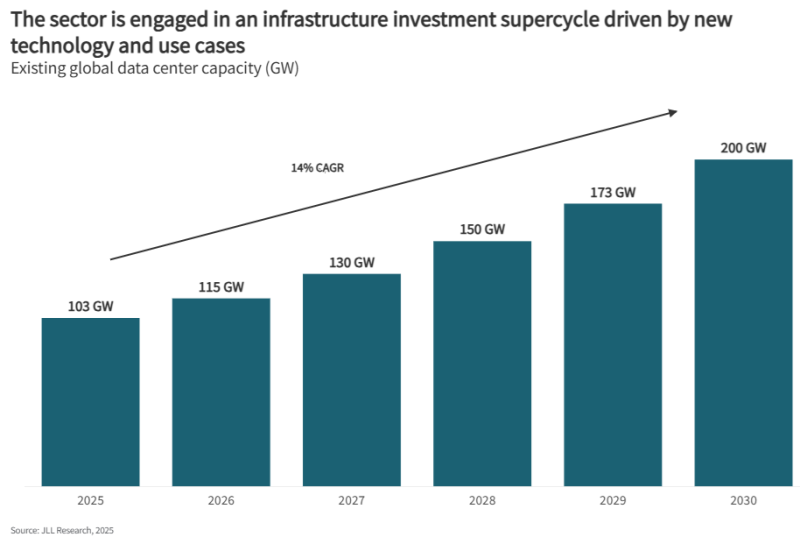

Не «пузырь», а «суперцикл» — к 2030 году на ЦОД будет потрачено $3 трлнСогласно докладу JLL 2026 Global Data Center Outlook, до 2030 года на ЦОД потребуется $3 трлн вложений. Это крупнейший инвестиционный «суперцикл» в истории. В докладе учитываются данные рынка, региональные прогнозы и стратегические сдвиги в индустрии ЦОД. По оценкам JLL, в 2025–2030 гг. появятся ЦОД общей мощностью около 97 ГВт. Общая мощность ЦОД достигнет примерно 200 ГВт, т.е. фактически удвоится, что потребует значительных инвестиций. Как считают в JLL, такой рост приведёт к созданию активов коммерческой недвижимости в объёме $1,2 трлн, что потребует около $870 млрд нового долгового финансирования. Кроме того, пользователи ЦОД потратят $1–$2 трлн на обновление парка ИИ-ускорителей и сетевой инфраструктуры. В совокупности инвестиции достигнут приблизительно $3 трлн к 2030 году. Как сообщает Datacenter Dynamics, в рамках прогноза JLL среднегодовой темп прироста глобального сектора ЦОД (CAGR) составит 14 % до 2030 года. Но, например, оценка Omdia на тот же период более консервативна. Несмотря на опасения экспертов, допускающих появление «ИИ-пузыря», в JLL утверждают, что существующие метрики не свидетельствуют о его возможном формировании. JLL утверждает, что сектор сохраняет здоровые фундаментальные показатели — глобальную загрузку мощностей на уровне 97 %, а 77 % строящихся уже объектов забронированы арендаторами.

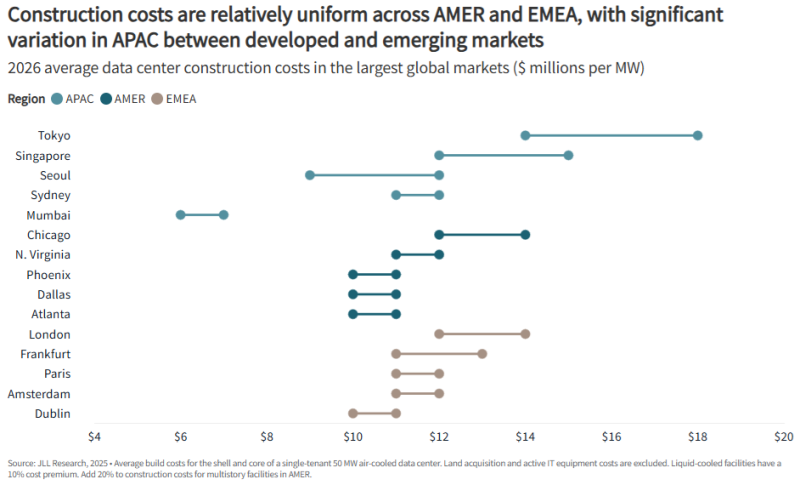

Источник изображения: JLL Research Впрочем, есть и некоторые проблемы, негативно влияющие на мировой рынок ЦОД. Например, ограничения в цепочках поставок ведут к задержкам сроком выполнения заказов на оборудование по всему миру. По данным компании, среднее время выполнения достигает 33 недель, что на 50 % дольше в сравнении с 2020 годом. Кроме того, проблемы с цепочками отражаются на стоимости строительства, CAGR в этом секторе составляет 7 % ежегодно. По прогнозам JLL, в 2026 году стоимость строительства увеличится на 6 %, до $11,3 млн/МВт. Тем не менее, аналитики JLL подчёркивают, что увеличение сроков выполнения заказов свидетельствует о росте уверенности в рынке, а не о потенциальном спаде на нём.

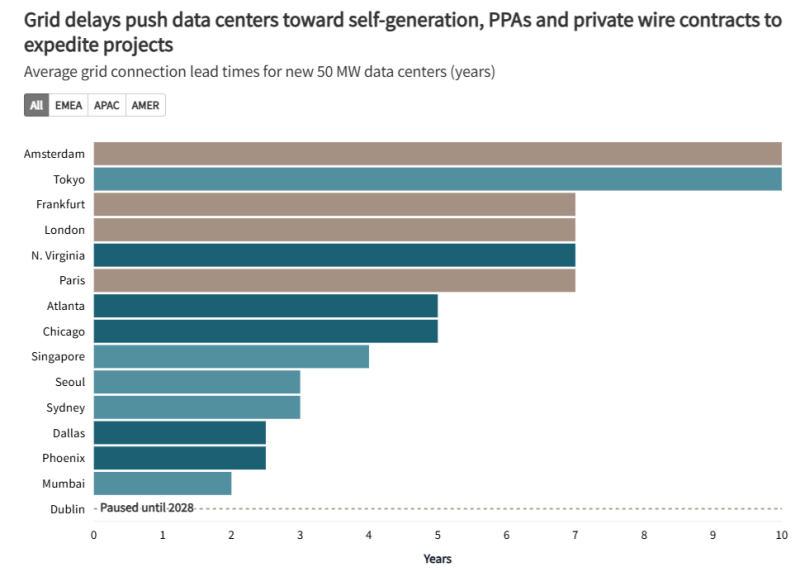

Источник изображения: JLL Research Ключевой проблемой остаются ограничения, связанные с энергетикой. Прогнозируется рост соответствующей индустрии, связанный с энергоёмкими ИИ-сервисами. В частности, время присоединения ЦОД к энергосетям на основных рынках превышает четыре года, поэтому придётся прибегнуть к «энергетическим инновациям», а некоторые операторы дата-центров стремятся организовать локальные мощности для генерации энергии. JLL ожидает, что ключевую роль в масштабировании поставок энергии в США будет играть газовая энергетика, причём и как временное, и как постоянное решение для получения энергии непосредственно на территории кампусов. Впрочем, отмечается, что для APAC и EMEA такие решения менее привлекательны, поскольку не являются «устойчивыми». Потенциальным надёжным источником электричества называется и атомная энергетика, но в JLL признают малую вероятность того, что до 2030 года появятся новые значительные мощности АЭС.

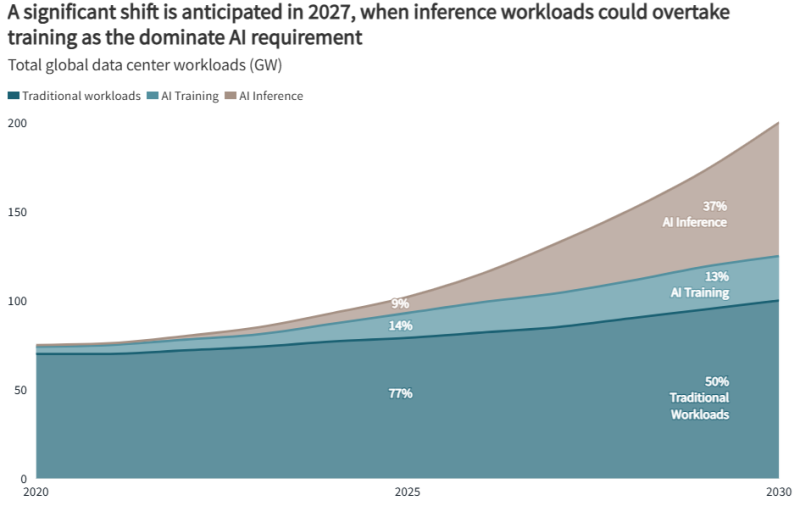

Источник изображения: JLL Research По данным JLL, на ИИ-нагрузки к 2030 году, возможно, будет приходиться половина всех мощностей ЦОД, т.е. их доля увеличится вдвое по сравнению с 2025 годом. Также прогнозируется, что к 2027 году затраты на инференс будут больше, чем на обучение, благодаря чему спрос может сместиться с централизованных кластеров на распределённые региональные центры. До 2030 года на американские проекты будет приходиться около половины всех новых мощностей ЦОД, там же будут отмечаться и самые высокие темпы прироста рынка. В Азиатско-Тихоокеанском регионе мощности почти удвоятся, с 32 ГВт до 57 ГВт к 2030 году, а EMEA прирастёт на скромные 13 ГВт.

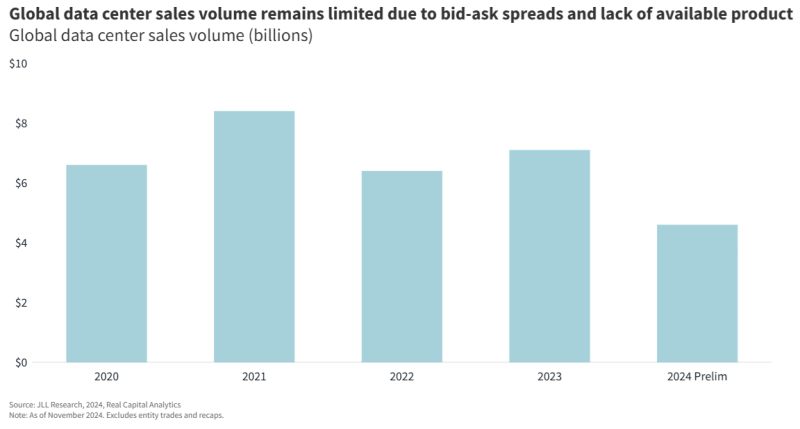

Источник изображения: JLL Research В докладе также анализируется быстрый рост на связанных с сектором рынках капитала. На базовые, с низким уровнем риска инвестиционные стратегии теперь приходится около 24 % активности по привлечению средств на ЦОД. За последние пять лет объём слияний и поглощений на рынке составил более $300 млрд и ожидается, что в будущем инвестиции сместятся в сторону рекапитализации и совместных предприятий. В компании уверены, что стремительное появление крупных сделок в сфере ИИ и неооблачного сектора определило 2025 год, как год трансформации сектора ЦОД и инфраструктуры. Структурирование капитала для новых компаний может оказаться сложным, поскольку кредиторы и партнёры по акционерному капиталу требуют надлежащих механизмов обеспечения защиты многомиллиардных инвестиций. Масштаб и особые требования к инфраструктуре сделок требуют инноваций при финансировании, позволяющих обеспечить баланс роста технологий ИИ и неооблачных проектов с надлежащим снижением рисков. Стоит отметить, что в сентябре 2025 года Bain Global Technology Report прогнозировала, что расходы ИИ-отрасли к 2030 году могут оказаться на $800 млрд больше её доходов.

22.09.2025 [09:16], Руслан Авдеев

JLL: среднегодовой темп роста выручки неооблаков за пять лет составил 82 %По данным экспертов компании JLL, среднегодовой темп роста выручки (GAGR) неооблаков (neocloud) с 2021 года составил 82 %. В недавнем отчёте The rise of neocloud infrastructure подчёркивается, что соответствующий рынок демонстрирует значительный рост, поскольку конкуренция за ИИ-мощности и доступ к ускорителям возросли, сообщает DataCenter Knowledge. В JLL отмечают, что помимо уже хорошо известных на рынке и хорошо зарекомендовавших себя «неооблачных» операторов вроде CoreWeave, Nebius и Crusoe, имеется ещё около 190 независимых компаний того же профиля. Недавно S&P Global сообщила, что в прошлом году на этот сектор было потрачено более $10 млрд. В JLL считают, что это свидетельствует о «значительном инвестиционном импульсе». Так, акции CoreWeave с момента IPO в марте 2025 года выросли в цене почти втрое. JLL отмечает, что неооблачные провайдеры могут выбирать локации с оптимальной доступностью энергоресурсов и экономической выгодой, без привязки к традиционным хабам, необходимым гиперскейлерам. В итоге их модель развития более экономична и допускает ускоренное развёртывание мощностей. По данным Uptime Institute, неооблака обеспечивают снижение затрат примерно на 66 % в сравнении с гиперскейлерами.

Источник изображения: venki cenation/unsplash.com По мнению экспертов, спрос на ИИ-инфраструктуру сегодня растёт исключительными темпами, а глобальный рынок ЦОД столкнулся с проблемой дефицита мощностей. Неооблачные бизнесы получили преимущество перед традиционными поставщиками облачных услуг благодаря более низким ценам, гибким условиям и некоторым другим факторам. Поскольку рынок ИИ, похоже, не намерен замедляться, инфраструктура новых облачных провайдеров в ближайшее время будет чрезвычайно востребована. Что касается возможных рисков, в JLL подчёркивают, что контракты неооблаков обычно короче, чем у традиционных облачных операторов, и составляют от двух до пяти лет — но в теории это не соответствует периодам окупаемости активов ЦОД в семь-девять лет. Кроме того, ставки у неооблаков растут из-за потребности в дефицитных ЦОД с возможностью размещения высокоплотных систем, передовыми сетевыми стеками и полами повышенной прочности, неооблачные провайдеры конкурируют за них друг с другом. JLL заявила, что более высокие требования к капиталу и более короткие сроки аренды значительно увеличивают инвестиционные риски в сравнении с традиционными ЦОД. В компании подчёркивают, что важнейшим фактором при реализации потенциала неооблаков для высоких ИИ-нагрузок станут вопросы финансирования. Для создания инфраструктуры ИИ-ускорителей требуются значительные капиталовложения — инвесторам необходимо чётко представлять, как создать жизнеспособную бизнес-модель и заручиться поддержкой клиентов прежде, чем выходить на рынок «новых облаков».

21.08.2025 [14:12], Руслан Авдеев

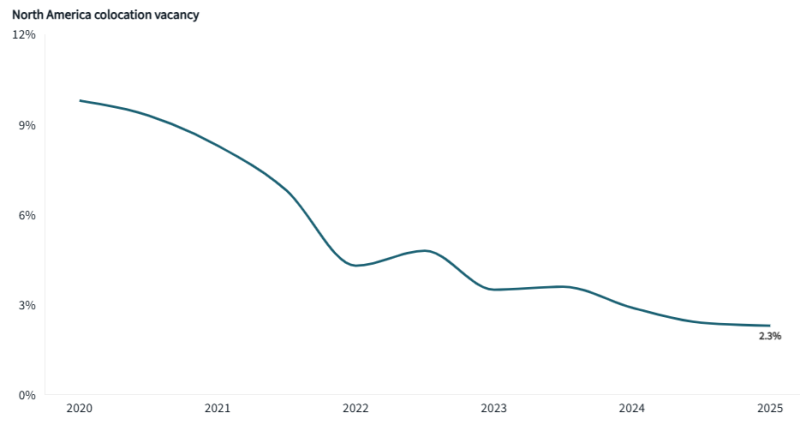

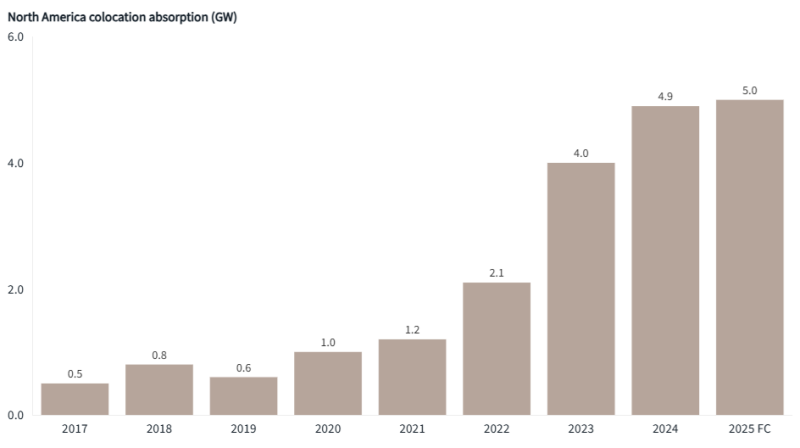

Доступность колокейшн-ЦОД в Северной Америке установила антирекорд — 2,3 %Североамериканский рынок колокейшн-ЦОД оказался в критической ситуации. В местных дата-центрах осталось всего 2,3 % свободных мощностей на фоне неослабевающего спроса на цифровую инфраструктуру во всём мире, сообщает Inside HPC со ссылкой на аналитику инвестиционной компании JLL. В докладе North America Data Center Report – Midyear 2025 сообщается, что мощности выросли до рекордных 15,5 ГВт, но сектор активно развивается и продолжает страдать от дефицита свободных энергоресурсов. Северная Вирджиния сохраняет позиции крупнейшего рынка ЦОД в Северной Америке с мощностью 5,6 ГВт — более чем втрое больше, чем объём второго по величине местного рынка Даллас/Форт-Уэрт (Dallas–Fort Worth) с его 1,5 ГВт. Также подчёркивается, что рекордный спрос обеспечивают в первую очередь облачные провайдеры и технологические компании — на них приходится 65 % всей арендной активности. По словам представителя JLL, рынок колокейшн-услуг столкнулся с беспрецедентным давлением. В I половине года его «лихорадило» на фоне негативных новостей, включая данные о появлении прорывных продуктов китайской DeepSeek и сведения о новых пошлинах США. Несмотря на некоторую турбулентность, в секторе по-прежнему наблюдается рекордный рост — рынок освоил впечатляющие 2,2 ГВт, половина мощности пришлась на Северную Вирджинию с 647 МВт и Даллас/Форт-Уэрт с ещё 575 МВт. 369 МВт пришлось на Чикаго и 291 МВт на Остин/Сан-Антонио — больше, чем годом ранее.

Источник изображения: JLL Research Клиентам приходится конкурировать за ограниченные мощности, заключая соглашения на годы вперёд: уже в процессе строительства находятся объекты более чем на 1 ГВт. В то же время Остин сформировался как полноценный рынок Tier I с почти 921 МВт мощностей и ещё 341 МВт в стадии строительства, что свидетельствует о пятикратном росте с 2020 года. Общий объём строящихся мощностей достиг 7,8 ГВт, а города Финикс (1,3 ГВт), Чикаго (1,18 ГВт) и Атланта (1,11 ГВт) стали крупнейшими после Северной Вирджинии центрами развития отрасли в Северной Америке. Более того, 73 % всей строящейся мощности уже предварительно арендовано — так продолжается последние два года. Это кардинально меняет подход клиентов: если раньше планировать начинали за 6–12 месяцев до ввода ЦОД в эксплуатацию, то теперь речь идёт о 18–24 месяцах, а иногда действовать приходится ещё раньше. Хотя доминируют развитые рынки, стремительный рост наблюдается и на новых. Тарифы на электричество с 2020 года выросли примерно на 30 %. Среднее время ожидания подключения ЦОД к сети в США составляет четыре года. Всё это тоже повлияло на рост вторичных рынков, где энергия более доступна.

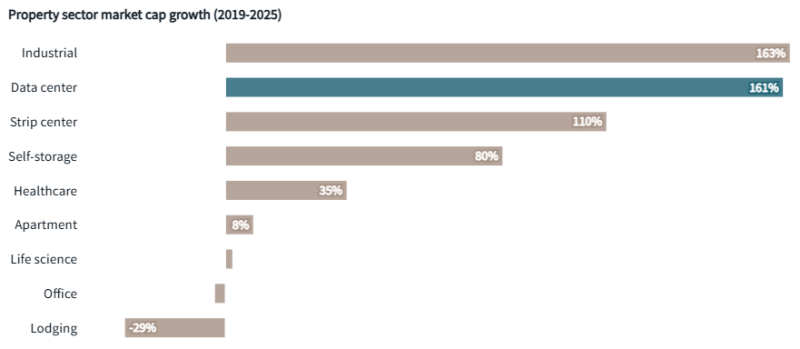

Источник изображения: JLL Research Впрочем, такой дефицит препятствует спекуляциям и формированию финансового пузыря в секторе. По мнению экспертов, с 2017 года рынок растёт среднегодовыми темпами 20 %, и они сохранятся до 2030 года — к этому времени колокейшн-рынок, вероятно, достигнет 42 ГВт. Дата-центры становятся одним из самых привлекательных типов недвижимости, показав рост рыночной капитализации на 161 % с 2019 года, уступая лишь промышленным объектам. В JLL отмечают, что по сравнению с 2024 годом в проекты ЦОД вкладывается значительно больше средств. Наблюдается и бурный рост долгового финансирования: ЦОД всё активнее привлекают крупный капитал через структурированные продукты. Об этом свидетельствует резкий рост объёмов выпуска облигаций, обеспеченных активами (ABS), и сделок SASB в I половине 2025 года по сравнению с тем же периодом 2024-го. При этом на рынке прямых продаж объёмы сделок невысоки, а ставки капитализации стабильны, что говорит о том, что инвесторы рассматривают дата-центры как надёжный и ликвидный класс активов, сопоставимый со складской недвижимостью премиум-уровня или многоквартирным жильём.

Источник изображения: JLL Research В JLL ожидают, что дисбаланс спроса и предложения сохранится ещё несколько лет. Уже строящиеся объекты предварительно арендованы на 73 %. Хотя планируется ввести в эксплуатацию ещё 31,6 ГВт, на это уйдёт не менее пяти лет. Лидером выступает Северная Вирджиния (запланировано 5,9 ГВт), за ней следуют Финикс (4,2 ГВт), Даллас/Форт-Уэрт (3,9 ГВт) и Лас-Вегас/Рино (3,5 ГВт). Ожидается, что с 2025 по 2030 годы может быть построено ЦОД на $1 трлн. В течение следующих пяти лет могут появиться колокейшн- и гиперскейл-мощности более чем на 100 ГВт. При этом не учитывается потенциальный эффект от развития квантовых компьютеров, ускоряющих прогресс в отрасли последние 5–10 лет. Фактически массовое внедрение ИИ, цифровая трансформация и облачная миграция создали «идеальный шторм» на рынке, с которым индустрия просто не в состоянии своевременно справиться. Это ведёт к дефициту и делает планирование для клиентов ЦОД важным как никогда.

24.04.2025 [09:34], Руслан Авдеев

Доступ к чистой воде становится одной из главных забот для операторов ИИ ЦОДСтремительное развитие мировой инфраструктуры ЦОД на фоне повсеместного внедрения ИИ ведёт к огромным затратам питьевой воды на охлаждение оборудования. В результате возникают финансовые, операционные и репутационные риски, сообщает Datacenter Knowledge. По данным доклада агентства Moody, нехватка воды нарастает на ключевых рынках ЦОД. Консалтинговая компания сообщает о растущих рисках для операторов ИИ ЦОД, особенно гиперскейлеров. В докладе подчёркивается, что желание облачных гигантов в целом арендовать новые дата-центры может привести к ограничению доступности ресурсов на некоторых рынках. Большинство новых крупных ЦОД используют водные системы охлаждения, более подходящие для больших нагрузок, но требующие больше воды. ЦОД, которые не смогут установить системы охлаждения с эффективным расходом воды, могут столкнуться с повышенным вниманием со стороны регуляторов и инвесторов. Как сообщили в Moody, дефицит грунтовых вод представляет серьёзный риск для быстрорастущих регионов размещения ЦОД гиперскейлеров — юго-востока США, Чили и Индии. Местные законы, инфраструктурные ограничения и общественное недовольство могут привести к тому, что гиперскейлеры могут отложить реализацию проектов или перенести их в другие, более благоприятные для бизнеса локации, особенно если препятствия приведут к увеличению цены в прежних местах.

Источник изображения: Claudio Biesele/unsplash.com В зависимости от климата и типа инфраструктуры один объект гиперскейл-уровня может потреблять миллионы литров воды в день, наравне с небольшими городами. Хотя компании успешно повысили эффективность использования воды (WUE) до 0,2–0,5 л/кВт∙ч, общий спрос на чистую воду со стороны индустрии ЦОД продолжает расти в связи с быстрым ростом гиперскейлеров и ИИ-инфраструктуры. IT-гиганты могут отложить попытки стать водно-положительными. По информации аналитиков JLL, наиболее известные игроки рынка ЦОД заблаговременно принимают меры, связанные с возможной будущей нехваткой воды и электричества, выбирая подходящие места для строительства и используя поэтапный подход в реализации проектов. Основной вызов — в сохранении баланса между заявляемыми целями и требованиями к безотказной работе и рентабельности. СЖО и адиабатические системы охлаждения могут обеспечить низкий расход воды, но несут собственные риски и сложности — нельзя жертвовать надёжностью ради экоустойчивости. Опытные операторы ищут компромисс, например, используя гибридные подходы к охлаждению. Другие изучают возможность применения очищенных сточных вод, модульного охлаждения или замкнутых систем, но такие варианты часто дороги, особенно при оснащении новыми решениями существующих объектов. Правда, современные «безводные» технологии достаточно рискованны, т.к. отсутствует статистика их применения.

Источник изображения: Olga Angelucci/unsplash.com Более того, в засушливых регионах ЦОД всё чаще конкурируют за ресурсы с местными жителями и сельскохозяйственным бизнесом. Такая конкуренция может привести к ужесточению законов, общественным протестам и задержкам в реализации проектов. По мере того, как нагрузка на окружающую среду будет расти, ужесточатся проверки регуляторов и вырастут репутационные риски, что скажется и на ценах. Инвесторы всё чаще обращают внимание на подобные вопросы, и компании вынуждены, например, покупать «зелёные облигации». А муниципалитеты теперь требуют оценки воздействия на водные ресурсы до того, как выдадут разрешения на строительство. Подобные меры могут стать более распространёнными по мере того, как будут ужесточаться критерии экоустойчивости и отчётности. С точки зрения кредитных рисков заблаговременная модернизация инфраструктуры дата-центров оценивается позитивно и соответствует растущему спросу арендаторов на экоустойчивые решения. Напротив, задержки в обновлении могут сигнализировать о недостатке инвестиций в адаптацию к экологическим требованиям, что в перспективе способно снизить конкурентоспособность оператора.

14.01.2025 [18:03], Руслан Авдеев

JLL: мировой спрос на ЦОД будет расти, несмотря на дефицит доступной энергии

hardware

jll

анализ рынка

гиперскейлер

дефицит

ии

инвестиции

прогноз

сжо

строительство

цод

энергетика

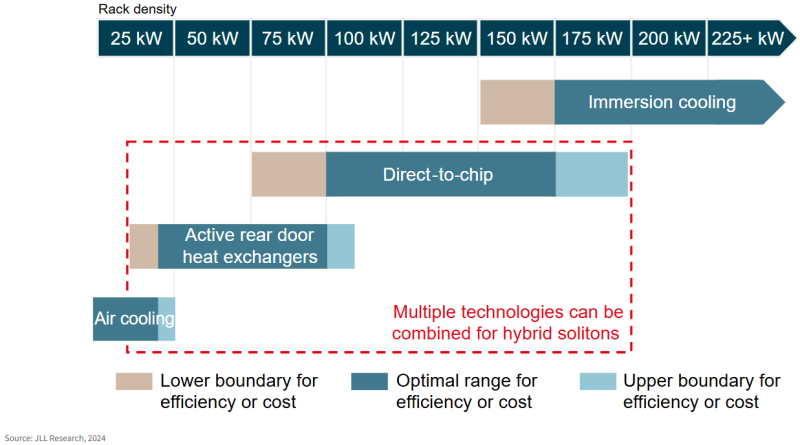

Эксперты по недвижимости компании JLL прогнозируют в 2025 году стремительный рост мирового спроса на дата-центры, несмотря на ограничения поставок и энергоснабжения. Согласно имеющимся прогнозам, в 2025 году в мире начнут строить ещё 10 ГВт, а проекты на 7 ГВт будут уже готовы, сообщает JLL. Среднегодовой прирост рынка ожидается на уровне 15 % до 2027 года, а в пике — даже до 20 %. Это происходит несмотря на то, что рост опережает предложение, а на некоторых рынках энергетика развивается не так интенсивно, как хотелось бы потребителям. Основной причиной роста и расширения ЦОД называют экспансию ИИ во все сферы жизни. В основе революции в сфере ИИ, согласно мнению экспертов, лежит стремительное развитие полупроводниковых технологий. При этом ускорители потребляют всё больше энергии, и энергетическая плотность достигает 40–130 кВт на стойку. С новым поколением чипов этот показатель может вырасти и до 250 кВт. Из-за этого новым стандартом должно стать жидкостное охлаждение, в том числе иммерсионное. При этом подчёркивается, что хотя ИИ является основным драйвером роста, на его долю в 2030 году всё ещё будет приходиться менее 50 % спроса на ЦОД. Остальное придётся на облачные вычисления и хранение данных. Но даже ЦОД, не связанные напрямую с ИИ, способны выиграть от оптимизации энергопотребления и совершенствования других технологий. Более того, уже сам ИИ поможет повысить энергоэффективность ЦОД, увеличить срок работы оборудования и сократить время простоя с помощью предиктивного обслуживания. Ожидается, что в следующие пять лет мировой спрос на электроэнергию для ЦОД удвоится, поэтому уже сейчас ищутся альтернативные энергетические решения. При этом на долю ЦОД придётся лишь около 2 % мирового потребления энергии. В отчёте отмечается, что многие ЦОД группируются территориально и места их компактного размещения неравномерно распределены в мире. В результате доля энергопотребления дата-центрами значительно выше в некоторых регионах. Тем временем атомная энергетика становится альтернативой традиционной в контексте ЦОД, особенно для ИИ- и HPC-проектов. Особенно активно в атомных проектах участвуют гиперскейлеры. Приоритетным для них является использование будущих SMR, коммерческие версии которых пока отсутствуют и, по оценкам JLL, вряд ли появятся до 2030 года. ИИ-системы требуют немало энергии, поэтому рост интереса к SMR и атомной энергетике в целом вполне объясним. В 2024 году AWS и Microsoft заключили соглашения о выкупе энергии у крупных атомных электростанций, а Meta✴ объявила, что готова инвестировать средства в развитие атомной энергетики. Кроме того, Equinix, AWS и Google подписали контракты на питание ЦОД от SMR. Из-за нехватки электроэнергии, высокой доходности соответствующих проектов и растущего ажиотажа вокруг ИИ интерес инвесторов к ЦОД в 2025 году только вырастет. По оценкам JLL, в последние годы активность в сфере строительства ЦОД заметно выросла, в основном речь идёт о строительстве с нуля для одного конкретного арендатора. Утверждается, что для выхода на рынок новых инвесторов существуют барьеры, основанные на объёме необходимого капитала и некоторых других особенностях рынка. Ожидается, что в 2025 году у основных инвесторов при этом будет много возможностей для рекапитализации продолжающихся строиться ЦОД для одного заказчика. |

|