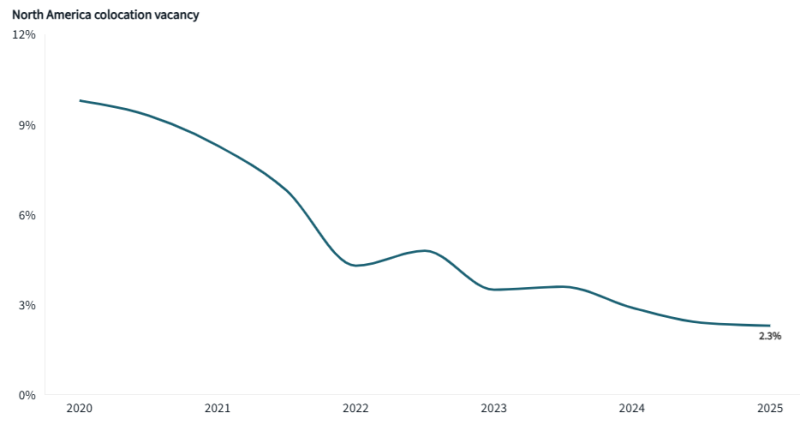

Североамериканский рынок колокейшн-ЦОД оказался в критической ситуации. В местных дата-центрах осталось всего 2,3 % свободных мощностей на фоне неослабевающего спроса на цифровую инфраструктуру во всём мире, сообщает Inside HPC со ссылкой на аналитику инвестиционной компании JLL. В докладе North America Data Center Report – Midyear 2025 сообщается, что мощности выросли до рекордных 15,5 ГВт, но сектор активно развивается и продолжает страдать от дефицита свободных энергоресурсов.

Северная Вирджиния сохраняет позиции крупнейшего рынка ЦОД в Северной Америке с мощностью 5,6 ГВт — более чем втрое больше, чем объём второго по величине местного рынка Даллас/Форт-Уэрт (Dallas–Fort Worth) с его 1,5 ГВт. Также подчёркивается, что рекордный спрос обеспечивают в первую очередь облачные провайдеры и технологические компании — на них приходится 65 % всей арендной активности.

По словам представителя JLL, рынок колокейшн-услуг столкнулся с беспрецедентным давлением. В I половине года его «лихорадило» на фоне негативных новостей, включая данные о появлении прорывных продуктов китайской DeepSeek и сведения о новых пошлинах США. Несмотря на некоторую турбулентность, в секторе по-прежнему наблюдается рекордный рост — рынок освоил впечатляющие 2,2 ГВт, половина мощности пришлась на Северную Вирджинию с 647 МВт и Даллас/Форт-Уэрт с ещё 575 МВт. 369 МВт пришлось на Чикаго и 291 МВт на Остин/Сан-Антонио — больше, чем годом ранее.

Источник изображения: JLL Research

Клиентам приходится конкурировать за ограниченные мощности, заключая соглашения на годы вперёд: уже в процессе строительства находятся объекты более чем на 1 ГВт. В то же время Остин сформировался как полноценный рынок Tier I с почти 921 МВт мощностей и ещё 341 МВт в стадии строительства, что свидетельствует о пятикратном росте с 2020 года. Общий объём строящихся мощностей достиг 7,8 ГВт, а города Финикс (1,3 ГВт), Чикаго (1,18 ГВт) и Атланта (1,11 ГВт) стали крупнейшими после Северной Вирджинии центрами развития отрасли в Северной Америке. Более того, 73 % всей строящейся мощности уже предварительно арендовано — так продолжается последние два года.

Это кардинально меняет подход клиентов: если раньше планировать начинали за 6–12 месяцев до ввода ЦОД в эксплуатацию, то теперь речь идёт о 18–24 месяцах, а иногда действовать приходится ещё раньше. Хотя доминируют развитые рынки, стремительный рост наблюдается и на новых. Тарифы на электричество с 2020 года выросли примерно на 30 %. Среднее время ожидания подключения ЦОД к сети в США составляет четыре года. Всё это тоже повлияло на рост вторичных рынков, где энергия более доступна.

Источник изображения: JLL Research

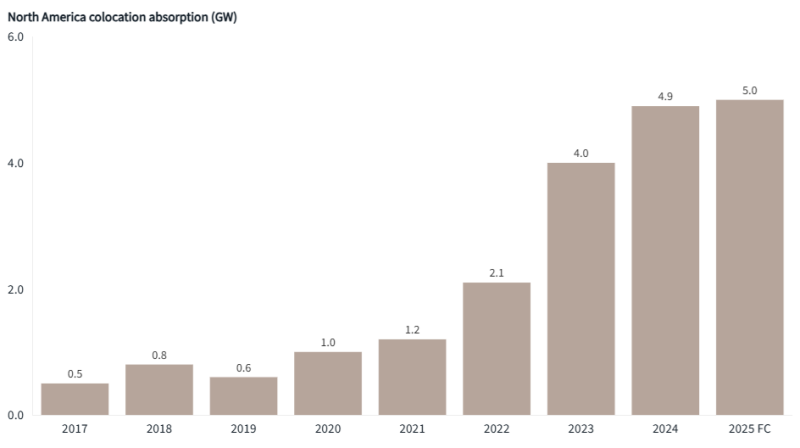

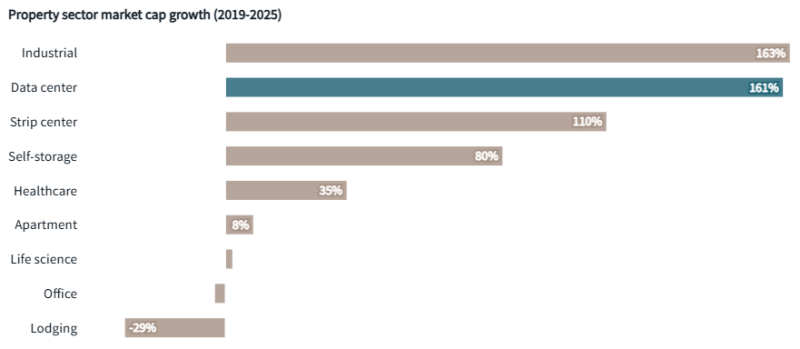

Впрочем, такой дефицит препятствует спекуляциям и формированию финансового пузыря в секторе. По мнению экспертов, с 2017 года рынок растёт среднегодовыми темпами 20 %, и они сохранятся до 2030 года — к этому времени колокейшн-рынок, вероятно, достигнет 42 ГВт. Дата-центры становятся одним из самых привлекательных типов недвижимости, показав рост рыночной капитализации на 161 % с 2019 года, уступая лишь промышленным объектам. В JLL отмечают, что по сравнению с 2024 годом в проекты ЦОД вкладывается значительно больше средств.

Наблюдается и бурный рост долгового финансирования: ЦОД всё активнее привлекают крупный капитал через структурированные продукты. Об этом свидетельствует резкий рост объёмов выпуска облигаций, обеспеченных активами (ABS), и сделок SASB в I половине 2025 года по сравнению с тем же периодом 2024-го. При этом на рынке прямых продаж объёмы сделок невысоки, а ставки капитализации стабильны, что говорит о том, что инвесторы рассматривают дата-центры как надёжный и ликвидный класс активов, сопоставимый со складской недвижимостью премиум-уровня или многоквартирным жильём.

Источник изображения: JLL Research

В JLL ожидают, что дисбаланс спроса и предложения сохранится ещё несколько лет. Уже строящиеся объекты предварительно арендованы на 73 %. Хотя планируется ввести в эксплуатацию ещё 31,6 ГВт, на это уйдёт не менее пяти лет. Лидером выступает Северная Вирджиния (запланировано 5,9 ГВт), за ней следуют Финикс (4,2 ГВт), Даллас/Форт-Уэрт (3,9 ГВт) и Лас-Вегас/Рино (3,5 ГВт).

Ожидается, что с 2025 по 2030 годы может быть построено ЦОД на $1 трлн. В течение следующих пяти лет могут появиться колокейшн- и гиперскейл-мощности более чем на 100 ГВт. При этом не учитывается потенциальный эффект от развития квантовых компьютеров, ускоряющих прогресс в отрасли последние 5–10 лет. Фактически массовое внедрение ИИ, цифровая трансформация и облачная миграция создали «идеальный шторм» на рынке, с которым индустрия просто не в состоянии своевременно справиться. Это ведёт к дефициту и делает планирование для клиентов ЦОД важным как никогда.

Источник: