Согласно докладу JLL 2026 Global Data Center Outlook, до 2030 года на ЦОД потребуется $3 трлн вложений. Это крупнейший инвестиционный «суперцикл» в истории. В докладе учитываются данные рынка, региональные прогнозы и стратегические сдвиги в индустрии ЦОД.

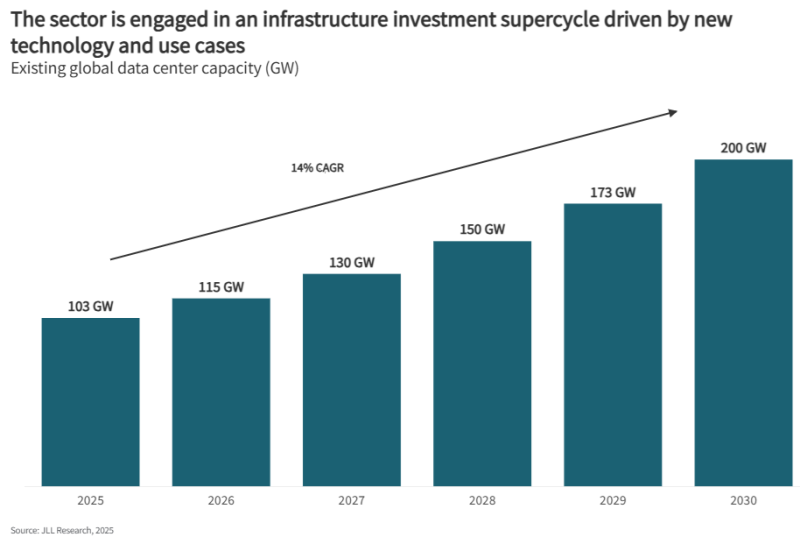

По оценкам JLL, в 2025–2030 гг. появятся ЦОД общей мощностью около 97 ГВт. Общая мощность ЦОД достигнет примерно 200 ГВт, т.е. фактически удвоится, что потребует значительных инвестиций. Как считают в JLL, такой рост приведёт к созданию активов коммерческой недвижимости в объёме $1,2 трлн, что потребует около $870 млрд нового долгового финансирования. Кроме того, пользователи ЦОД потратят $1–$2 трлн на обновление парка ИИ-ускорителей и сетевой инфраструктуры. В совокупности инвестиции достигнут приблизительно $3 трлн к 2030 году.

Как сообщает Datacenter Dynamics, в рамках прогноза JLL среднегодовой темп прироста глобального сектора ЦОД (CAGR) составит 14 % до 2030 года. Но, например, оценка Omdia на тот же период более консервативна. Несмотря на опасения экспертов, допускающих появление «ИИ-пузыря», в JLL утверждают, что существующие метрики не свидетельствуют о его возможном формировании. JLL утверждает, что сектор сохраняет здоровые фундаментальные показатели — глобальную загрузку мощностей на уровне 97 %, а 77 % строящихся уже объектов забронированы арендаторами.

Источник изображения: JLL Research

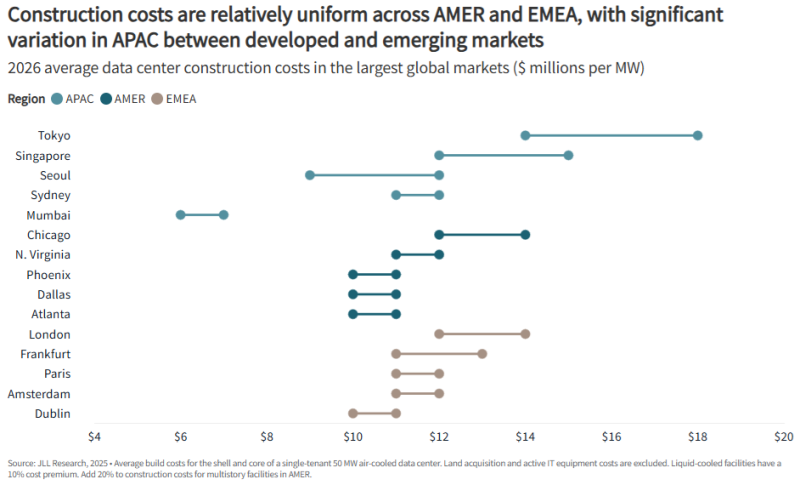

Впрочем, есть и некоторые проблемы, негативно влияющие на мировой рынок ЦОД. Например, ограничения в цепочках поставок ведут к задержкам сроком выполнения заказов на оборудование по всему миру. По данным компании, среднее время выполнения достигает 33 недель, что на 50 % дольше в сравнении с 2020 годом. Кроме того, проблемы с цепочками отражаются на стоимости строительства, CAGR в этом секторе составляет 7 % ежегодно. По прогнозам JLL, в 2026 году стоимость строительства увеличится на 6 %, до $11,3 млн/МВт. Тем не менее, аналитики JLL подчёркивают, что увеличение сроков выполнения заказов свидетельствует о росте уверенности в рынке, а не о потенциальном спаде на нём.

Источник изображения: JLL Research

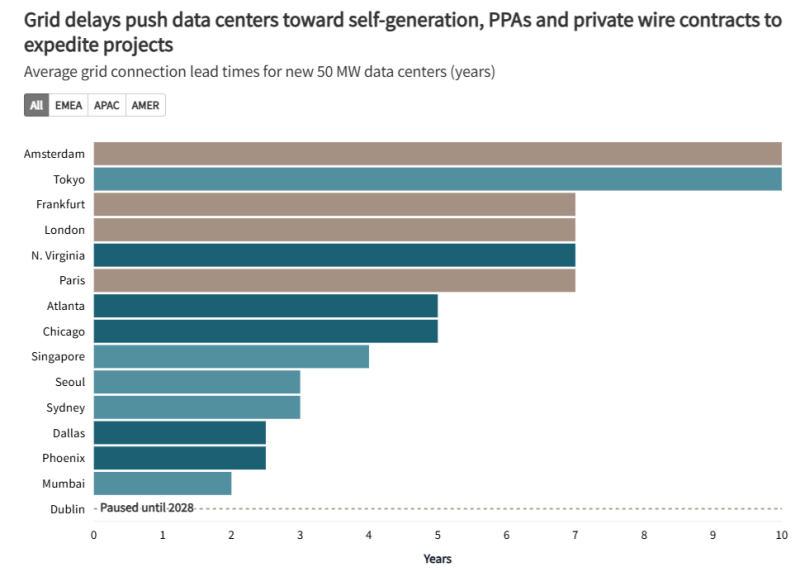

Ключевой проблемой остаются ограничения, связанные с энергетикой. Прогнозируется рост соответствующей индустрии, связанный с энергоёмкими ИИ-сервисами. В частности, время присоединения ЦОД к энергосетям на основных рынках превышает четыре года, поэтому придётся прибегнуть к «энергетическим инновациям», а некоторые операторы дата-центров стремятся организовать локальные мощности для генерации энергии.

JLL ожидает, что ключевую роль в масштабировании поставок энергии в США будет играть газовая энергетика, причём и как временное, и как постоянное решение для получения энергии непосредственно на территории кампусов. Впрочем, отмечается, что для APAC и EMEA такие решения менее привлекательны, поскольку не являются «устойчивыми». Потенциальным надёжным источником электричества называется и атомная энергетика, но в JLL признают малую вероятность того, что до 2030 года появятся новые значительные мощности АЭС.

Источник изображения: JLL Research

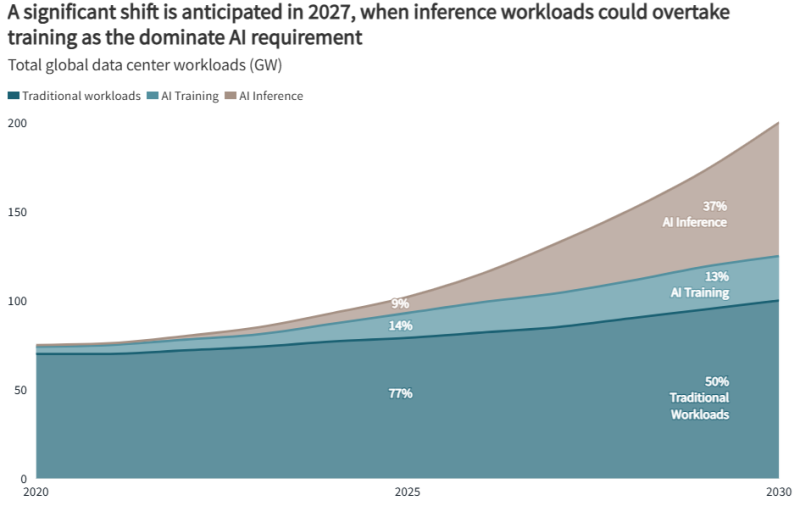

По данным JLL, на ИИ-нагрузки к 2030 году, возможно, будет приходиться половина всех мощностей ЦОД, т.е. их доля увеличится вдвое по сравнению с 2025 годом. Также прогнозируется, что к 2027 году затраты на инференс будут больше, чем на обучение, благодаря чему спрос может сместиться с централизованных кластеров на распределённые региональные центры. До 2030 года на американские проекты будет приходиться около половины всех новых мощностей ЦОД, там же будут отмечаться и самые высокие темпы прироста рынка. В Азиатско-Тихоокеанском регионе мощности почти удвоятся, с 32 ГВт до 57 ГВт к 2030 году, а EMEA прирастёт на скромные 13 ГВт.

Источник изображения: JLL Research

В докладе также анализируется быстрый рост на связанных с сектором рынках капитала. На базовые, с низким уровнем риска инвестиционные стратегии теперь приходится около 24 % активности по привлечению средств на ЦОД. За последние пять лет объём слияний и поглощений на рынке составил более $300 млрд и ожидается, что в будущем инвестиции сместятся в сторону рекапитализации и совместных предприятий. В компании уверены, что стремительное появление крупных сделок в сфере ИИ и неооблачного сектора определило 2025 год, как год трансформации сектора ЦОД и инфраструктуры.

Структурирование капитала для новых компаний может оказаться сложным, поскольку кредиторы и партнёры по акционерному капиталу требуют надлежащих механизмов обеспечения защиты многомиллиардных инвестиций. Масштаб и особые требования к инфраструктуре сделок требуют инноваций при финансировании, позволяющих обеспечить баланс роста технологий ИИ и неооблачных проектов с надлежащим снижением рисков. Стоит отметить, что в сентябре 2025 года Bain Global Technology Report прогнозировала, что расходы ИИ-отрасли к 2030 году могут оказаться на $800 млрд больше её доходов.

Источники: