Материалы по тегу: cbre

|

23.08.2024 [08:17], Руслан Авдеев

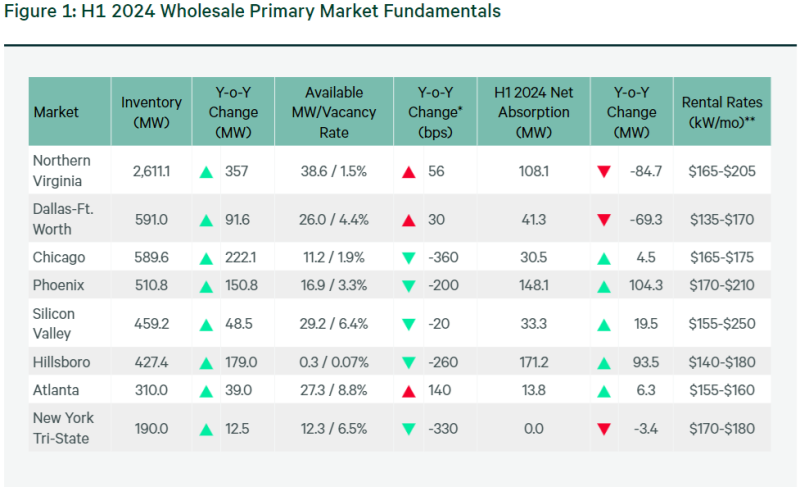

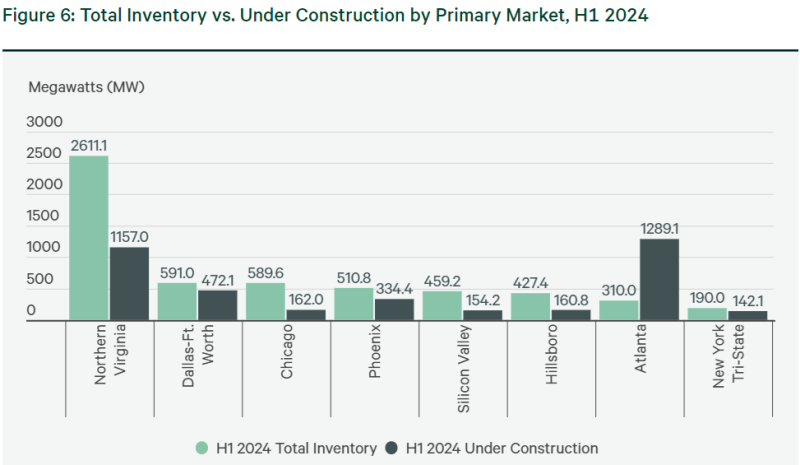

Гиперскейлеры стремительно застраивают США дата-центрами для ИИСогласно исследованию CBRE, количество строящихся дата-центров стремительно растёт из-за бума ИИ-систем, передаёт The Register. При этом, как сообщается в докладе, на ведущих рынках Северной Америки за последний год рост составил около 70 %, достигнув рекордных 3,87 ГВт. В числе самых быстрорастущих регионов — Атланта, где объёмы строительства ЦОД выросли на 76 % год к году до примерно 1,3 ГВт. В Техасе (Остине и Сан-Антонио) строится 463 МВт новой ёмкости ЦОД, вчетверо с лишним больше, чем годом ранее. Быстрая экспансия сдерживается недостатком доступной ЦОД электроэнергии и длительным временем создания критической инфраструктуры, необходимой для ввода объектов в эксплуатацию. Впрочем, даже когда эти объекты заработают, только около 20 % их ресурсов будут доступны обычным пользователям, порядка 80 % на 3,87 ГВт уже зарезервировано гиперскейлерами, облачными провайдерами и операторами ЦОД, сдающими ИИ-ускорители в аренду. В CBRE сообщают, что ёмкость ЦОД на ключевых рынках в I половине 2024 года выросла на 10 %, объекты на 1,1 ГВт заработали в прошлом году. Однако доступность ёмкостей всё равно ограничена, поскольку в среднем в указанных регионах свободны всего 2,8 % ресурсов. Впрочем, при желании можно обратиться к менее популярным территориям вроде Центрального Вашингтона, Миннеаполиса, Хьюстона или Денвера, поскольку на второстепенных рынках Северной Америки свободны 10 %. Недостаток новых ЦОД и высокий спрос ведёт к росту цен, хотя не такому быстрому, как в прошлом году. Средний ежемесячный запрос составляет 250–500 кВт на ключевых рынках, рост в I квартале 2024 года составил 7 % до $174/кВт в месяц. Арендная плата, как ожидается, продолжит расти и во II полугодии, во многом из-за роста стоимости строительства и оборудования. Тенденция также обусловлена и использованием более ресурсоёмких ИИ-ускорителей. Например, потребление одного ускорителя NVIDIA Blackwell может достигать 1200 Вт, он изначально рассчитан на использование СЖО. По мнению экспертов CBRE, в результате строительство новых ЦОД будет только дорожать. С другой стороны, менее требовательным пользователям могут стать более доступными плохо оснащённые старые дата-центры, не готовые для работы с современными ускорителями. Прогнозируется, что второстепенные рынки в Северной Индиане, Айдахо, Арканзасе и Канзасе благодаря обилию дешёвой земли и энергии могут стать новыми центрами развития ЦОД. Что касается энергии, то дефицит трансформаторов, переключателей и генераторов продолжится ещё четыре года, что не может не сказаться на времени строительства дата-центров. В CBRE отмечают, что клиенты, желающие получить требуемую ёмкость в срок, должны заключать соглашения за 2–4 года до предполагаемого ввода объектов в эксплуатацию.

07.07.2024 [19:58], Руслан Авдеев

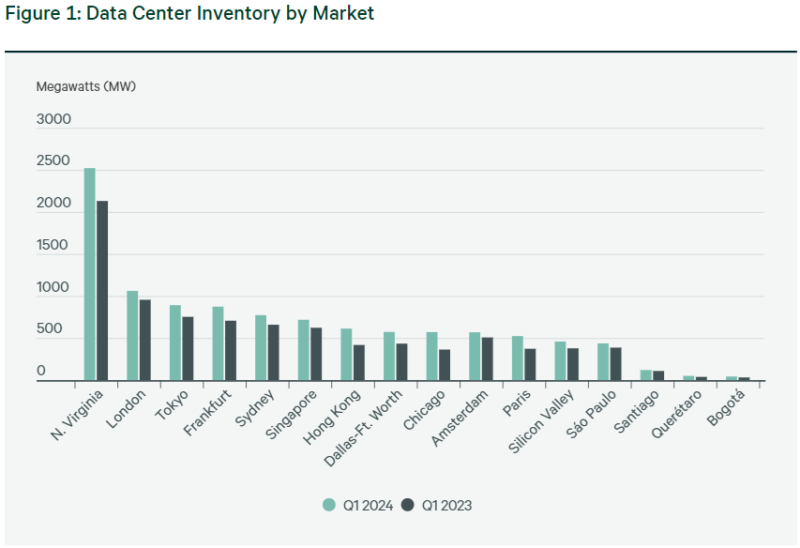

CBRE: нехватка энергии ограничивает рост ЦОД, подстёгиваемый ИИИз-за ИИ-бума спрос на ЦОД высок на многих мировых рынках, но как передаёт The Register со ссылкой на последний отчёт CBRE, одной из главных проблем стала нехватка электричества — спрос на него на рынках ЦОД зачастую превышает предложение. Дефицит актуален для всех ключевых регионов, от Северной и Латинской Америки до Европы и Азиатско-Тихоокеанского сегмента — объёмы доступной энергии продолжают уменьшаться. Проблемы с обеспечением необходимой ёмкости ЦОД возникли у крупных корпораций — не только из-за нехватки электричества, но и частых задержек со строительством. В CBRE отмечают, что правительства стран вынуждены принимать меры для решения вопроса с бесперебойными поставками энергии, в частности, упрощая разрешительные процедуры и поощряя интеграцию больших проектов в области возобновляемой энергии с энергосетями. При этом в Северной Америке мощности ЦОД в I квартале 2024 года выросли на 24,4 % год к году, а на крупнейших рынках, включая Северную Вирджинию, Чикаго, Даллас и Кремниевую долину добавилось 807,5 МВт. В Европе рынок ЦОД вырос почти на 20 % за квартал, важные проекты реализуются во Франкфурте, Лондоне, Амстердаме и Париже (регион FLAP). В Париже рост и вовсе составил 40 % год к году, несмотря на общую нехватку соответствующих ресурсов на континенте, особенно на ключевых рынках вроде Франкфурта. По данным CBRE, сегодня волне обычным делом стало предварительное бронирование аренды ещё не достроенных объектов. Соответствующий тренд в Европе и Северной Америке (в частности, в США) отмечен уже довольно давно. Предполагается, что статистика свидетельствует о необходимости строительства новых ЦОД, хотя ключевой проблемой и в этом случае является дефицит электричества для их дальнейшего снабжения. В CBRE добавили, что отмеченная ещё в прошлом году нехватка энергии является одним из важнейших препятствий для роста рынка наряду с дефицитом земли. На латиноамериканском рынке мощности выросли на 15 % год к году, а для Азиатско-Тихоокеанского региона этот показатель составляет 22 %, поскольку на Токио, Сидней, Гонконг и Сингапур приходится по полгигаватта, несмотря на ограничения на строительство ЦОД в том же Сингапуре с некоторыми послаблениями. Высокий спрос и нехватка мощностей неизбежно ведёт к росту цен. В CBRE сообщают, что в Северной Америке средняя цена на 250–500 кВт ёмкостей в I квартале выросла на 20 % год к году. Та же картина наблюдается и в Европе, где цены растут из-за высокого спроса и высоких цен на строительство. В Франкфурте квартальный рост составил рекордные 15 %, а в Лондоне стоимость аренды поступательно росла в течение 18 месяцев.

Источник изображения: CBRE В Латинской Америке картина неоднородна, поскольку стоимость аренды ЦОД в сравнении с прошлым годом выросла не очень значительно, а в некоторых местах вроде Боготы в Колумбии колокация и вовсе подешевела. Тем временем в Азиатско-Тихоокеанском регионе цена поступательно росла из-за роста стоимости строительства и эксплуатации ЦОД. Так, Сингапур сегодня является одним из самых дорогих регионов. Увеличились и цены в Токио, хотя в Сиднее они довольно стабильны. Хотя в докладе CBRE учитываются четыре ключевых рынка, высокий спрос на них заставляет бизнес перенаправлять инвестиции на другие территории — например в Осло и окрестности и Мадрид, где спрос на ЦОД тоже начал расти. В компании заявляют, что вторичные европейские рынки растут по ряду причин, в числе которых как амбиции гиперскейлеров, так и относительно низкие цены. В некоторых случаях это позволяет регионам становиться новыми «горячими точками», где дата-центры особенно востребованы.

14.06.2024 [16:28], Руслан Авдеев

Спрос на ЦОД в Азиатско-Тихоокеанском регионе значительно превышает предложениеВ этом году дата-центры в Азии пользуются особенным спросом — инвесторы и операторы ориентируются на рост ИИ-технологий в обозримом будущем. Впрочем, как сообщает Datacenter Knowledge, компании и связанную с ЦОД инфраструктуру не только покупают, но и нередко выставляют на продажу. Последней по времени, вероятно, может считаться продажа австралийского оператора iseek, принадлежащего британской Amber Infrastructure Group, желающей получить за бизнес AU$400 млн ($264 млн) — в распоряжении оператора имеется пять дата-центров. Крупнейшей пока считается проходящая на том же континенте сделка по продаже ЦОД-бизнеса Airtrunk, принадлежащего Канадскому совету по пенсионным инвестициям в государственном секторе и Macquarie Group. Этот бизнес оценивается в AU$15 млрд ($9,9 млрд). Вынужденно проявляет активность и китайская сталелитейная компания Shagang, владеющая компанией GlobalSwitch и намеренная продать её на фоне потери государственных контрактов по политическим причинам. На актив уже имеются претенденты — австралийская Next DC и частная инвестиционная группа EQT. За пределами Австралии тоже кипит деловая активность. Singtel и её партнёр KKR приобретают миноритарный пакет в ведущей в Юго-Восточной Азии, Индии и Европе сингапурской компании STT GDC. Наконец, NTT намерена приобрести 49 % в филиппинском бизнесе компании PLDT. По имеющимся данным, речь идёт о $750 млн, а сделку планируют завершить во II половине текущего года. Общая же сумма уже завершённых сделок в Азиатско-Тихоокеанском регионе (включая Японию) в этом году достигла $840,47 млн, по данным LSEG, это больше половины общемировых продаж в соответствующем сегменте. Когда сделки по приобретению активов вроде AirTrunk и PLDT завершатся, рекорд прошлого года в $3,45 млрд будет обновлён. По оценкам экспертов, предложение так и будет ограничено, а инвесторы сохранят высокий интерес к таким активам. По словам CBRE, активность в разных регионах несколько отличается. Так, в Индонезии и Малайзии предпочитают строить новые кампусы, а не приобретать старые. В Японии постройкой ЦОД занялись KDDI и SoftBank. На прошлой неделе KDDI уже объявила, что построит крупнейший в Азии дата-центр с оборудованием NVIDIA. В SoftBank заявили, что подписали меморандум о взаимопонимании с Sharp, касающийся части площадки последней, там планируется построить и открыть в будущем году ИИ-ЦОД площадью 750 тыс. м2 и ёмкостью 150 МВт.

20.05.2024 [18:13], Руслан Авдеев

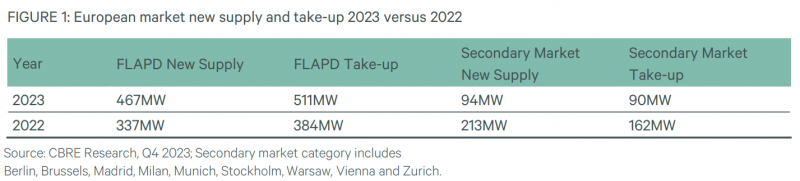

В погоне за ИИ: большинство строящихся в Северной Америке ЦОД арендуют ещё до того, как они готовы, несмотря на рост ценС 2023 года стремительно растёт доля строящихся в Северной Америке дата-центров, которые бронируются ещё до того, как они готовы к эксплуатации. The Register сообщает, что в I квартале текущего года речь шла уже о 84 % предварительно забронированной ёмкости. По данным CBRE за 2023 год, более 2,5 ГВт (83 %) из 3 ГВт строящихся мощностей уже арендованы. Эта тенденция сохранится и в 2024 году. Так, в I квартале 2024 года доля таких ЦОД составила уже 84,3 % от общей ёмкости. Ранее этот показатель был ближе к 50 %, а теперь речь, вероятно, идёт о рекорде как минимум с 2020 года. Спрос в Европе тоже достиг рекордных показателей, взрывной рост заблаговременной аренды начался во II квартале 2023 года. При этом строительство ЦОД выросло на 46 % в 2023 году в сравнении с 2022-м, а фактическое предложение увеличилось на 26 %. В уже существующих дата-центрах свободно лишь порядка 3,7 % ёмкости — это не антирекорд всех времён, но довольно близко к этому. При этом далеко не все владельцы кампусов горят желанием продлять договоры на прежних условиях, многие предпочитают освобождать ёмкости для сдачи уже по новым, максимально высоким ценам. Поскольку спрос весьма высок, стоимость аренды выросла в 2022 году на 14,5 % в сравнении с предшествовавшим годом, а в 2023 взлетела на 18,6 %. При этом новые ЦОД вряд ли значительно упростят ситуацию для потенциальных арендаторов, поскольку выросла цена строительства с учётом дефицита критически важных материалов вроде генераторов, систем охлаждения и трансформаторов. Правда, сам дефицит оборудования, по слухам, напрямую связан именно с ростом темпов строительства. И, конечно, строительство новых дата-центров происходит не так уж быстро — обычно на реализацию проекта уходит от года до трёх. Возможность строить много ЦОД во многом зависит от готовности инвестировать в такие проекты. Крупные компании вроде Microsoft намерены резко нарастить ёмкость своих объектов, хотя в масштабах рынка потребуется намного больше средств, чем готовы выделить компании. В CBRE ожидают, что в долгосрочной перспективе вложения окупятся с учётом ежегодного совокупного увеличения выручки от ИИ-решения на 58 % (по оценкам S&P Market Intelligence). Впрочем, если прогнозы не оправдаются, вряд ли спрос на новые мощности ЦОД останется на прежнем высоком уровне.

26.02.2024 [22:41], Руслан Авдеев

CBRE: спрос на ЦОД в Европе превышает предложениеСпрос на колокейшн-пространства в дата-центрах Европы превышает предложение. В докладе экспертов по недвижимости компании CBRE, говорится, что даже большого количества новых строящихся объектов регионе будет не хватать для полного удовлетворения потребностей клиентов. В CBRE заявляют, что второй раз за последние пять лет объём аренды в Европе превысил площади введённых в эксплуатацию новых объектов. Согласно данным доклада за IV квартал 2023 года, на 14 крупнейших рынках Европы в 2023 году был освоен 601 МВт, тогда как новых объектов ввели в эксплуатацию за тот же период лишь на 561 МВт. Как потребление, так и предложение увеличились даже в сравнении с 2022 годом — год к году рост составил для каждого из направлений 10 % и 2 % соответственно. Один из источников дисбаланса — рынки FLAPD (Франкфурт, Лондон, Амстердам, Париж и Дублин), где только в последней четверти прошлого года было освоено 252 МВт, что на 41 % выше в сравнении с предыдущим кварталом (179 МВт). Основной рост пришёлся на Дублин, Лондон и Париж.

Источник изображения: Pedro Lastra/unsplash.com Как заявляют в CBRE, одним из ключевых факторов роста стала потребность гиперскейлеров во всё больших объектах, оптимизированных под их специфические запросы. Средний размер новых «оптовых» объектов в Европе за последние два года чрезвычайно вырос и спрос будет увеличиваться и дальше. Новые стройки станут вести по всей Европе, в том числе, конечно, в городах кластера FLAPD. Ранее появилась новость о намерении Global Switch построить новый ЦОД в Лондоне — пятиуровневый объект London South ёмкостью 40 МВт и площадью 27 тыс. м2. А в этом месяце Mercury передала Digital Realty в Париже 19-МВт ЦОД PAR9 с 12 залами. В CBRE считают, что спрос в Европе только увеличится из-за роста сегмента ИИ, поскольку многие организации намерены повысить эффективность своих операций с помощью систем ИИ и машинного обучения. Главной проблемой остаётся нехватка электроэнергии и подходящих для внедрения ИИ дата-центров в Европе. |

|